一位私募基金经理眼中的新三板:赛道真的比能力更重要

摘要 新三板股票的下跌程度要比你想象的惨烈得多。在A股,从来没有一个公司最高股价15元多,然后经过两年多的下跌,股价最低跌到0.19元。你可以找到种种理由说该公司很垃圾,但至少其每股净资产还有2.7元,也就是其市净率只有0.1倍左右。A股历史上没有出现过。作者|王成上海陆宝投资管理有限公司董事长来源|董事

新三板股票的下跌程度要比你想象的惨烈得多。在A股,从来没有一个公司最高股价15元多,然后经过两年多的下跌,股价最低跌到0.19元。你可以找到种种理由说该公司很垃圾,但至少其每股净资产还有2.7元,也就是其市净率只有0.1倍左右。A股历史上没有出现过。

作者 | 王成 上海陆宝投资管理有限公司董事长

来源 | 董事会杂志(dshweixin)

巴菲特曾经说过:“我从不打算在买入股票的次日就赚钱,我买入股票时,总是会先假设明天交易所就会关门,5年之后才又重新打开,恢复交易。”记得当时我读到这句话的时候肃然起敬,因为很难想象交易所关门超过5年的情境。后来发现,其实VC、PE很多持股时间都是如此,且还没有交易所。我后来继续发现,其实真正可怕的不是交易所关门下有勇气持股很长时间,而是在交易所开门但长期持续下跌,且根本没有任何上涨的情况下,还能乐观地持股,那才是对人性的真正磨练。

巨熊炼狱

你看了觉得会很惊讶,哪里有这样的市场?根据历史统计,过去70年,美国的交易所里,整体市场连续长期下跌最多也就是接近两年半(2000-2002年的纳斯达克股灾)。即使2008年的中美股市大跌,尽管跌得凶,但是持续时间并不长。当下A股绝大多数投资者都是从2003-2004年以后进入股市的,更没有遇到过长期持续下跌。2006-2007年是大牛市,2008年熊市不到1年,2011年的熊市力度也不大。2015年的股灾也被政府兜底救市了。

很不幸,我的投资标的所在的交易所,过去两年多处于极度寒冷的熊市,指数经常是几个月漫长的下跌,看起来要反弹了,然后又是几个月漫长的下跌。这个交易所是新三板。新三板市场进入门槛高,只属于少数人的游戏,没有500万金融资产连开户资格都没有,因此无论涨跌,终归对社会稳定的大局影响都不大。

新三板做市指数近年来表现差强人意

创业板跌一跌,市场很多投资者嚷嚷亏损得受不了,而新三板股票的下跌程度要比你想象的惨烈得多。在A股,从来没有一个公司最高股价15元多,然后经过两年多的下跌,股价最低跌到0.19元。你可以找到种种理由说该公司很垃圾,但至少其每股净资产还有2.7元,也就是其市净率只有0.1倍左右。A股历史上没有出现过。

你要说新三板公司都是垃圾,所以应该跌得多,但情况并非如此。例如有一个公司和A股可比公司,分别是行业的老二和老大。老大在A股不好好经营,经常搞些并购题材;而老二在新三板老实经营,目前盈利规模超过了老大。按理说它们的市值和估值应该差不多。或者有些人说,新三板流动性差,估值要打折,打两折怎么样?或者打一折?实际上是打了0.4折。一个在A股50亿市值,另一个在新三板两亿市值;同为5000万左右的利润,一个有100倍市盈率,另一个只有4倍市盈率。

如果按照价值投资的逻辑,讲求安全边际,一个经营尚好、还有一定增长的公司6倍市盈率,很便宜了,就算在很苛刻的香港市场,这个性价比都是值得买入的。好吧,等你买入了,几个月的持续下跌,现在公司不到4倍市盈率。你账面上已经亏损30%以上了,现在你还敢继续买入吗?你说市盈率不算数,真正原教旨的价值投资者看市净率。很多股票各方面看起来还好,也有增长,仅是普通制造业企业,市净率0.6倍你要是觉得便宜的话,还可以跌到0.4倍甚至更低。

“歧视”伤人

这是一个什么样的市场?还有没有未来?市场是永远沉沦下去,还是像潮起潮落一样,跌多了就会上涨?

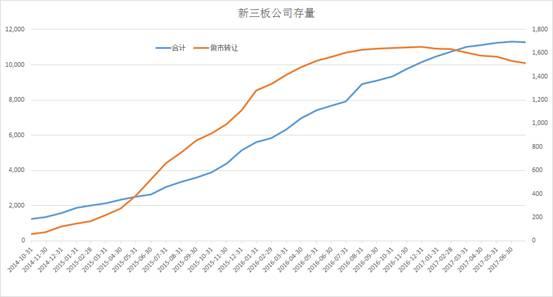

前几年的下跌存在一定的道理,主要因为这是一个股票大量挂牌的市场。2014年10月底,新三板只有1232家公司挂牌,其中58家公司做市。而到了最高峰的2017年6月份,共有11314家公司挂牌。两年半,公司挂牌增加了接近一万家。

不过目前一个重大的变化是,2017年7月底,总挂牌家数第一次出现下降,7月28日共挂牌11283家公司。而做市类股票最高峰出现在2017年年初1654家,截至7月28日,已经下降为1515家。考虑到还有很多公司停牌计划转A股,做市公司股票,且有交易能买到的股票已经非常少了。

新三板挂牌公司数量变化情况

新三板发展过于迅速,显得管理机构的管理水平落后。企业憧憬的是融资和交易功能,代价是规范企业经营导致的税费上缴以及每年的挂牌费用。如果交易所仅收费而无法提供这个功能,甚至提供了负作用的话,理性的企业就是摘牌,有条件的去投奔A股市场,无条件的宁肯摘牌也不愿意维持挂牌状态。交易所在融资功能和交易功能上都没有起到应有的作用。比如,目前中小板+创业板的股票数,和三板做市股票数差不多,但是中小板和创业板一天交易量2000亿,三板做市股票的一天交易量两个亿。

当然,随着挂牌和做市公司数量的萎缩,我认为最终三板交易所会意识到应该提高管理能力,真正为挂牌公司和投资者服务。

或许在中国做投资没有人相信价值投资,而都喜欢赚取短期价差套利机会。比如,买了便宜的新三板公司,然后转板到中小创上市,根本不用动脑筋,就可以赚到钱,因为从估值来说,中小创的中位数估值54倍,而三板做市的估值15倍。比如,不久前转板创业板的宠物食品公司佩蒂股份,在新三板2015年年底的定增价在13元,一年半的时间,创业板目前给的价格是40元。

但这仅属于少数幸运者,因为管理层也知道,如果好公司都转到A股上市,最终新三板留下一地垃圾。所以设置了一些潜规则,表现出了对新三板转板公司的“歧视”。如果新三板公司曾经在新三板融资过,存在了三类股东问题,则想通过审核起来就很困难。这也是很多立志转板的新三板公司开始退市的原因,原来挂牌新三板的经历居然被管理层认为是负资产,这个“歧视”很伤人。

还有一个导致新三板持续大跌的原因是,2015年上半年股市很热的时候,有大量新三板基金发行,而未来一年会有大量这样的基金到期清盘,资金会不断抽离市场,并且这种清盘甩卖往往不理性,成立时候不理性,现在清盘卖起来也不理性。

未来机会

经历了上述种种不利因素。我作为一个投资新三板的私募基金经理,过去两年多经历了炼狱般的磨练。好在我活了下来,管理了五只新三板基金,三只还在净值以上,两只略微亏损,而同期市场下跌了60%。我是一个很少交易,关注公司投资价值,且就像巴菲特教导的那样,敢于持股五年,也不怕交易所关门的投资经理。

那新三板的未来呢?从价值上来看,具备了涨潮的可能。过去60年以来,任何一个市场下跌两年半一定会有一波比较大的上涨机会。目前新三板也差不多到了这个时间和位置。从估值的角度看,也具备这个契机,很多股票非常便宜。不过,这个机会仍然不是很多投资者可以把握的。毕竟,公司太多了,鱼龙混杂,投资氛围也并不好,大家不愿意静下心去寻找真的长期看好的公司,更愿意去做套利获取短期价差。而对流动性很差的新三板来说,如果你不想买入持有一家公司5年,看好其长期发展,最好就不要买入该公司。这就要求对所投资的公司非常深入细致的研究,任何一点马虎可能都会导致非常不利的结果。

新三板的大机会,最终可能还是来自于这个交易所的最终定位,而这依赖于政策的出牌。如果这个交易所定位于主板的附属,很多公司到新三板最终目的是转到A股,那么管理层应该出台一些政策来规范这个转板制度。但是站在新三板交易所来说,如果好的公司都转板,那么最后新三板就是一个垃圾场。

而如果新三板定位于独立地为中小初创企业提供融资交易的交易所,则应该推出一些真正满足投融资需求、接地气的政策。而目前市场的低迷,和政策的摆动脱不了关系。不过这也是改革发展中常见的问题,最终也必然会解决。

有的时候,我常常想,真的是赛道比能力更重要,即使你能力再强,站错了赛道,在巨熊的新三板市场,也赚不到一滴水。而如果过去两年买房子,不需要能力,就可以赚得盆满钵满。