A类投资者配售比高达八成 私募参与科创板打新有“捷径”!

摘要 科创板打新收益丰厚,私募积极参与其中。以微芯生物(行情688321,诊股)为例,根据私募排排网不完全统计,有超过20家私募的112只私募产品中签微芯生物101万股,获配金额2063万,其中少薮派投资、锐天投资、迎水投资、盘京投资、申毅投资、进化论资产打新微芯生物的获配金额都超过百万。科创板上市企业首

科创板打新收益丰厚,私募积极参与其中。以微芯生物(688321,诊股)为例,根据私募排排网不完全统计,有超过20家私募的112只私募产品中签微芯生物101万股,获配金额2063万,其中少薮派投资、锐天投资、迎水投资、盘京投资、申毅投资、进化论资产打新微芯生物的获配金额都超过百万。

科创板上市企业首日表现可观,私募打新,获配金额越多越赚钱。在微芯生物的网下打新中签名单中,少薮派投资就有34只产品现身,获配20.8万股,获配金额425.6万,即便在上市首日的最低点卖出,少薮派投资仅打新微芯生物浮盈就达到1447万。少薮派投资在在首批25只科创板新股中就入围22只获配2.98亿元的新股配送额度,打新基金单周贡献了7%的收益,第二批新股又全部入围,平均涨幅超过300%。

打新科创板的高收益让人艳羡不已,但并非所有私募都有这样的实力。

5月末中国证券业协会公布了《科创板首次公开发行股票网下投资者管理细则》,其中要求参与网下打新的私募基金管理人具备一定的资产管理实力,即需达到管理总规模连续2个季度均为10亿元以上,且近3年管理的产品中至少有一只存续期2年及以上的产品。此外,申请注册的私募基金产品规模应为6000万元及以上,这也意味着大部分中小私募压根无缘科创板打新。

私募还是C类投资者,但C类投资者所获配售比远远低于A类投资者(公募产品、社保基金、养老金、企业年金基金以及保险资金)。

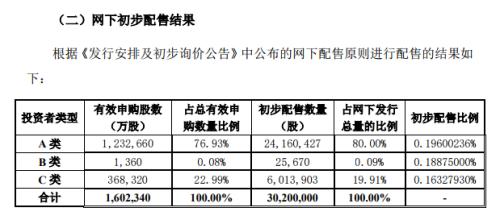

还是以微芯生物为例,根据初步配售结果,A类投资者的有效申购股数约为123.2亿股,占总有效申购数量比例76.93%,配售数量约为241万股,获配数量占网下发行总量的比例达到80.00%。

而C类投资者的有效申购股数约为36亿股,占总有效申购数量比22.99% ,配售数量约为60股,获配数量占网下发行总量的比例达到19.91%,B类投资者获配数量占网下发行总量的比例不到1%,仅为0.09%。这也就说,A类投资者获配数量是C类投资者的4倍之多,这种现象在科创板上市新股中也很普遍。

C类投资者获配金额之所以会远高于A类,是因为公募基金是优先获配对象,根据分类配售原则,公募产品、社保基金、养老金、企业年金基金和保险资金的配售比例应当不低于其他投资者,所以科创板网下打新规则是向公募等A类投资者倾斜。A类投资者获售配比高,不少中小私募与符合打新资格的私募均纷纷借道公募参与科创板网下打新,这是因为作为C类投资者的私募如果借道公募的壳参与打新,由于较高的配售比,其打新收益率可能还会更高。