慧择保险在美递交招股书 寿险健康险成主力军

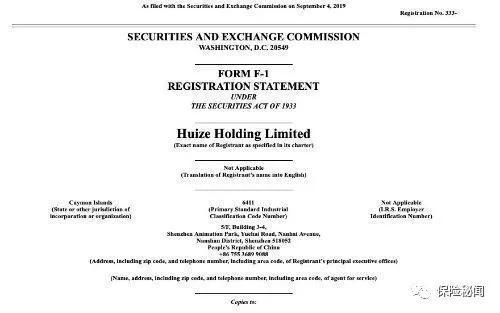

摘要 又一家保险中介机构计划赴美上市。北京时间9月5日,国内最大的互联网保险平台慧择保险正式向美国证券交易委员会(SEC)公开递交了招股书,计划交易代码为“HUIZ.”。若成功上市,该公司将成为继泛华金控赴美上市后的第二家专业保险中介机构,也将是互联网保险中介领域第一股。分析人士表示,随着产销分离趋势的发

又一家保险中介机构计划赴美上市。北京时间9月5日,国内最大的互联网保险平台慧择保险正式向美国证券交易委员会(SEC)公开递交了招股书,计划交易代码为“HUIZ.”。若成功上市,该公司将成为继泛华金控赴美上市后的第二家专业保险中介机构,也将是互联网保险中介领域第一股。分析人士表示,随着产销分离趋势的发展,专业保险中介机构将会迎来黄金期。

业绩亮相上半年盈利7418万元

随着招股书的递交,慧择保险近三年的业绩情况也予以披露。数据显示,今年上半年该公司总营业收入为4.515亿元人民币。根据非通用会计准则(Non-GAAP)衡量,2019年的上半年净利润达到7418万元人民币。

在美国公认的会计原则下,2017、2018年,慧择的营业收入分别为2.633亿元、5.088亿元,其中2017年呈现净亏损9700万元,2018年实现净利润为290万元。慧择保险表示,经调整后,2017年净亏损为9620万元,2018年净利润为3010万元。

此外,关于此次上市募资的用途,该公司在据招股书中披露,通过向股东提供股权激励以及用更多资本来留住有才能的员工。同时,计划扩大业务,具体包括用于技术投资和大数据分析,进一步提高风险管理能力、产品设计及开发等。

公开资料显示,慧择保险成立于2006年,是国内较早获得保险网销资格的网站之一。隶属于深圳市慧择保险经纪有限公司,创始人马存军。招股书显示,截至2019年6月30日,慧择保险已累计服务了580万投保人及4700万被保人,与全国100多家保险机构合作,为用户提供1000多款保险产品选择,涵盖健康险、人寿险、意外险、旅游险、企业险等全险种。

苏宁金融研究院高级研究员陈嘉宁表示,美股市场上市门槛低,采用注册制,上市方式也比较灵活,资金流通量大,并且审批简便,上市速度远比国内要快。同时公司上市后有利于提升其国际知名度,也便于后续融资。

寿险健康险成营收增长“主力军”

“截至2019年6月30日,公司人寿保险和健康保险产品占经纪业务收入的89.8%,其中长期人寿保险和健康保险产品贡献突出。”从慧择保险此次发布的招股书来看,寿险健康险已经成为营收增长的主要驱动因素。

同时招股书也显示,慧择保险与保险公司合作共同设计开发了7款寿险产品,其中5款产品进入长期寿险销售前10名。2019年上半年,该公司与保险合作伙伴共同设计开发的寿险产品首年保费达2.418亿元人民币,占同期寿险产品首年保费的46.5%。

事实上,目前国内一些新三板挂牌的保险机构也开始转型布局寿险业务,例如润生山东润生保险代理股份有限公司在今年上半年寿险业务已超过财险业务。该公司在半年报中指出,寿险存续期限一般会长达几十年,投保人的保费也需每年按时支付,而不是一次性趸交。所以相应的,保险公司也按照年限的不同,在每年支付不同比例的代理费给保险专业代理公司。对于保险代理公司来说,每成交一单人寿保险,就可以连续多年获得佣金收入。

从整个行业来看,寿险盈利也远高于财险。最新数据显示,今年前7月,保险公司预计利润总额2501.38亿元,同比增加647.47亿元,增长34.92%。其中,产险公司416.20亿元,增加8.75亿元,增长2.15%;人身险公司1809.71亿元,增加585.58亿元,增长47.84%。

对于中介机构的转型,中央财经大学中国精算研究院博士陈辉表示,保险专业中介转向寿险代理人,预计规模还会继续增长。陈辉分析称,如今车险价格日益透明化,车险返佣已经成为众所周知的“潜规则”,随着车险监管越来越严,车险已经没有利润空间,而寿险方面,由于受制于投资型业务的限制,银保产品销量开始下降,寿险公司也在寻求转型,各大寿险公司开始加大保障型业务的布局,在推行个人代理人的路线工程量较大的背景下,一些中小寿险公司将加码与保险中介公司的合作。

产销分离倒逼中介机构转型

目前专业保险中介业务占比还比较低,以7月份寿险数据为例,保险专业代理和保险经纪业务对寿险保费的占比仅为1.9%。陈辉表示,随着产销分离趋势的发展,专业中介将会迎来黄金期。

产销分离是指保险公司专职开发产品,将销售外包给以专业代理机构、经纪公司等为主体的保险中介机构,这意味着专业中介渠道在保费收入中的占比上升并最终成为最主要销售渠道。

兴业证券(601377,诊股)认为,在该模式下,保险营销员可从保障范围、条款、费率等方面综合比较不同公司的保险产品,在提升专业素养的基础上,为投保人推荐合适的产品,减少误导销售。

同时,保险公司一体化全链条发展的进程下,容易造成重规模轻售后的缺点,而产销分离有助于让保险公司的经营重心放回到生产线,能有更多精力来研发符合客户需求的产品,做好产品创新,提升产品质量。

不过,在“渠道为王”的当下,为了不让“肥水流入外人田”,保险公司早就开始培养子弟兵,有数据便显示,截至今年5月底,共有46家保险机构设立或收购了65家保险中介机构。

此外,业内人士也表示,在“产销分离”模式下,保险中介机构不应仅充当销售渠道的角色,还应该体现在对消费者的保险服务上,如运用自己的专业知识,在形形色色的保险产品中,为消费者配置最适合自身的保险产品、保险方案,并提供多元化服务。