我翻了62份上市公司买252亿信托的年报 发现了……

摘要 作者:洛洛杨来源:大话固收信托理财一直是上市公司现金管理的主流选择之一,不时也有“上市公司买信托”的消息上报,据报道,2018年以来,共有89家上市公司进行了404次信托理财,购买信托产品合计规模超过300亿元。然而,对信托产品稍有了解的人就明白,信托内部也不是铁板一块的,例如通道类信托虽然公告上写

作者:洛 洛 杨

来源:大 话 固 收

信托理财一直是上市公司现金管理的主流选择之一,不时也有“上市公司买信托”的消息上报,据报道,2018年以来,共有89家上市公司进行了404次信托理财,购买信托产品合计规模超过300亿元。

然而,对信托产品稍有了解的人就明白,信托内部也不是铁板一块的,例如通道类信托虽然公告上写了信托,但实际上往往是股权基金;也有投资者私下里把是否有机构资金介入,或者上市公司购买作为某信托是否值得可靠的参考,类似于“抄机构作业”;那么,究竟哪些上市公司在买信托,买的都是什么信托,对个人投资者而言有参考意义吗?

为回答这些问题,小固翻了62份今年以来公告买信托的上市公司年报。

36家上市公司投资252.7亿信托计划

去重数据显示,2019年1月自9月份,沪深两市共有36家上市公司进行了信托投资公告,总规模252.7亿。要说明的是,明确信托计划名称和内容的有55.25亿。未明确的部分中,信托投资往往和银行理财产品一起作为“低风险投资”一起公告,仅公告了投资期限和计划,但未说明投资比例。

一般来说,上市公司投资信托有以下几种情况:

1、盘活现金,提高收益最常见,如金螳螂、吉华集团、富春环保等、今世缘等;上市公司也要赚钱嘛。

2、变相为信托公司增信

比较典型的是陆家嘴20亿认购“陆家嘴信托-樽盈财富二号单一资金信托”,形式上虽然是一个资金池,但收益随行就市,信托公司自主决定,有别于一般的资金池信托投资行为,相当于给信托公司增信了,这是典型的“宠儿子”行为。

3、大型集团内部项目承接

例如扬农化工屡次投资中国对外经济贸易信托发行的信托计划,资金用途都是承接另一个信托计划收益权,二者均为中国中化集团有限公司实际控制公司,承接意味明显。

信托投资规模最大的前三家上市公司分别为金螳螂(61.9亿)、浙江东方(50亿)和扬农化工(25亿);三次公告均未公开涉及的信托计划的投资比例。

最受上市青睐信托类型:资金池&地产

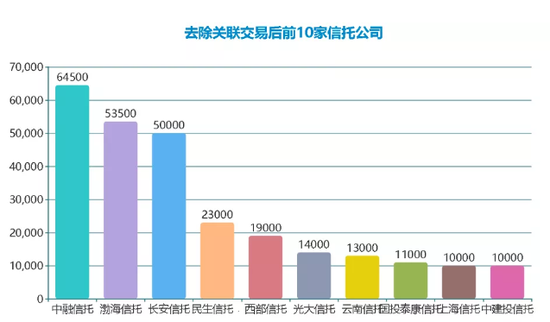

如上文所述,大规模的信托认购背后往往都是大型集团内部的关联交易;如果仅从规模来看,对外经贸信托、陆家嘴信托和华澳信托应该位列三甲,但这三家都只有一个交易对手,不是关联交易就是单一信托,无法判断资金真实流向;如果去除这三位之后,最受欢迎的前10位信托公司如下图所示:

从结果上来看,上市公司并没有觉得买信托“越大越好”,除了中融、中信这些规模较大的信托公司外,民生信托、渤海信托、国投泰康这些相对较小的信托公司也多次出现在投资公告里。

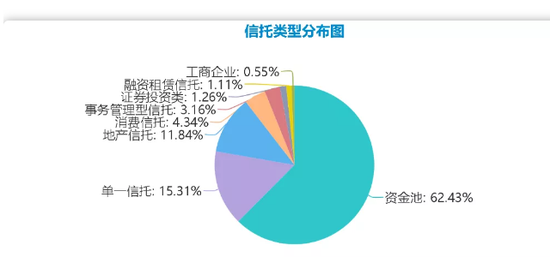

从信托的类型上看,除去无法判断流向的单一资金信托,资金池和地产占了半壁江山:

这点大概也令个人投资者意外,目前最热的基础设施类信托居然一个也没有。小固猜测,这个很可能跟投资期限有关。上市公司大笔资金使用往往要经董事会授权,而授权期限往往在12个月以内,导致24个月为主的基建类信托不受欢迎。

资金池信托由于无法确认底层资产,被信托公司用于承接不良而饱受诟病;但对上市公司而言,期限短回款快收益高,无异于是“信托版的银行理财”,备受欢迎;考虑到和二级市场的紧密关联,信托资金池业务的影响,可能比我们想想的更为深远。

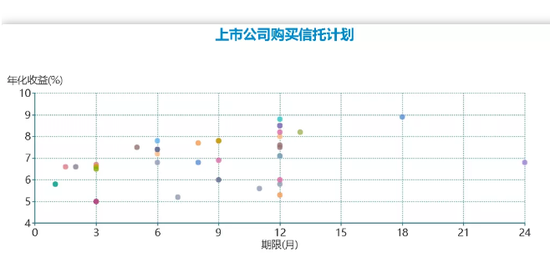

最后,看看上市公司投资信托的收益和期限:

可以看到,大部分集中在一年期以内;收益在5%~8%左右;仅有的几个超过一年的,除了不差钱的金螳螂外,均为关联交易。

对于上市公司而言,更多的是做流动资金管理,所以上市公司每年上万亿的理财产品里面,信托不过数百亿元。对于自然人而言,信托产品的投资,当前可能是10年来最迷茫的阶段。上市公司和个人的投资目的不同,“抄作业”也要量力而行。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:唐婧