瀚信资产等3家私募同日领罚单 背后大股东均来头不小

摘要 (原标题:三家私募同日领罚单,背后大股东均来头不小……)5月15日,广东证监局一连开出三张罚单。在今年3月至4月对三家私募进行现场检查过程中,广东证监局发现其存在承诺收益、信披违规等问题,责令其整改。近年来,市场对中小私募被处罚的案例已司空见惯,而如今股东背景强大的私募也被查出问题。5月15日,广东

(原标题:三家私募同日领罚单,背后大股东均来头不小……)

5月15日,广东证监局一连开出三张罚单。在今年3月至4月对三家私募进行现场检查过程中,广东证监局发现其存在承诺收益、信披违规等问题,责令其整改。

近年来,市场对中小私募被处罚的案例已司空见惯,而如今股东背景强大的私募也被查出问题。

5月15日,广东证监局一连开出三张罚单。在今年3月至4月对三家私募进行现场检查过程中,广东证监局发现其存在承诺收益、信披违规等问题,责令其整改。

而这三家私募均来头不小,分别背靠50亿元规模以上的私募瀚信资产,以及华润资产、平安集团。业内人士称,此举意味着监管力度升级,或对其他私募起到震慑作用。

暴露三大问题

行政监管措施决定书显示,这三家私募主要存在三大问题:信披违规、向不合格投资者募资和保收益。所涉及的三家私募分别为:惠州时代伯乐股权投资管理有限公司(下称“时代伯乐”)、横琴润弘投资管理有限公司(下称“润弘投资”)、横琴平安不动产股权投资管理有限公司(下称“平安投资”)。

信披违规一项为3家私募共同存在的问题。具体来看,分为两种情况:一是,未将高管变动等相关信息向监管报送,如润弘投资的合规负责人、风控总监发生变更后,未及时向中基协报告;二是,未向投资者披露重要信息,如平安投资未按照协议约定,向投资者披露可能对投资者利益产生重大影响的信息。

“向监管机构披露,是使监管机构时刻掌握私募基金管理变更的动向,而有利于监管;向投资者披露,是使得投资者掌握私募基金价值的动向,因为私募股权基金的价值,时刻受到相应的重大信息的影响。”中债登前法律顾问、德润律师事务所合伙人柯荆民在接受《国际金融报》记者采访时表示。

而及时披露信息意义重大。柯荆民认为,这样投资者可以采取行动维护其权益,包括对管理人进行监督,正如“阳光是最好的防腐剂,路灯是最好的警察”,披露则是投资人行使权利的前提和基础。

同时,还有两家私募触及向不合格投资者募资的问题。决定书显示,润弘投资和平安投资所管理的部分私募基金产品,向不合格投资者募集资金。且润弘投资还未穿透核查非法人形式合伙企业的投资者,以发现其最终投资者是否为合格投资者。

“向非合格投资者募集资金,是比较严重的行为,因为非合格投资者没有相应的知识和经验,可能无法判别私募基金相应的风险,也可能没有能力承担相应的投资灭失的风险。因此,确认投资人是否为合格投资者,是私募基金募集过程中非常重要的一环。”柯荆民进一步表示,在此案中,监管的要求更加严格,是按照金融监管的“穿透原则”进行要求的。由于合伙企业的责任最终由个人承担,所以要求相应的个人为合格投资者。

此外,还有两家私募存在保收益行为。如时代伯乐所管理的部分产品在基金合同中承诺最低收益,润弘投资则不仅约定预期收益率及定期分配时间,还按照约定向投资者支付收益。

“保收益”不可取

此前,代销方口头承诺“保收益”的情况较为常见,那么,在私募合同中注明保收益的行为有何危害?柯荆民认为,保证收益,就有可能游走在非法集资的边缘。

从类型上看,在有保收益问题的两家私募机构中,时代伯乐为股权类私募,润弘投资为其他类私募。

柯荆民解释道,对于股权类私募而言,因为这是一种权益性资本投资,而不是债权投资,即私募股权投资被投资企业,通过被投资企业的项目实现的利润来获得收益。如果被投资企业收益高,就获得高收益;如果没有收益,就承担风险,所以说,私募股权以承担投资风险而获得超额回报。如果没有项目,也就是没有项目产生的收益,而对投资人进行固定收益承诺或支付,就可能“借旧还新”,形成资金池,从而形成“庞氏骗局”,破裂后扰乱金融秩序,从而造成系统性金融风险。

“所以,认定是否构成非法集资罪很重要的一个因素是,是否承诺或支付了固定收益。”柯荆民表示。

那么,为何在监管多次强调下,仍承诺保证收益?业内人士称,一方面,可能是为了满足风险偏好偏谨慎的投资者需求。“上述几家私募公司,在现有的产品合同中签有保本保收益的最低收益约定行为,虽然这样资金募集会更加容易,但从原则上已经违规。”珠海钰锋资产管理有限公司风控经理关丁毓对《国际金融报》记者表示。

另一方面,部分特殊产品有一定保本特征。关丁毓分析:“值得关注的是有银行渠道的集团化公司,集团旗下的私募公司可以通过集团化的多层次运作,做结构化存款产品(做到保本),但是在私募基金合同里面不能白纸黑字写出(约定最低收益)保本保收益的字眼。”

监管力度升级

值得注意的是,上述三家私募均来头不小。

天眼查信息显示,时代伯乐的大股东为深圳市瀚信资产管理有限公司(下称“瀚信资产”),持股比例为97.05%。而瀚信资产为50亿元以上规模的私募,好买基金网数据显示,瀚信资产旗下共有71只基金,今年收益率为5.05%,而同类平均为17.64%。

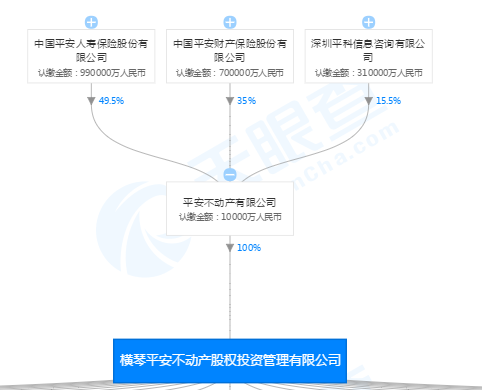

而平安投资进行股权穿透后,为平安不动产有限公司的全资子公司。根据官网资料,平安不动产有限公司是中国平安(89.900, 1.40, 1.58%)保险(集团)股份有限公司下属子公司,为中国平安旗下专业的不动产投资及资产管理平台,业务涵盖商业地产、开发投资、产业发展、长租公寓、金融产品、策略投资等领域。截至目前,平安不动产的资产管理规模超3400亿元。

此外,润弘投资为华润集团旗下公司。天眼查信息显示,润弘投资由华润资产管理有限公司100%控股。官网资料显示,华润资产管理有限公司为华润集团一级利润中心,注册资本25.5亿元人民币。

“现监管已经开始处罚这种集团化管理的公司了,可想而知监管力度加强,同时也对其他公司起到震慑作用。”关丁毓表示。

确实,今年来,私募严监管态势延续。在准入方面,私募中国网报告显示,截至4月底,已备案私募管理人共24384家,总数量相较于2018年底减少61家。

而在流出方面,今年以来,中基协已公示了3批拟失联私募机构,共195家,且注销了2批公示期满三个月而未主动联系协会的失联私募机构,共128家。而去年注销的4批失联私募机构,合计仅63家。此外,今年以来,协会还注销了3批未按时提交符合规定的专项法律意见书的私募基金管理人,共104家,此类注销后不得重新登记。

业内人士表示,强制注销部分机构会对其他私募基金管理人起到警示作用,使其更加注重专业性,加强事中监管,使得整个行业有进有出,保持活力,促进行业优胜劣汰。

(国际金融报记者 何思)

责任编辑:石秀珍 SF183