【热点解读】怎么利率债跌越狠,信用债越淡定?

摘要 长假归来,市场元气还未恢复。10月第一个交易周,经济数据处于真空期,因假期海外市场波动,我国利率债收益率短暂走强,但好景不长,因资金利率和贸易谈判彰显缓和态势,加速止盈诉求的兑现,活跃利率债再次下跌,周六190210和190006已经分别上行至3.6495%和3.1677%。信用债反倒淡定许多,流动

长假归来,市场元气还未恢复。10月第一个交易周,经济数据处于真空期,因假期海外市场波动,我国利率债收益率短暂走强,但好景不长,因资金利率和贸易谈判彰显缓和态势,加速止盈诉求的兑现,活跃利率债再次下跌,周六190210和190006已经分别上行至3.6495%和3.1677%。信用债反倒淡定许多,流动性偏弱的格局中,估值收益率变动没有利率债“汹涌”。不过,期间配置行为是否有描绘出市场恐慌心态?利差保护本就偏窄,是否信用跟着利率跌的场景又将重现?以下我们在讨论本周市场的基础上对此做讨论。

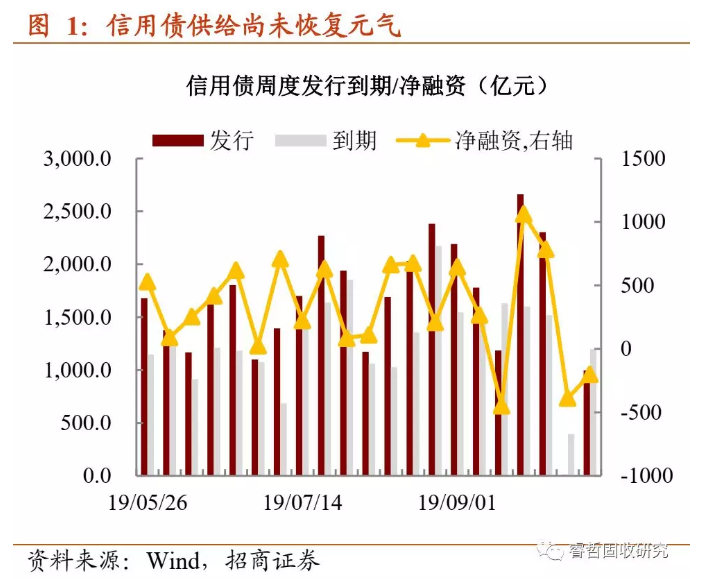

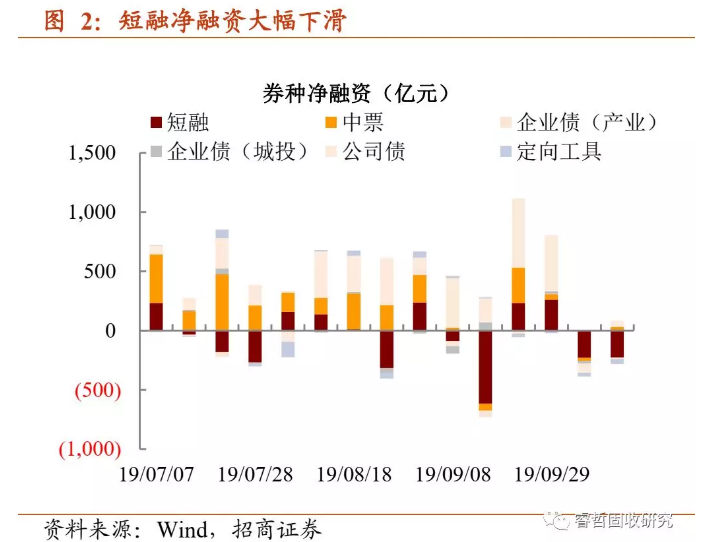

供给缩量是交易日偏短的缘故吗?由于假期因素,新债供给明显缩量,周度发行不足1000亿;其中,短融到期量大,拖累信用债净融资落入负区间。一级市场是否也曾出现过长假后发行难以恢复的情况?2014年和2015年均曾经发生,但并未持续多久,新债发行随即出现较为明显的改善。这与市场环境的好坏密切相关,上一轮牛市后期,几乎出现抢券的风潮,发行人融资渠道更是在刚兑的保驾护航中大肆拓宽。

今年以来,可以明显观察到的是,信用债融资总有点乏力,勉强对冲到期规模的境况并不少见。本周,看似交易日缩短的影响,实则认购力度再次弱化所致。

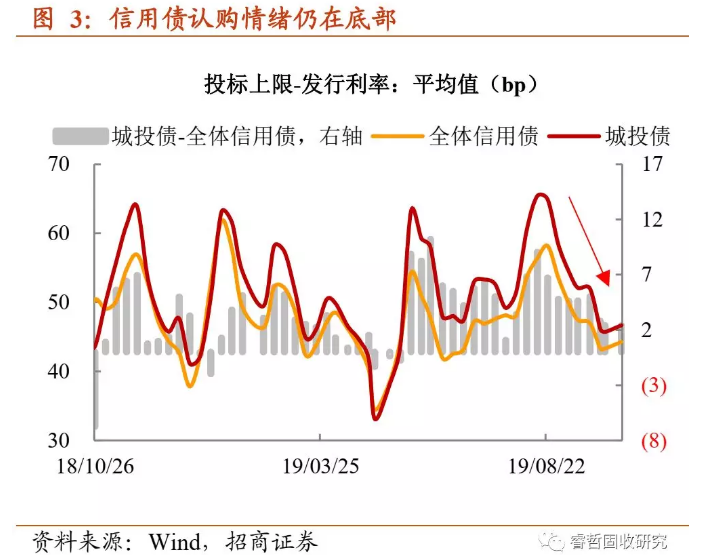

缺乏增量资金,认购情绪难言高涨。下半年债市进入调整以来,一是非银新增资金体量的下降,不仅体现在信托和券商资管(资管新规颠覆套利模式后,集合产品和定向产品均表现出不同程度的下滑),并且债基发行亦萎缩。二是理财资金增量放缓,根据同花顺统计数据显示,今年3季度新发理财产品数量(含所有收益类型)已经降至2.8万只,较去年同期下降33%。

除此之外,债市多空博弈氛围渐浓,也导致存量资金“下不去手”,总是在“可买资产收益率太低”和“高收益资产风险太大”之间犹疑。所以,缺乏资金,且预期不稳的环境下,机构难以大幅低于估值收益率或者相似券种收益率的情况下去投标,最终无法避免1)投标上限价差的向下收敛与2)打开认购下限个券数量的减少。

认购不好,负面指标为什么没有进一步恶化?一方面,流动性分层与结构化发行受阻的共振,曾一度对低等级城投债融资产生冲击,但6月以来,市场情绪平复后,低等级城投债发行再度恢复,占比中枢维持在20%左右。另一方面,取消及推迟发行维持在较低水平,并未出现明显的回升。

这两方面是否说明“认购弱→再融资渠道收窄”的传导已经失效?并非如此。上述传导要奏效的前提是,市场对各等级发行人的认可度并未出现明显的偏差,如上一轮牛市,机构投资者对弱资质券种的偏好极强,这也意味着发行人滚动债务的诉求可以得到持续的实现。不过,2018年以来,风险定价的明晰化,已经让低等级发行人备受煎熬,债务认可度的急剧下降引发发行端骤降,融资可持续性早已不在。因而从负面角度来看,认购不强的现状似乎并未“掀起波澜”,实质上体现的是资质差的发行人已经无法融资,市场波动自然难以体现在一级层面。

总体上,假期因素的消失,短期会让信用一级出现改善,但四季度面临的资金利率扰动(影响拆借资金打新)、机构缺乏增量资金、利率债市场波动的传染以及行业资质普遍下沉等多方面因素,从供需两端打压新债供给意愿。

综上所述,利率债与信用债走势再次背离的主因是存量配置需求探寻套息保护,进而稳定信用利差的波动。不过,交易结构扎堆在短债,尤其是相对价值凸显的产业品种,反而刻画的是增持过程中的谨慎。与此同时,因缺乏增量资金,加之利率波动的传染,新债认购意愿已经有限,同样体现的是防御策略的再次回归。事实上,终端需求不振的当前,供给侧改革又接近尾声,供需错配的格局将形成“产品价格下跌→利润增幅收窄”的逻辑,倘若微观企业缺乏存量利润做安全垫,信用资质下沉恐再次出现。

所以,对于产业债的配置来说,还需关注钢铁、煤炭和交运等板块,优选短债,防风险为上策。城投债方面,要在票息策略上做文章,配置不妨大胆一些,债务置换推进为局部市级平台再融资畅通保驾护航,建议密切关注该类平台的价值博弈。

以上内容仅代表作者的个人观点,不构成投资建议,投资者应基于审慎的态度做出自主决策,风险自担。

文章及图片来源:网络,如涉侵权,请联系我们。