又惊又喜!12年前6124点买的基金,如今,竟有一批狂赚100%以上

摘要 (原标题:又惊又喜!12年前6124点买的基金,如今,竟有一批狂赚100%以上)2007年10月16日,上证指数最高6124点,这一高点12年来都未曾被突破,尽管目前在3000点震荡,但不少股票创出了历史新高,不少基金净值震荡中上升。据统计,大多数主动偏股基金已经超越了2007年的高点,其中备受瞩目

(原标题:又惊又喜!12年前6124点买的基金,如今,竟有一批狂赚100%以上)

2007年10月16日,上证指数最高6124点,这一高点12年来都未曾被突破,尽管目前在3000点震荡,但不少股票创出了历史新高,不少基金净值震荡中上升。

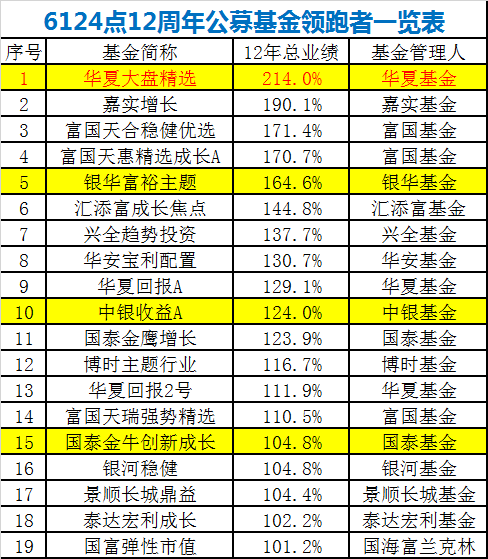

据统计,大多数主动偏股基金已经超越了2007年的高点,其中备受瞩目的是19只主动权益基金实现了100%以上的收益,最高达到了214.03%。

业内人士表示,主动权益基金逆市创造了很高的长期绝对回报,印证了深度研究创造投资价值的理念,正体现了公募基金的价值。

19只主动权益基金收益翻倍

究竟自6124点以来,这12年间哪些主动权益基金表现出色?

WIND数据显示,华夏大盘精选、嘉实增长、富国天合稳健优选、富国天惠精选成长、银华富裕主题、汇添富成长焦点等19只混合型基金近12年的收益率实现了业绩翻倍。

成立于2004年的华夏大盘精选,这12年来的回报高达到214.03%,也是这12年唯一业绩超200%的基金。华夏大盘精选曾为华夏基金知名基金经理王亚伟管理,他管理华夏大盘精选的时间区间为2005年末至2012年5月,在7年多时间里创造了11.99倍的任职总回报,年化回报高达49.77%,收益非常耀眼。管理过华夏大盘精选基金的基金经理包括王亚伟、孙彬、阳琨、陈伟彦等,全部都保持了任职期间的正回报。

紧随华夏大盘的是嘉实增长,自6124点以来收益率高达190.13%。这只基金也是长期由明星基金经理邵健管理,在2004年4月6日至2015年7月8日间,他创造了768.11%的收益,历经牛熊表现出色。

第三和第四只翻倍基金为富国天合稳健优选、富国天惠精选成长,这两只基金这12年来收益达到171.41%、170.66%。

此外,银华富裕主题、汇添富成长焦点、兴全趋势投资、华安宝利配置、华夏回报A、中银收益A、国泰金鹰增长收益、博时主题行业、华夏回报2号、富国天瑞强势精选也超过110%。

从A股6124点以来翻倍基金来看,华夏、富国、国泰表现突出。比如华夏基金旗下华夏大盘、华夏回报和华夏回报2号这三只基金,在过去12年来均实现业绩翻倍。

同样拥有三只翻倍基金的是富国基金,富国基金公司旗下的富国天合稳健优选、富国天惠精选成长A、富国天瑞强势精选收益率均翻倍。富国一直以来都有优秀的投研团队和良好的投研氛围。

国泰基金旗下也有2只基金在过去12年业绩翻倍。其中国泰旗下国泰金牛创新成长、国泰金鹰增长表现出色。

这些排名最靠前的基金分布在各家不同的基金公司中,但多数集中在大中型基金公司。

每一只牛基背后都有很牛的基金经理

沪指6124点以来12年间翻倍的基金背后基本都有很牛的基金经理在管理,除了王亚伟之外,嘉实基金邵健、富国基金朱少醒、博时基金邓晓峰、银华基金王华等都是业界有名的投资牛人。当然,其中有些已经离开,有些升任领导不再具体管理基金,也有一批继续奋战在投资一线。

这些翻倍的牛基中,只有一只基金过去12年都是同一人所管理,他就是已连续管理富国天惠精选成长的朱少醒,他自2005年11月16日起一直管理这只基金,任职回报达到1180.13%,年化回报达到20.09%,持续业绩优秀。

中银收益的陈军也一直管理该基金,自2006年10月11日成立以来就开始管理,一直管理至今,期间任职总回报高达440.29%,远远跑赢业绩基准。(期间也有其他基金经理管理)

嘉实增长的背后也都有“牛人”,邵健担任嘉实增长基金经理11年,创造了近800%的投资回报率,这使得邵健成为成长股投资标杆。此外嘉实成长收益也表现不俗,管理时间较长的基金经理刘天君也多次获得明星基金经理称号。

过去12年收益率116.7%的博时主题行业,在2007年到2014年期间由邓晓峰连续管理7年,奠定了该基金业绩领先的基础,而如今该基金经理王俊自2015年上任至今,任期总回报52.39%。

国泰金鹰也是如此,该基金2008年至2015年由张玮管理,其后曾担任其投资助理的周伟锋接班,实现顺利交接,而回报率来看,张玮管理期间的总回报率为127.9%,周伟锋自2015年上任以来总回报率是41.82%。

银华富裕主题基金从2006年11月到2013年11月一直由王华所管理,奠定了基金业绩领先的基础,目前是由焦巍作为基金经理,2018年12月27日至今回报达到60.9%。

业内人士表示,一只基金长期业绩的背后是一整个基金公司投研实力和投研文化延续性的表现,是公司综合实力的体现。基金经理变动有的时候是难以避免的,对于公司而言,是不是能够做到尽可能降低个人变动对基金的影响力,这就是公司实力的体现了。

66%主动权益基金获取正收益

Wind数据显示,截至10月16日,12年来,206只具有可统计数据的主动权益基金(包括股票型、平衡混合型、偏股混合型、灵活配置型)平均投资收益为25.31%,对照沪指50.6%的跌幅相对收益明显。

具体来看,为投资者赚取正收益的基金达到136只,占比66.1%。

值得一提的是,除了19只业绩翻倍基金外,还有一些基金收益率在“80~100%”之间,这些基金数量也达到12只。

其实这12年来指数走势较大差异,上证指数、沪深300、上证50等以蓝筹股投资为主的指数跌幅分别在50.6%、32.62%、35.99%,深证成指跌幅也有49.49%。不过,代表中小盘股的中小板指却逆市上涨,涨幅达5.9%。

除了指数走势存在差异,各个行业表现得差异也很大,显然在这一过程中,公募基金体现出专业的投资能力,能看好未来发展机遇,逆市获得较好回报。

业内人士表示,虽然各家公司能力、产品设计定位都有差别,但依然在指数表现低迷下获得超额收益。主动权益基金的长期业绩较好,正体现了公募基金的价值。从以往情况来看,部分基金不仅创造了很好的相对收益,还有的逆市创造了很高的长期绝对回报,这也从一个方面印证了深度研究创造投资价值的理念。