【风险防范】地产行业承压,违约房企的通病何在?

摘要 “房企多元化扩张业务风险高,违约是个逐步发展的结果 现在涉及违约或严重流动性困难的房企以小型房企为主,且这些企业多在业务扩张或管理上存在一定的问题,并不具有行业代表性。房地产行业的债券仍然是比较优质的资产,建议优选杠杆适中、土地储备质量较好的大中型房企。 从财务数据上来看:财务费

“房企多元化扩张业务风险高,违约是个逐步发展的结果

现在涉及违约或严重流动性困难的房企以小型房企为主,且这些企业多在业务扩张或管理上存在一定的问题,并不具有行业代表性。房地产行业的债券仍然是比较优质的资产,建议优选杠杆适中、土地储备质量较好的大中型房企。

从财务数据上来看:财务费用率快速上升、筹资现金流恶化、现金短债比快速下降是房企违约前比较常见的现象;进一步来看,高杠杆仍然是违约房企比较一致的财务特征,多数违约房企的净负债率在100%以上。房企违约或遭遇严重流动性困难前,企业融资成本上升,融资难度加大,体现为财务费用率上升和筹资性现金流的恶化;流动性紧张,拿地放缓,营运能力下降;从样本房企来看,普遍的现金短债覆盖比较低,且与经营性现金流一样,在违约或危机发生前快速下滑。

房企多元化扩张业务风险高。商业性地产去化慢,资金占用量大,容易造成流动性紧张。业务规模仍然是衡量房企抵抗行业政策风险、区域政策风险的最重要指标之一。

违约房企有何特征?据新浪财经报道,三盛宏业集团员工认购理财产品未能按时兑付,且存在被列为失信被执行人、持有的上市公司股份被冻结等问题,再度引发市场对房企资金链的关注。在地产融资持续收紧的背景下,已经有哪些房企债券违约或遭遇严重流动性困难?他们有何共同特征?

一、问题房企案例分析

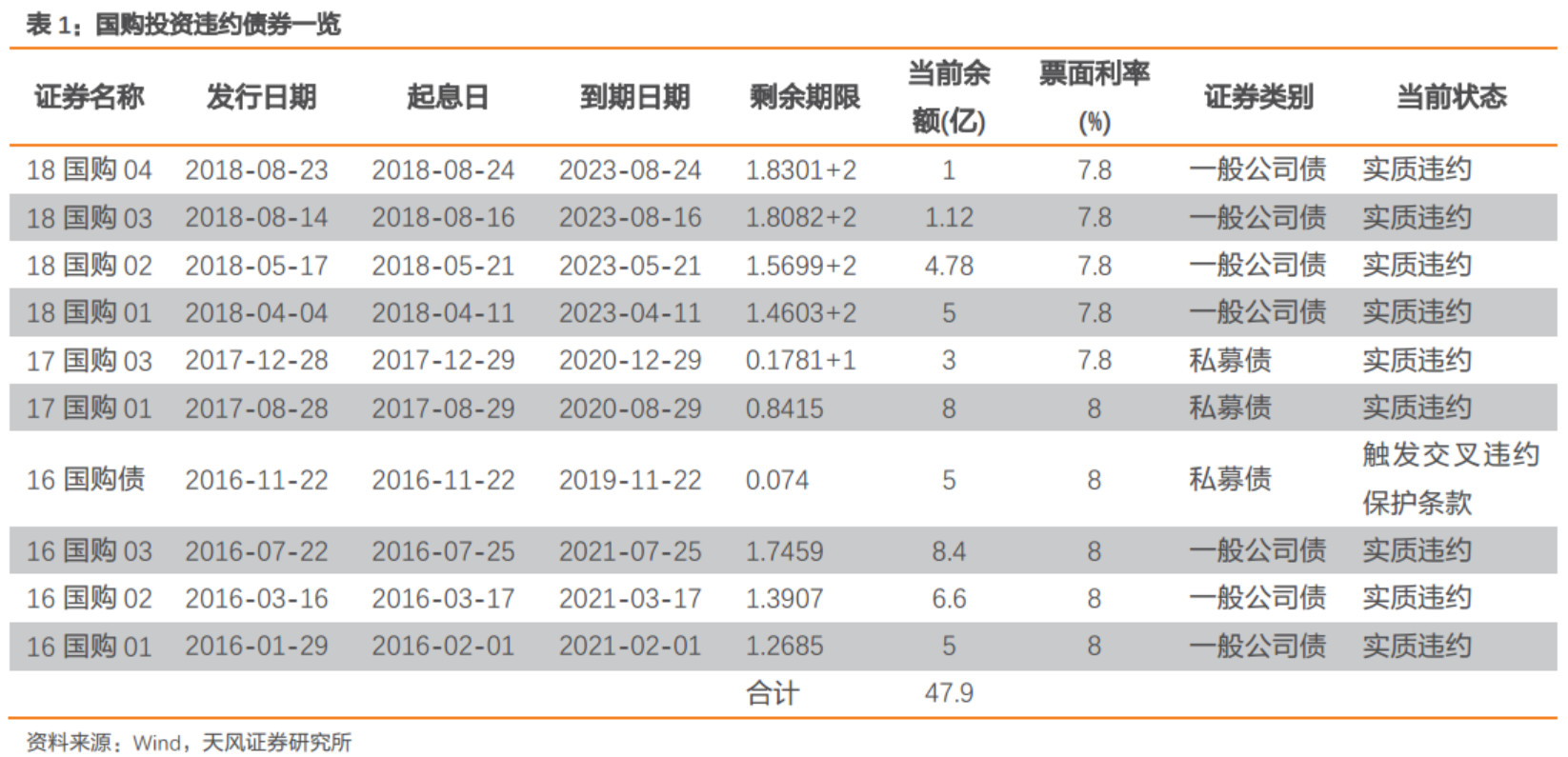

1.国购投资有限公司

国购投资有限公司成立于2010年,是安徽省较大的区域性房地产开发企业之一,主营住宅地产、商业地产的开发与销售,商业物业管理及运营,由自然人袁启宏实际控制。2016年1月联合信用评级公司给予评级AA/稳定主体评级,2018年11月19日主体评级下调至A,2018年11月20日主体评级下调至BBB,2019年1月主体评级下调至B/负面。

2018年11月20日,由于公司发行的“16国购债”将于2018年11月22日面临回售,公司应于2018年11月20日前将兑付资金划入中国证券登记结算有限责任公司深圳分公司指定账户,截至2018年11月20日下午15:00,公司未将回售资金足额划付至指定帐户。

2019年2月1日,由于公司账户被查封、现金流短缺以及筹融资渠道受限等原因,无法按时偿付“16国购01”债券利息及回售本金,构成实质违约。公司2016年-18年期间发行的私募公司债,累计已经共发生10起债券违约,涉及违约的债券本金规模达47.9亿元。

违约原因分析:

(1)公司土储分布区域过于集中,大部分集中在合肥市,且单个项目占比过高。

截至2017年底,公司土地储备的规划建筑面积为678.55万平方米,全部集中安徽省内,其中629.62万平方米位于合肥市内。而截至2017年9月底,公司的在建地产项目中,合肥市内的建筑面积占比75.1%。

根据公司披露的项目销售情况来看,公司的协议销售严重依赖于京商商贸城等少数几个项目:2014~2016年,公司实现协议销售面积分别为169万平方米、66万平方米及84万平方米,后两年销售面积较2014年有所减少主要是因为2014年度京商商贸城的专业批发市场集中推盘销售,导致当年销售面积较大。

(2)债务集中到期,货币资金受限比例高,融资空间有限,最终未能及时周转形成违约。

公司短期偿债能力偏弱,2018年末,公司的流动比率仅为0.82,速冻比率仅为0.33。此外,公司的债务中短期债务比重大,2018年末短期负债占比高达80.34%。2018年末,公司受限货币资金为7.93亿元,占公司总货币资金比例为38.9%,可动用资金非常不足。

截至2018年末,公司所有权或使用权受限的资产账面价值为176.8亿元,占期末资产总额的40.58%。另外截至2018年末,公司已获得210亿元的授信额度,已使用165亿元,剩余授信额度仅为54亿元,其中剩余授信额度中的42.5亿元来自东方证券资产管理公司。由于债务集中到期,公司可周转资金及融资空间非常有限,最终未能及时周转而形成违约。

(3)投资较为激进,多元化扩张消耗公司大量现金流,最终加速了公司违约。

公司积极地进行多元化布局。2016年,公司以现金15.8亿元收购司尔特,成为司尔特的第一大股东,进入化肥领域。另外,公司旗下还有长安动漫产业集团绿建建设有限公司、安徽国购健康产业投资有限公司、安徽国购医疗产业投资有限公司、安徽国购科创企业管理有限公司、芜湖国购现代物流有限公司等与公司传统业务领域不同子公司。

公司投资较为激进,自2012年以来,投资活动产生现金流持续为负,2017年末投资活动现金流流出高达71.27亿元,同比增长233.34%。

2.银亿股份有限公司

银亿股份有限公司是一家成立于1998年,总部位于浙江宁波的民营上市公司。成立之初,银亿专注于房地产开发业务,2016年名列"2016中国房地产百强企业"名单第69位。公司从2016年开始,陆续投入超过100亿人民币收购了美国ARC、比利时邦奇、日本艾礼富等三家具有全球一流技术水平的汽车核心零部件企业,大力进军全球高端制造业。

2015年12月,中诚信给予公司AA长期主体信用评级,并一直维持这一评级;2018年12月,分别两次下调其长期主体信用评级至BBB和C。

2018年12月24日,银亿所发行的H5银亿01未按时兑付回售款和利息,构成实质违约,随后H6银亿04、H6银亿05、H6银亿07分别于19年6月、7月和8月未按时兑付回售款和利息,构成实质违约。截止目前已违约债券4支,共18亿元。

违约原因分析:

(1)公司房地产业务经营水平及土储水平均较弱,资产质量较弱。

公司在建项目中超过40%位于宁波,宁波逸墅、沈阳第五郡和六期等多个项目去化较慢,截止2018年底,宁波逸墅和沈阳六期去化率均不足10%,沈阳第五郡去化也仅为54%。土地储备中南昌、辽宁占比较高,除南昌高安项目土地于2017年取得外,其他土储均于2014年及之前取得,闲置时间较长,且部分土储位于三四线城市。

(2)多元化转型并购导致控股股东流动性紧张,公司形成大额商誉。

公司从2015年开始筹划战略升级,先后通过发行股份以28.45亿和79.8亿人民币的代价收购ARC集团和邦奇,并于2017年完成并表。两次收购均以控股股东关联方先行垫资收购,然后上市公司增发收购股份进行收购。

收购过程中,控股股东及其关联方需要大量垫资,从关联交易报告书来看,控股股东承担了部分利息,预计由此引发控股股东及其一致行动人的流动性紧张,其股权大比例质押。根据公告,2017年末公司前四大股东宁波圣洲、银亿控股、熊基凯和西藏银亿作为一致行动人,合计持有公司78.55%的股份,质押比例达到84.4%。在2018年股市整体下跌的情况下,引发了公司控股股东爆仓的风险。而收购汽车公司过程中,还产生了大额商誉,2017年末公司商誉达到69.8亿元,资产质量存疑。

(3)遭遇汽车行业调整期,汽车零部件制造营收快速下滑。

在公司积极进军汽车产业的同时,国内的乘用车销售量却面临40年来首次负增长,2018年全国乘用车销量增速-4.1%,行业处于周期底部。2018年公司汽车零部件产销量大幅下滑,全年汽车零部件业务收入51.23亿元,同比下降36.54%。

3.中弘控股股份有限公司

中弘控股股份有限公司成立于2001年,于2010年实现借壳上市,主营业务为房地产开发。2016年,公司的44.5亿的营业收入中,房地产销售贡献了41.35亿,占比93%。

2014年12月大公国际给予公司主体长期信用AA-评级,2015年12月将其主体长期信用评级上调至AA;2018年1月其主体长期信用评级被下调至A+,展望负面,随后又经历了多次主体长期信用评级的下调,2018年10月大公国际将其主体长期信用评级下调至C。

2018年10月18日,“16中弘02”回售款及利息的资金应到账,但发行人仅通过场外方式支付了1.49亿元本金及利息,剩余本金及展期利息发行人已无法按时、足额支付,债券发生实质违约。目前,公司已有4只债券违约,共24.9亿元。

违约原因分析:

(1)多个重大项目同时受到政策调控,项目建设及销售受到影响。

受商办项目(商住房)调控政策的影响,公司御马坊项目和夏各庄项目(商业部分)销售停滞,而这两个项目的销售额占公司2016年房地产销售额的77.6%。御马坊项目2017年甚至还退款12.35亿元。此外还有实际投资达44.9亿元(截止2017年末)的海口如意岛项目受国家海洋局加强围填海管控措施影响而停工。

(2)实际控制人未经审批预付巨额款项,造成公司现金流进一步紧张。

公司实际控制人凌驾于公司内部管理制度智商,未经董事会和股东大会审批,于2017年12月28日预付项目的收购款61.5亿元,造成公司账面资金大幅下降,流动性进一步紧张。

(3)公司风险控制意识薄弱,所有项目几乎全部是独资项目,风险集中。

从公司2017年年报披露的主要项目开发及销售项目来看,除吉林的3个项目是合作项目外,其他所有项目的权益比例均为100%。公司在地产开发方面侧重开发休闲度假地产、主题商业地产。相比于住宅项目,商业地产项目回款周期长,对公司的资金占用量大。公司体量较小,项目数量少,独资经营风险集中。

4.北京华业资本控股股份有限公司

北京华业资本控股股份有限公司(华业资本)是以仕奇集团作为主要发起人,联合呼和浩特市第一针织厂等多家公司于1998年10月9日共同发起设立的,并于2000年登陆A股的一家外资房地产企业。

2015年8月,联合评级给予公司主体长期信用AA评级,2017年10月东方金诚同样给予公司主长期信用AA评级;2018年以来,由于公司信用资质恶化,9~10月份,东方金诚和联合评级先后下调其长期主体信用评级至BBB-,随后又多次下调。目前,东方金诚和联合评级均给予公司C主体评级。

2018年10月15日,“17华业资本CP001”未能按期足额偿付,构成实质性违约,随后16华业02同样实质性违约,15华业债、15华资债经过与债券持有人协商,将债务进行展期。

违约原因分析:

多元化扩张进入医疗领域,经验积累少,造成巨额损失。

公司自2015年从地产开发逐步拓展业务范围,向房产、医疗、金融业协同发展战略转型。但是医疗、金融业经验积累少,风险较高。2018年9月因应收账款逾期引发公司遭遇合同诈骗事件,涉案金额高达101.89亿元,直接导致公司存量应收账款面临部分或全部无法收回风险。

5.颐和地产及三盛宏业

颐和地产是成立于1992年,业务架构以豪宅、旅游地产为核心的民营房地产企业。成立之初公司专注于广州房地产市场,后经过多年发展业务范围逐渐遍布全国。公司于2017年先后发行了2期私募债券“17颐和01”及“17颐和04”。

2017年8月,联合评级给予其AA长期主体信用评级,2019年7月下调至A,8月进一步下调至BBB。9月11日,根据颐和地产集团有限公司相关公告显示,由于流动性恶化,公司未能按时偿付“17颐和01”和“17颐和04”的债券利息及本金,构成实质违约。

三盛宏业集团于1993年成立于上海,主要业务为房地产开发、科创及大数据、海洋投资等,2017年公司88.1亿的营业收入中房地产销售占比67%,互联网大数据占比23%,航运疏浚占比6%。根据克尔瑞数据权益销售额排名显示,公司2016-18年权益销售额分别为145.1/130/187.5亿元,排名分别为102/116/106。

2016年9月,东方金诚给予公司AA长期主体信用评级,目前仍维持这一评级。据新浪财经报道[1],三盛宏业集团因员工认购理财产品未能按时兑付,被列为失信被执行人,且丧失上市公司中昌国际控股的控制权,遭遇严重流动性危机。

二、有何共同财务特征?

截止2019年10月25日,涉及债券违约的发债房企主体有国购投资、银亿股份、中弘控股、华业资本和颐和地产5家,涉及的债券违约规模达到125.6亿元;我们以这5家主体为基础,将三盛宏业也作为样本,来分析遭遇流动性危机乃至违约的房企的财务特征。

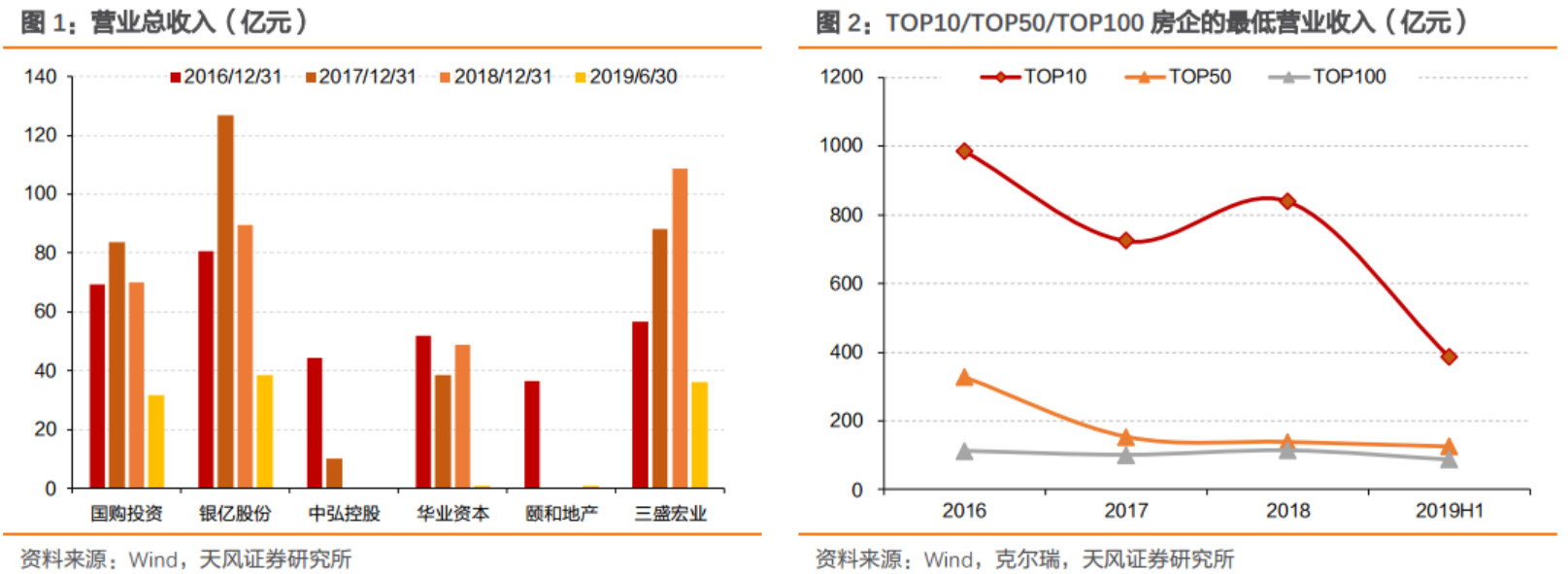

从企业规模来看,6家样本房企的规模整体不大。6家样本房企营业收入绝大多数年份都在100亿以内,超过100亿的只有银亿股份(2017)和三盛宏业(2018),而银亿股份2017年房屋销售的营业收入也仅仅有36.42亿元。

作为对比,我们整理了2016年以来克尔瑞权益销售额排名10/50/100的房企的营业收入,第100名房企的营业收入也都在100亿以上,样本房企规模整体偏小。即使部分房企号称“百强房企”,但实际其销售和营收规模顶多也就只能勉强达到100名的水平。

多元化或商业项目必居其一。国购投资先后进入化肥、医疗领域,银亿股份通过收购进入汽车零部件产业,中弘控股以商业地产为主,华业资本向医疗、金融业扩张,颐和地产以豪宅和旅游地产为核心,三盛宏业涉足地产开发、科创大数据和海洋投资等多个产业。

多元化发展进入别的行业,面临两方面的问题:一方面,经验积累不足,风险高;另外一方面,其他行业多面临投资大回款慢,资金占用多的问题。商业项目则面临去化慢,回款周期长的问题。

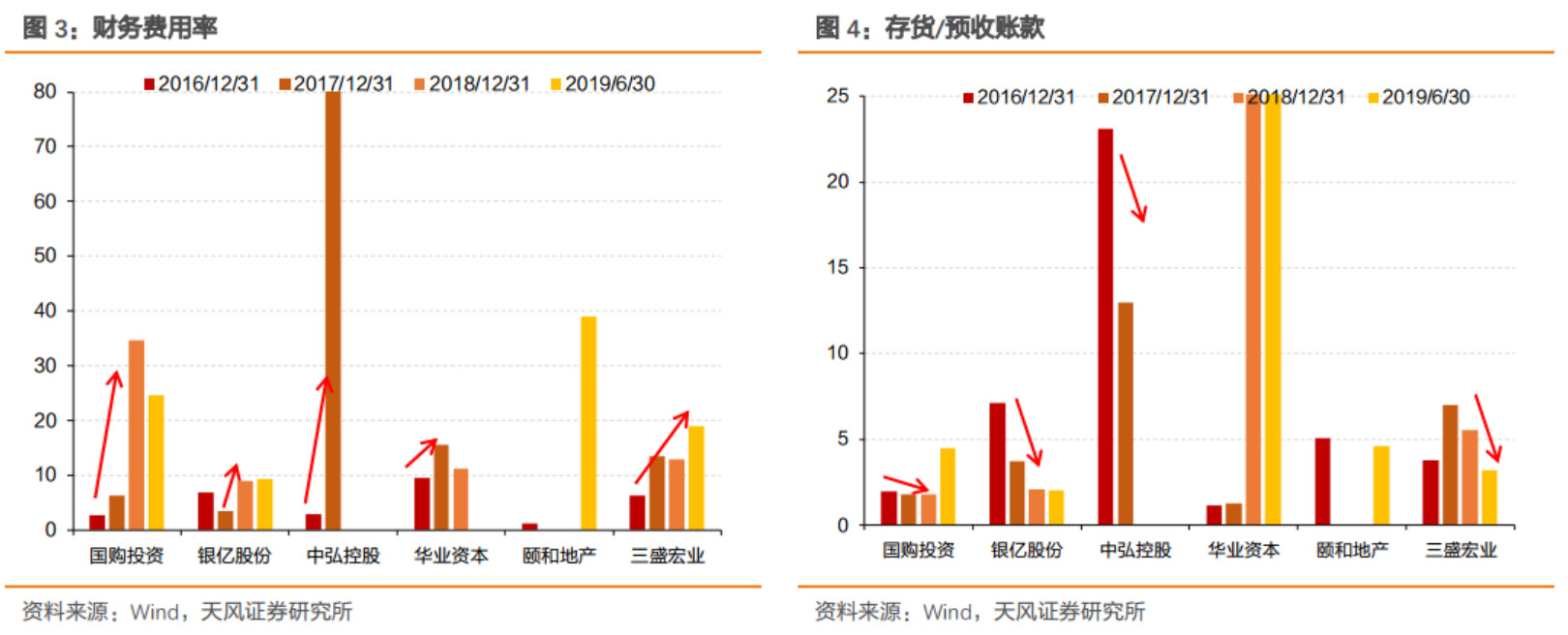

财务费用率快速提升。从样本房企的财务费用率来看,颐和地产数据缺失,其他4家企业均面临了违约前1~2年财务费用率的快速提升。企业违约或遭遇流动性危机前,其财务压力逐渐增大,融资成本提高,从而造成财务费用率提高。

营运能力下降。房企的存货体现为土地储备和开发成本,预收账款是销售未结转的收入,以存货/预收账款是衡量房企营运能力的主要指标。除华业资本和颐和地产外,另外几家房企的这一指标在违约或流动性危机前均明显下降。

房企的违约是一个逐步发展的过程。流动性紧张前房企多通过减少拿地加快开工和销售来回款,从而导致出现存货/预收账款下降。华业资本2018年由于预收账款快速下降,导致其存货/预收账款快速上升,在2016-18年其存货逐步减少。

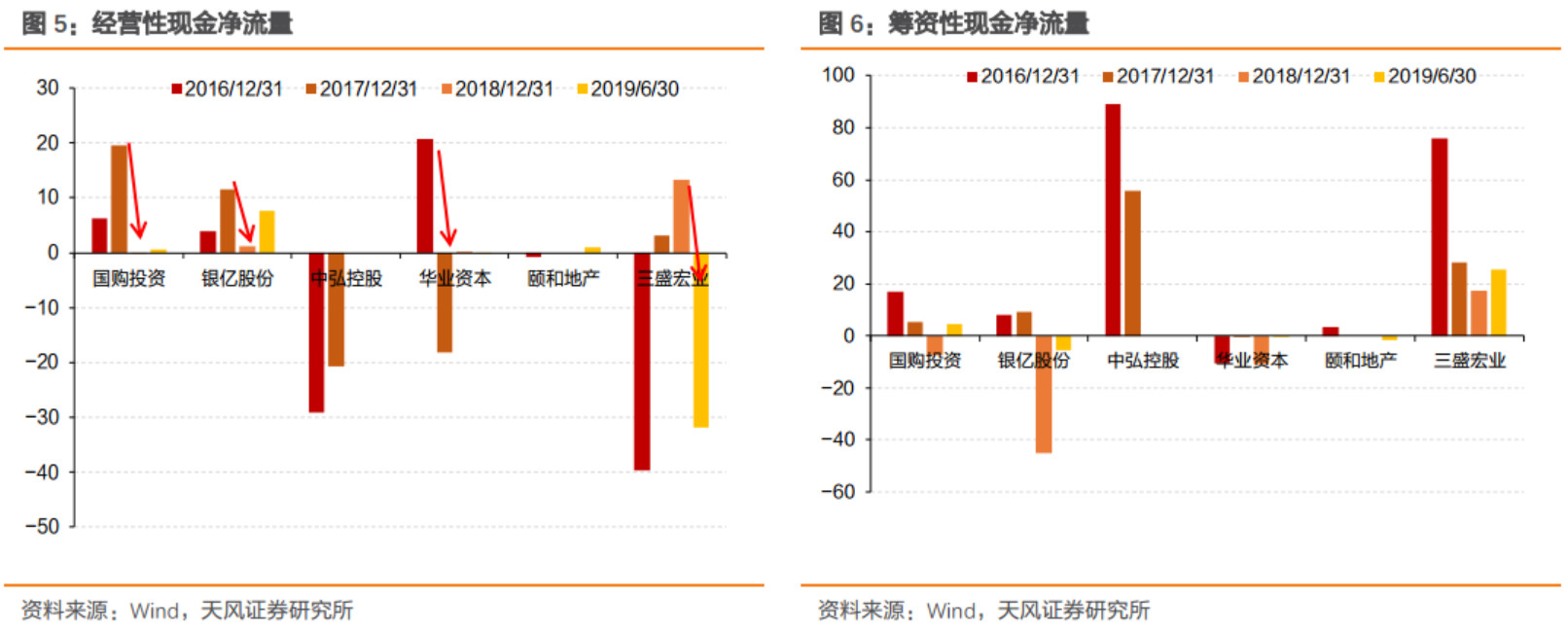

经营性现金流多在危机当年出现明显恶化,筹资性现金流恶化更早。样本房企的经营性现金流均出现在危机当年,国购投资、银亿股份、中弘控股的经营性现金流2017年均改善,2018年明显恶化;相比之下,筹资性现金流的恶化时间更早。

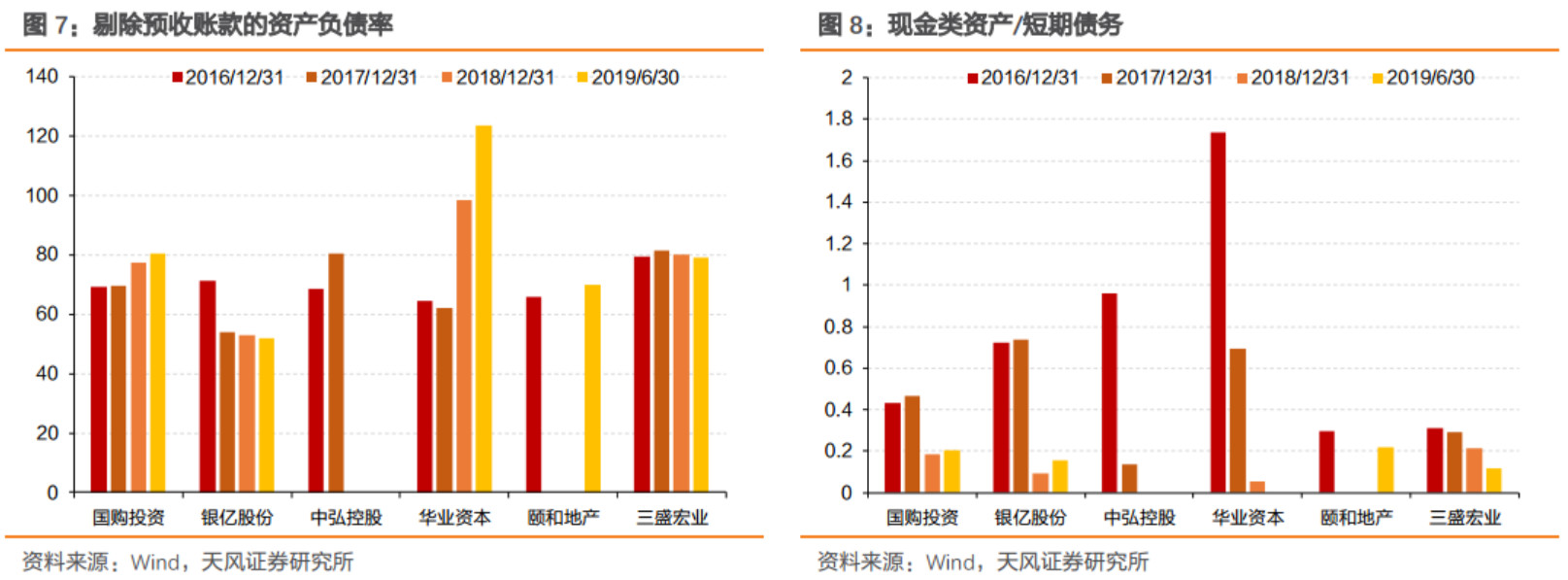

剔除预收账款的资产负债率表现并不敏感,现金短债比危机当年快速下滑。从给几家样本房企剔除预收账款的资产负债率来看,作为一个慢变量,在危机前表现并不敏感;现金类资产(货币资金+交易性金融资产+应收票据)与短期债务的比快速下滑。从几家企业的值来看,样本房企现金类资产/短期债务几乎都小于1,本身短期偿债能力就偏弱;危机前这一指标的下滑更加明显。

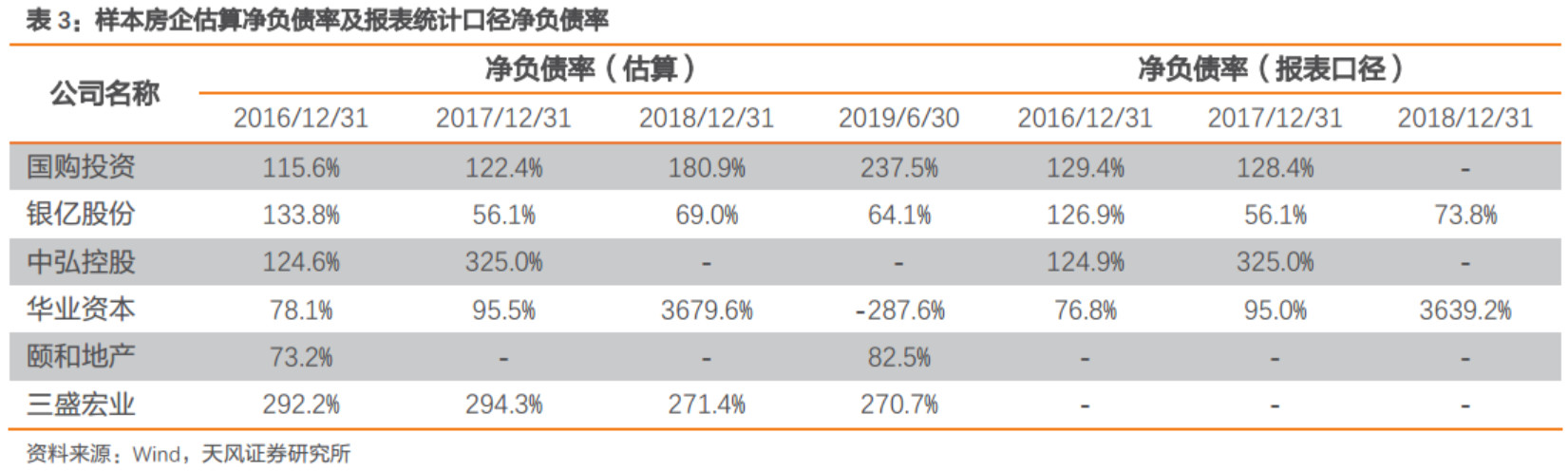

除了剔除预收账款的资产负债率外,通常还以净负债率来衡量房企的杠杆高低,净负债率=(有息债务-货币资金)/股权权益。计算净负债率时,最重要的是有息债务数据。

我们通过两种方式计算了样本房企有息债务:

①通过Wind中提供的报表科目加总估算有息负债;②通过查找公司报表或评级报告,查找债务总额或融资总额数据作为有息债务;将有息债务带入计算得到各样本房企的净负债率。从结果来看,两种方式得到的样本房企的净负债率差别不大。

样本房企的净负债率偏高。2016年,国购投资、银亿股份、中弘控股3家房企的净负债率均在120%~130%之间;2017年国购投资基本持平,银亿股份由于并表ARC集团和邦奇导致净负债率快速下降,但预计其地产业务的净负债率实际并未降低,而并购过程又进一步加剧了公司整体的流动性紧张程度。

2017年中弘控股净负债率快速提高,主要是流动性压力下公司有息负债增加而货币资金大幅减小所致;华业资本和颐和地产在违约前,净负债率尚可,华业资本违约主要是盲目扩张风险控制不当所致,与房地产主业无关,颐和地产2017年之后的资料缺失,难以进一步分析。从估算口径的净负债率来看,三盛宏业近几年一直较高。

3.小结

(1)房企多元化扩张业务风险高。商业性地产去化慢,资金占用量大,容易造成流动性紧张。从现有的违约或遭遇流动性危机的房企来看,几乎都涉及多元化或商业性地产占比高的问题。

尽管多元化发展在一定程度上能起到风险分散的作用,但是企业在进入一个新的行业之前未必能对该领域进行详尽的调查,也未必熟悉一个新的行业的运营模式,并且从国购投资、银亿股份、华业资本的多元化扩张中也并未能看出新进入的行业能对公司原有业务产生协同效应。

特别是在公司主业盈利能力下滑,现金流不充裕,外部融资空间有限的情况下,过于激进的扩张并购将加速公司的风险积聚。

(2)业务规模仍然是衡量房企抵抗行业政策风险、区域政策风险的最重要指标之一。目前违约的房企整体规模仍然较小。

一方面,规模小意味着项目数量少,极容易受到行业政策、区域政策的影响,如中弘同时遭遇了北京和海南的政策调控,对其现金流冲击较大;另外,规模小意味着在融资方面就不具有优势,融资成本高且资金规模有限,在没有其他资源的情况下,很难同大型房企竞争优质土地资源,进一步拖累资产质量和产品竞争力。

(3)从财务数据上来看:财务费用率快速上升、筹资现金流恶化、现金短债比快速下降是房企违约前比较常见的现象;进一步来看,高杠杆仍然是违约房企比较一致的财务特征。房企违约或遭遇严重流动性困难前,企业融资成本上升,融资难度加大,体现为财务费用率上升和筹资性现金流的恶化;流动性紧张,拿地放缓,营运能力下降。

从样本房企来看,普遍的现金短债覆盖比较低,且与经营性现金流一样,在违约或危机发生前快速下滑。从杠杆来看,违约房企的净负债率多在100%以上,高杠杆仍然是违约房企的显著特征。

(4)现在涉及违约或严重流动性困难的房企以小型房企为主。且这些企业多在业务扩张或管理上存在一定的问题,并不具有行业代表性,建议优选杠杆适中、土地储备质量较好的大中型房企。

以上内容仅代表作者的个人观点,不构成投资建议,投资者应基于审慎的态度做出自主决策,风险自担。

文章及图片来源网络,如涉侵权,请联系我们。