深度复盘中信信享盛世系列一年半运作:几近均分配置六大私募 长期维持超96%的基金仓位!沦为业务拼盘

摘要 作为2018年券商资管业内最具标志性意义的产品,号称六大明星私募组成的豪华版FOF——中信信享盛世系列在一年半的时间里,究竟是怎样投资的?随着三季报披露,《每日经济新闻》记者对这个系列共26只产品,成立以来182份运作报告进行了梳理,揭开对王亚伟的千合资本产品是否配置,以及中信信享盛世系列集合运作故

作为2018年券商资管业内最具标志性意义的产品,号称六大明星私募组成的豪华版FOF——中信信享盛世系列在一年半的时间里,究竟是怎样投资的?

随着三季报披露,《每日经济新闻》记者对这个系列共26只产品,成立以来182份运作报告进行了梳理,揭开对王亚伟的千合资本产品是否配置,以及中信信享盛世系列集合运作故事。揭秘一:有没有配置千合资本的产品?

中信信享盛世系列产品推广期,曾宣传将配置六大私募基金:淡水泉、景林、盘京、煜德、拾贝和千合资本。但从其公布的基金配置明细中,始终没有千合资本配置的说明。“说的是六大私募,实际上只配了五个。”“到底有没有配置千合资本?”……诸如这样的疑问并不算少。

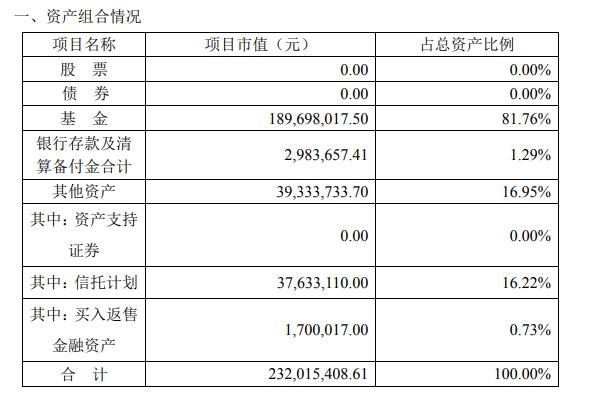

先看一下中信信享盛世的资产配置明细:(以中信信享盛世1号2018年二季度报告为例):

上述两张图显示,确实没有明确标识出千合资本配置明细的字样。

在中信信享盛世系列2018年2季报中,投资主办人工作报告项下,有这样一段话:“关于2018年2季度,信享盛世净值下跌,但跌幅远低于指数,并且优于权益公募基金平均水平。主要原因是优选的6家私募管理人都经历过牛熊考验,而且风格有差异,对于不利的市场环境有一定应对,通过仓位控制和股票精选,获取了超额收益。”

而在中信信享盛世2019年2季度报告中,投资主办人刘淑霞表示,从管理人表现看,盘京和景林本季度表现最好,拾贝、煜德也有正收益;淡水泉和千合资本本季度负贡献较大。从设立以来看,盘京和拾贝表现最优,淡水泉、千合资本和煜德居中。

上述两段工作报告,清楚地表明信享盛世系列底层子基金配置中是有千合资本的。

记者早前从中信证券内部人士和中信证券内部宣传资料中了解到,千合资本对应的私募产品为千合资本宽星9号。

从上述基金业协会数据不难发现,千合资本的宽星9号走得是外贸信托渠道,且成立日期为2018年3月15日,略晚于大部分中信信享盛世系列产品2018年3月12日的成立日。

一位券商资管人士也向《每日经济新闻》记者表示:“公司2018年发行的FOF产品,也投资了王亚伟的千合资本,走的就是信托计划。”

记者在早前拿到中信证券内部PPT中,也明确标注的为千合资本宽星9号。就资产配置情况,记者昨日联系了中信证券,截至发稿时也未得到相关回复。

揭秘二:几近均分配置六大私募基金

《每日经济新闻》记者研究发现,从基金配置明细看,中信信享盛世系列在底层子资金(千合资本未披露,但同期市值与其它相差不大)的份额配置上几乎是均分,彼此间差距少则几万份,只有配置的子基金拾贝衍富略高。进入2019年首个开放日后开始微调。

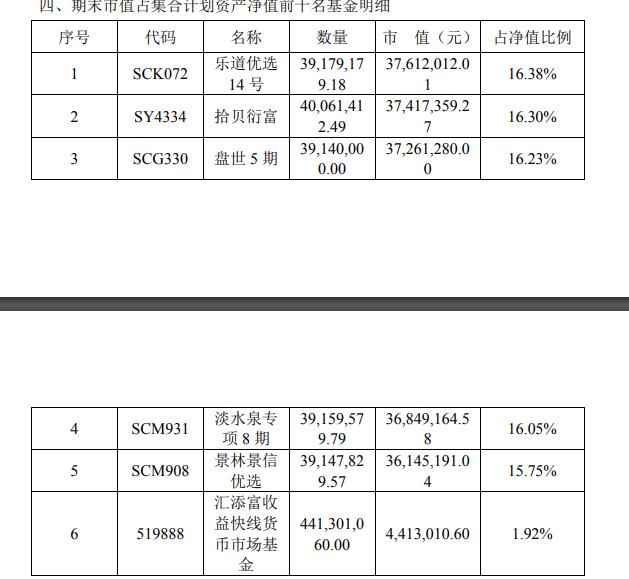

下图是中信信享盛世1号(成立于2018年3月12日,发行份额为24213.48万份)成立以来,每个季度末的底层子基金配置明细:

中信信享盛世1号基金资产配置明细

数据来源:中信信享盛世1号成立以来各季度报告,信托计划公布的是占基金总资产,口径不一致,故未采用。

从上述图中不难看出,中信信享盛世系列集合产品底层子基金配置情况。

第一阶段:自产品成立至2018年年底:均分配置

2018年二季度末,乐道优选14号、盘世5期、淡水泉专项8期、景林景信优选的份额大多维持在3900万份左右,拾贝衍富的份额相比则是略高出100万份左右。另外,从同期的市值来看,投资信托计划的市值约为3763万元左右,与其他五只基金的市值相差不大。六只子基金占中信信享盛世1号资产的净值比都在16%左右。

“从数量和市值上来看,6只子基金的配置基本是均分,细微的差异有可能来自于当期基金净值的表现不同以及期初购买的份额差异而造成的。”一位FOF基金研究人士向《每日经济新闻》记者表示。

上述表格进一步表明,除千合资本的宽星9号外,其他五只基金的份额,一直到2018年底都未有变化。而从市值上来看,宽星9号的市值与其它五只基金相比,差距并不明显。

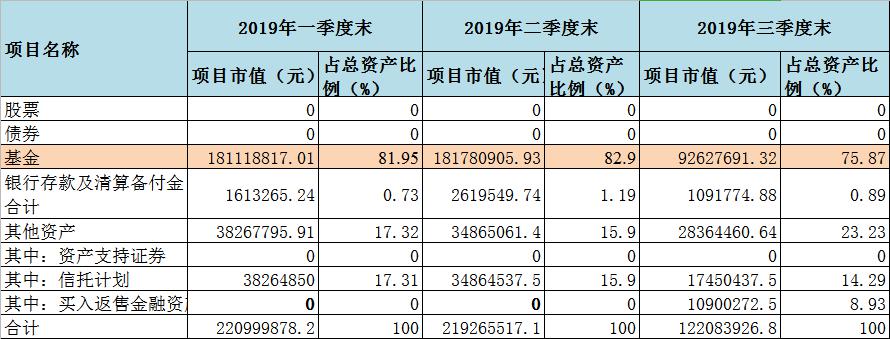

第二阶段:2019年1季度遭遇赎回

2019年3月15日,中信信享盛世系列产品迎来开放日,也做出了流动性安排。从数量上看,不包含宽星9号的五只底层基金,份额都有几百万份的缩减,但基本都维持在3400万份上下,拾贝衍富高出100万份左右。

第三阶段:2019年2季度降货币市场基金申购拾贝衍富

信享盛世1号调低了汇添富收益快线货币市场基金的配置,只剩下1581.78元,煜德、淡水泉、盘京、景林四只产品的份额并没有改变,只有拾贝衍富的份额同期由3577万份增长至3947.09万份。

中信信享盛世系列的投资主办刘淑霞在2019年一季报中表示,考虑申购赎回已经稳定,经过对管理人的综合比较,拟4月中旬将剩余资金申购拾贝衍富,充分发挥该产品作为多头工具化产品的功能。

第四阶段:2019年三季度,全面遭遇巨额赎回

中信信享盛世系列集合计划,份额大幅缩水,底层私募子基金配置思路依然是拾贝衍富略高,淡水泉、景林、盘京、煜德配置的份额基本持平,均在1600万份左右。

揭秘三:纯权益多头FOF

大类资产是指股票类、债券类、商品类等不同风险种类的资产。做大类资产配置就是指根据投资需求将投资资金在不同资产类别之间进行分配,并进行动态调整。

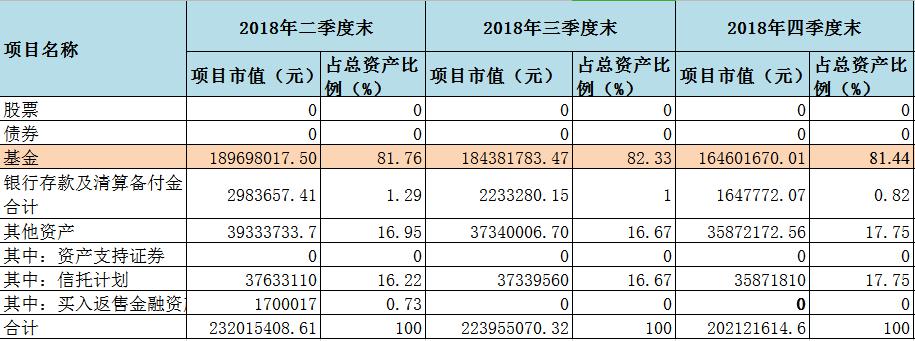

下面仍以中信信享盛世1号为例,看一下其产品资产运作情况:

中信信享盛世1号成立以来资产运作情况

注:以上数据来自小集合中信信享盛世1号季度报告

由上图不难发现几个问题:首先,从中信信享盛世1号成立至今,该FOF产品配置的几乎只有3类资产:基金、银行存款和其他信托计划三大类。如果该信托计划配置的是宽星9号,那么,在中信信享盛世1号配置的资产在绝大部分时间里只有两个类别,即基金和银行存款。

2018年2季度和2019年三季度,该产品配置了买入返售金融资产,这表明该产品进行了债券逆回购操作,在现金资产上进行了配置,也属于该系列产品资产管理合同中约定的投资范围。

会不会出现巧合,赶在季度末正好其他类别资产卖掉了?“理论上不排除有这个可能性,但很低。从连续五个季度末的运作报告来看,这个产品很可能没有配置过除基金和银行存款外其他类别的资产。”前述FOF基金研究人士表示。

其次,连续五个季度末,该产品的基金项目下配置始终维持在81%~83%,且波动范围也是微幅波动。如果该信托计划配置的是千合资本宽星9号,那么中信信享盛世1号配置基金的比例,也是长期维持在96%以上。这也意味着,该集合配置在淡水泉、千合资本、景林、盘京、拾贝等六大知名私募身上的资产比例长期高达95%以上。

“正如这个产品发行时定位是纯权益的FOF产品,充分发挥该产品作为多头工具化产品的功能。”投资主办刘淑霞在季度报告中给出了产品定位。

沦为业务拼盘?

纯权益、多头工具化产品,长期基金配置的比例超过90%,底层私募子基金长期均分。

“这个配置说明,该基金的投资主办并没有择时,没有进行大类资产配置,将择时完全交给了底下的子基金。”前述基金FOF研究人员向《每日经济新闻》记者表示。

对于产品在2018年度的表现,投资主办刘淑霞于2018年四季报中总结为:“作为权益产品的配置,从最终净值表现角度看,还是不错的。唯一不理想的是,今年管理人在阿尔法方面贡献很少,总体上还是靠贝塔(低仓位)获取了超额收益。”

而在2018年年度报告中,该投资主办进一步表示:“2018年底,管理人平均仓位6成,2019年1月底升至七成。”

此前,中信信享盛世系列产品约定的投资范围有两条,其中之一是:投资金融产品、现金类资产的比例占资产总值的比例为0~100%。

“这说明该产品的投资范围没有约定私募基金配置的最底比例,可以选择自行调整。”某券商资管人士告诉记者。

“没主动管理的,经纪业务做的拼盘,资管就是个通道,业内都知道。”沪上某券商人士向《每日经济新闻》记者表示。

“从成立以来这个操作看,确实没什么主动管理。FOF投资应该是一个动态调整的过程。”一位大型券商资管投资人士向《每日经济新闻》记者表示。

众所周知,FOF产品最为关键的就是通过降低底层资产的相关性,进而平滑风险,同时也平滑收益,获取稳健回报。

“所谓降低底层资产的相关性,应该选择合适的时段,配置合适的资产,比如股票、债券、商品等大类资产,进而帮助投资者选择各自领域的优秀管理人。如果底层资产都是权益类产品,其相关性是比较高的。即使各个管理人风格有差异,也终究是和股票相关的,这也是为什么大家觉得它只是个业务拼盘的主要原因了。”前述大型券商资管投资人士表示。

责任编辑:cyf