【重磅】2018年Q1中国股权投资市场回顾与展望

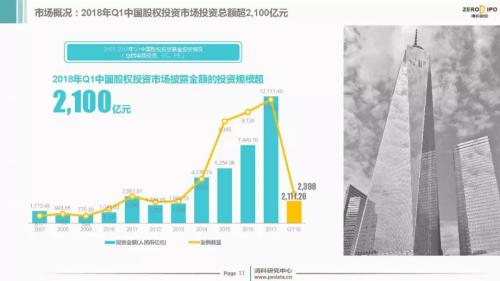

摘要 导读根据清科研究中心旗下私募通数据统计,截至2018年第一季度,中国股权投资市场资本管理量接近8.9万亿人民币,人民币基金在中国股权投资市场的主导地位愈加明显。募资方面,2018年第一季度中国股权投资市场共新募集805支基金,已募集完成基金规模共计2,376.41亿元人民币,近两年股权投资市场募资难

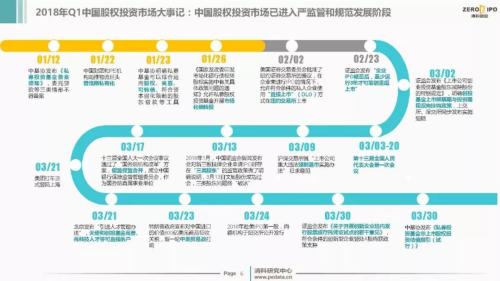

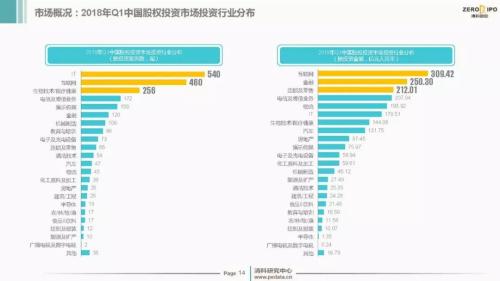

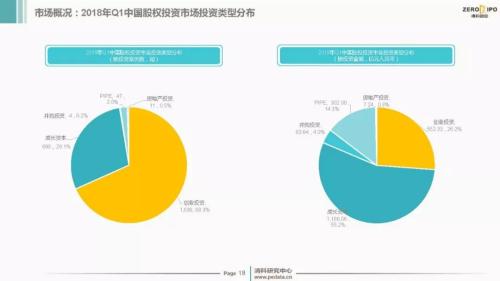

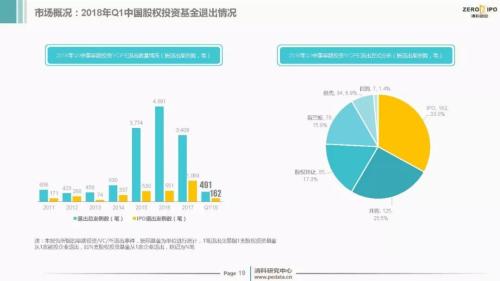

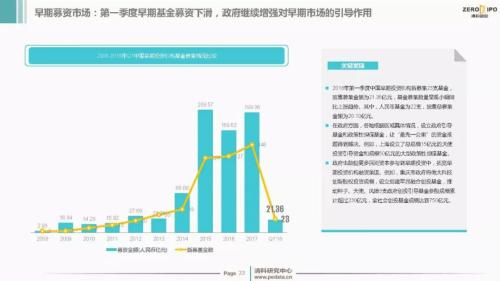

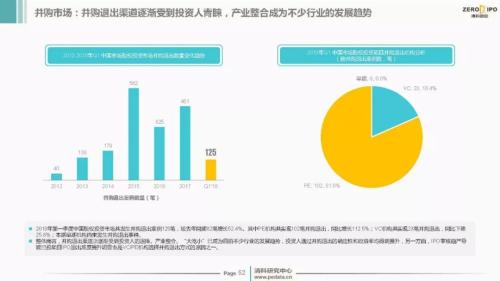

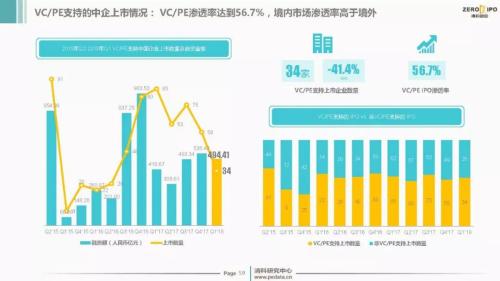

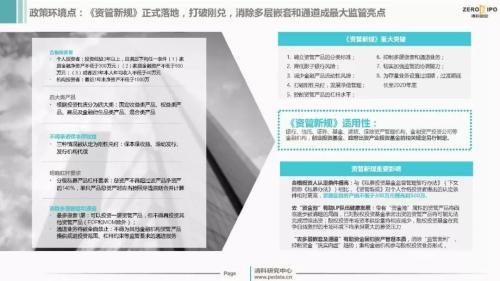

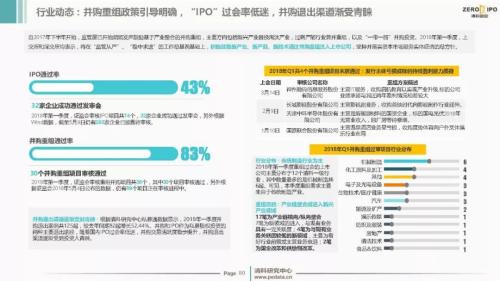

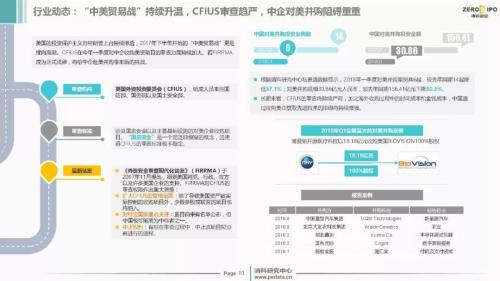

导读 根据清科研究中心旗下私募通数据统计,截至2018年第一季度,中国股权投资市场资本管理量接近8.9万亿人民币,人民币基金在中国股权投资市场的主导地位愈加明显。 募资方面,2018年第一季度中国股权投资市场共新募集805支基金,已募集完成基金规模共计2,376.41亿元人民币,近两年股权投资市场募资难问题依旧凸显,尤其是对中小机构。近日资管新规的发布开启了资管行业规范发展的新篇章,其对于当前市场资管产品普遍存在的多层嵌套、刚性兑付等市场顽疾给予了重拳整治,预计2018年股权投资基金的募资压力将持续加大。 投资方面,2018年第一季度中国股权投资市场共发生投资案例数量2,398起,涉及投资金额合计达到2,111.26亿元人民币。整体来看,2018年第一季度股权投资机构投资节奏有加快趋势,同时投资更加理性。从投资行业来看,目前中国股权投资机构对于战略新兴产业及中国制造2025若干重点领域给予了高度关注,股权投资市场已成为推动我国高精尖产业和战略新兴产业快速发展的中坚力量。 退出方面,2018年第一季度中国股权投资基金退出案例数量达到491笔,其中IPO退出案例数量162笔,占比达到33.0%,同比下降32.8%,在一季度IPO市场审核严紧硬的态势影响下,股权投资基金IPO退出总量显著下滑。但另一方面,资本市场发布的一系列利好信号将有助于优化中国股权投资基金的退出环境。CDR试点模式的引入将有望大幅降低中概股回归A股成本,从而降低VC/PE基金的退出周期及退出成本。同时,创投基金减持反向挂钩机制的出炉,也将大幅缩短创投基金IPO退出的周期。

|