抓紧利率下行机会!保险公司大举赎旧债、发新债,明年将迎高潮?

摘要 (原标题:抓紧利率下行机会!保险公司大举赎旧债、发新债,明年将迎高潮?)在利率下行周期,发债融资成本降低,融资主体新发债券置换存续债券,或成一种趋势。这在银行、保险公司上已有体现。近期,人保财险就公告赎回2014年10月发行的规模80亿元次级债券,这笔债券的期限为10年,在第5年末附有赎回权,也就是

(原标题:抓紧利率下行机会!保险公司大举赎旧债、发新债,明年将迎高潮?)

在利率下行周期,发债融资成本降低,融资主体新发债券置换存续债券,或成一种趋势。

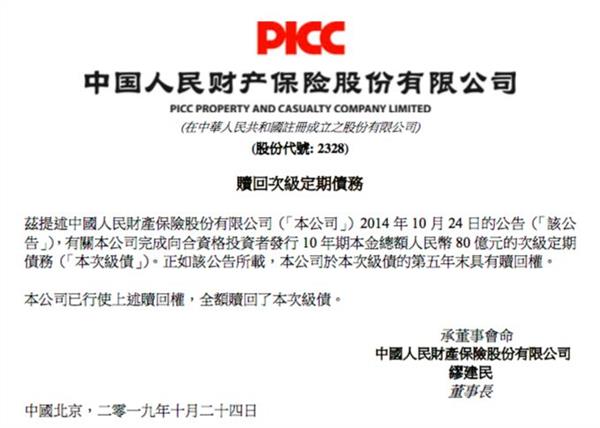

这在银行、保险公司上已有体现。近期,人保财险就公告赎回2014年10月发行的规模80亿元次级债券,这笔债券的期限为10年,在第5年末附有赎回权,也就是说人保财险在今年有赎回权时选择了赎回。同时,人保财险正在推动新发同等规模的债券。

券商债券业务人士告诉券商中国记者,发行方根据市场利率等综合情况考虑发债安排,是一个正常的市场操作。目前,新发债券的利率要较5年前要低一些,这或给险企一些赎回债券、发新债的动力。

人保财险拟发行80亿资本债,替换到期次级债

近期,中国银保监会批准了人保财险发行在全国银行间债券市场公开发行10年期可赎回资本补充债券,发行规模不超过80亿元。根据规定,待获得人民银行的批准后,人保财险就可以启动这一资本补充债券的发行了。

人保财险今年3月公告了这一发债计划,称拟发行人民币80亿元的10年期资本补充债券,用于补充资本,提高偿付能力。目前人保财险偿付能力尚充足,2019年三季度末核心、综合偿付能力充足率分别为251%、284%,均远高于最低监管要求的50%、100%。

资本充足的情况下,为何还计划发债?据券商中国记者了解,有替换“到期”次级债、降低融资成本的考虑。

所谓“到期”的次级债,就是人保财险在2014年首发的80亿次级债,这一批次债券的期限为10年,不过利率有调整机制,前5年在5.75%,后5年利率7.75%,5年末有赎回权。如果5年末不赎回,后5年的票面利率还要上调200个BP。

人保财险今年10月24日公告,已经行使赎回权,全额赎回了本次级债。

有人保财险高管表示,当年发债的利率比较高,目前的债券市场利率处于历史相对低位,而且还在下行通道当中。发行新的资本债,来替换原来的次级债,可以有更低的利率成本,减少利息支出。

同时,即使不补充发行资本债,人保财险公司总体的偿付能力还是会超过200%,资本非常充足,而发行资本债主要是为未来的发展储备更多的资本,利于公司偿付能力的稳定和未来公司业务发展。

另外,评级高的大公司的融资成本较低,从发债和投资资产配置来看,公司每一期发行部分再配置资产的时候,大部分的收益都远远超过负债成本,带来一定的利差。

险企发债成本走低

相较2014年、2015年,险企今年发债的利率更低。

以平安产险来说,在2015年7月发行50亿元次级债时,票面利率为4.79%;2019年4月发行100亿元的资本补充债券,票面利率4.64%,比2015年发债利率降低了15个BP。

同一评级的债券发行成本,也明显下行。比如,2019年中英人寿发债15亿元,利率5.24%,债券、发行人评级分别为AA、AA+,对应这一评级的天安财险2014年发行13亿元债券,利率6.7%。

Wind数据显示,2019年以来险企发债规模516.5亿元,平均发债利率4.57%。这其中,中国人寿发债350亿元,利率4.28%,属于拉低平均发债成本的因素。2014年、2015年险企发债的平均利率为5.76%、5.04%,也是向下走的态势。

险企2014年、2015年合计发债近千亿

券商中国记者据wind数据统计,2014年、2015年,险企发行债券规模分别达到347.03亿元、646.50亿元,合计近千亿。其中,多数债券设置了累进利率,也就是在5年末若不赎回,则在后5年利率会提升。

在利率下行的趋势下,险企是否会否出现集中赎回旧债、发新债置换的高峰?

一家头部券商的债务业务高级经理对券商中国记者称,险企债券一般是10年期,往往设置5年末的发行人赎回权。保险公司特别是大型险企没有什么实质的风险,所以投资者端不会有发债方赎回的要求。而保险公司作为发行方,则会根据市场利率情况决定是否行使赎回权,决定再新发更合适还是存续旧债更合适。

“如果当时的成本是3点多,现在5点多,它自然不会再重发;如果反过来,他们肯定会续发一次。”该人士表示,对于险企来说,发债券没有特别的难度,银保监会的审批也相对比较快;对于券商等承销方来说,也很喜欢这类债券,风险比较低,额度也比较大。

“大体上相较5年前,现在的成本可能还是有优势的,所以可能会有动力赎回旧债,发行新债。”他补充道,不过各家险企要看各自具体情况,把当时发行的价格跟现在的价格比较,不一定会集中跟风赎回,毕竟各家的债券周期可能也不太一样,还有到期时间的问题。如果是要做置换,可能会有发行缓作的过程,因为要考虑监管审批的时间以及对应时间的资金成本。