【宏观经济】投资者应该了解的宏观经济模型简史

摘要 私人部门借过度的债会使得房产和股票价格虚高,从而远超其长期可持续水平,进而使得银行部门看上起更加稳定,且盈利更多,但这都是假象。虽然宏观经济学中仍有大量问题和观点存在分歧,但是,相比于过去,宏观经济学家对于宏观经济学中一些根本性问题已经形成了相当多的共识。当然,宏观经济学中确实还有大量问

私人部门借过度的债会使得房产和股票价格虚高,从而远超其长期可持续水平,进而使得银行部门看上起更加稳定,且盈利更多,但这都是假象。

虽然宏观经济学中仍有大量问题和观点存在分歧,但是,相比于过去,宏观经济学家对于宏观经济学中一些根本性问题已经形成了相当多的共识。

当然,宏观经济学中确实还有大量问题和分歧有待解决,但是就目前来讲,理论和经验研究之间、理论与实践之间富有建设性的探讨越来越多,且会持续推动宏观经济学的发展。敬请阅读。

近些年,许多人开始指责宏观经济学中使用的模型,例如,Romer(2016)、Korinek(2017)。而另一些经济学家虽然也承认宏观经济模型存在缺陷,可是它也正在演进,并不断的改进,例如Blanchard(2018)、Christiano et al.(2018)。

正如Christiano et al.(2018)指出,批评宏观经济模型的很多人其实都不太了解他们批评的对象。那么,模型是什么呢?

首先要指出的是,绝大部分经济学家和政策制定者都一致地认为模型肯定是现实的一种抽象(abstractions)。abstraction在词典中的意思是,不与任何特定事物相关的、具有共同性质的一般性概念,或者是拆下、消除某些事物的行为等。这也就意味着,模型就是通过移除不必要的东西来简化我们所关注的事物(Tenreyro,2018)。

宏观经济模型就如地图一般。地图将我们生活的城市/世界缩小、简化,变成一张平面图。例如,当我们去大悦城(汉光)或者去故宫的时候,我们拿着北京地铁线路图(如图1所示),跟着1号线坐到西单或者天安门西(东)就可以到了。

这张地铁线路图也没有标出故宫在哪里,这是因为出行地图只需要给我们展示路径,对于达到目的地来说,可以去掉那些不必要的信息。当然,地图也有很多种类型,例如全国地图、交通地图、军用地图等等,它们依赖于使用的目的和出行的方式(步行、自行车、机动车、火车等)。同理,宏观经济模型也依赖于经济的结构、特征、政策选项以及制度约束的不同而有所不同。

图1 北京地铁线路图(图片来源于北京地铁官网)

但是,我们能想象最早的地铁路线图是怎样的吗?我们来看看,1908年伦敦地铁路线图,如图2所示。这张图线路复杂,其中还包含了河流、水道、森林和公园等地面环境的相关信息作为参考,车站的信息塞满了整个版面,以至于部分站点信息甚至还没有办法放进来。

在20世纪20年代末期,多么巧合,由于大衰退,伦敦地铁一个员工Harry Beck失业在家无事,他就想:“ 乘坐地铁的乘客,对于地面上的状况是并不想了解的。 他们的目标是从A站坐地铁抵达B站,在这个过程中,他们心中通常只会想,我从哪里来,要到何处去。”

图2 1908年伦敦地铁线路图

因此,在 Harry Beck看来,整个地铁的系统本身的呈现是最重要的,相反,地理环境本身的呈现意义并不大。于是乎,Harry 创建了新的项目,旨在简化整个地铁地图,最初信息量极大的地铁地图,在他手中被简化成了一团意大利面。正如同他后来回忆的那样,“将线条拉直,调整对角线,平衡各个站点之间的距离”。

这样一来,地铁地图变成了地铁线路图,各条地铁线路仅在水平、垂直和45度对角线这三个方向上延伸。此外,站点和站点之间的视觉距离也变得平均了,而站点和所属线路也采用了相同的色彩,以示归属关系。

随着越来越多的可用数据和技术的进步,地图越来越精确,但是总免不了会有以一些地图盲区,例如我们使用百度地图时常常会指错路,或者规划一条更费时费力的路等等。宏观经济模型也随着计算能力的提升、计量技术的改进、可用数据的增长而不断的改进,当然,它也有许多不如意之处等待我们去修正和提高。

一、宏观经济模型简史

现在,政策机构和学术界使用的宏观经济模型是经过80多年的长期积累所形成的。从1936年的《通论》开始,凯恩斯就显著地突破了早期的宏观经济思想。战后所形成的宏观经济模型也主要是为了支持凯恩斯主义需求管理政策。

毫无疑问,凯恩斯在《通论》中并没有使用当今常见的数学模型,但是这并不能说明凯恩斯不重视它。文字论述可是让人们更容易进入,但也会引起歧义。的确,到现在仍有许多人在争论“凯恩斯真正的意思是什么?”。

现在,大部分本科生所学的宏观经济学模型都是凯恩斯主义的IS-LM模型(Hicks,1937)。有一些人认为该模型过度简化了凯恩斯的思想,而丢掉了《通论》中许多有价值的观点。

但IS-LM模型的主要优势在于它为宏观经济和政策的讨论带来的清晰性和精确性。正如Mankiw(2006)所言,IS-LM模型是政策讨论的最简单、最清晰的宏观经济模型。虽然,有许多人批评IS-LM模型,但是不可否认,数学在宏观经济领域发挥着通用语言的作用,它可以减少潜在的误解与错误。

随着综合性的国民核算账户的建立,人们可以使用越来越多的宏观经济数据。与此同时,计量技术也得到了极大的发展。宏观经济模型也开始演化、改进来匹配这些实际数据。第一个美国的宏观计量模型是由宾夕法尼亚大学的L. 克莱因在20世纪50年代发展的一个扩展型IS关系,由16个方程组成。

随着国民收入和产品账户的发展(使得数据变得可用),以及计量经济学和计算机的发展,模型的规模迅速变大。令人印象最深刻的贡献是由莫迪利安尼所领导的研究小组在20世纪60年代所开发的MPF模型(MPF代表MIT-Penn-Fed, 两所大学和央行所构建)。

它的结构是IS-LM模型的扩展版本,加上菲利普斯曲线的机制。对于总需求而言,IS模块解释了消费和投资,LM模块则解释了资产市场,而经验菲利普斯曲线决定了需求与供给失衡时价格和工资如何变化。

大规模扩展的IS-LM模型受到了20世纪70年代“滞涨”和“卢卡斯批判”的打击。对于现实和微观基础的忽略称为当时宏观经济模型的致命缺陷。宏观经济学家们也对这些缺陷作出了回应。

Kydland and Prscott(1982)从微观家庭和企业的最优决策宏推导出10几个方程式,从而模拟出了战后美国的产出、消费、投资动态。当我们设身处地地想想在那个连桌面电脑都不存在的时代,他们就用“KP表”向我们展示出了复杂的美国经济。

当然,肯定会有很多人说,“实际经济周期(RBC)”模型太简单了,忽略了太多关键因素,例如货币的作用。RBC也无法匹配现实数据中劳动与工资的低相关性以及汇率的波动特征。

因此,它们不断的演进,增加一些必备的元素——粘性价格和垄断竞争等等,形成了全球金融危机前的主流宏观经济模型框架——新凯恩斯主义(NK)模型(参见Woodford,2003)。

在宏观经济模型的构建过程中,建模者总是面临着现实特征(复杂性)与易处理性之间权衡取舍。建模者必须选择哪些特征是不必要的,可以忽略舍弃,而哪些特征应该包含在模型中。

随着时间的推进,宏观经济学家所要分析和解决的基本问题并没有变化(Krugman,2011;Kehoe et al., 2018)。Kehoe et al.(2018)进一步指出,经济周期方法的发展从根本上改变了这些问题提出和解答的方式。

人们不再提问“我们今天能采取的最优政策是什么?”,而是问“在不同政策措施下,经济会如何演化?”。而回答这些问题则是依据更加具有微观基础的动态一般均衡(D(S)GE)结构的模型。

金融危机之前,人们常常把RBC模型和NK模型叫做“DSGE”(Rankin,1998)。但金融危机之后,越来越多的人将DSGE看作是一种广泛理论框架,例如,Farmer(2017)。

DSGE是动态随机一般均衡(Dynamic Stochastic General Equilibrium)的英文缩写,也就是宏观经济是跨期动态的,带有随机不确定性,且以一般均衡的视角分析经济(Korinek,2017)。但是,DSGE这个缩写却受到观念的限制,其传统内涵远比其字面含义要狭窄。

动态(Dynamic)意味着经济代理人生存多期,并基于生命周期作出最优决策。从字面意思理解,多期指两期及以上的生命周期,因此,既包括两期,也包括无限期。

那么,包含两期动态的随机一般均衡模型就不能称为DSGE模型?

RBC和NK模型通常被理解成无限期动态,即无限期生存的典型经济代理人,这是因为从某些方面来看,无限期比两期更简单(两期具有非对称性)。但这也会带来两个问题:近似算法的偏差、宏微观不一致。

随机(Stochastic)意味着宏观经济模型需要解释不确定性。传统RBC和NK模型靠引入外生冲击——生产率冲击——来解释不确定性,即将随机变量引入确定性模型中。Farmer(2017)指出这种方法与理性预期的概念不一致,因为人们肯定认识到我们居住的世界(模型经济)是随机的。

一般均衡(General Equilibrium)应该从纳什均衡的意义上去理解,这就意味着所有代理人都是在给定其他最优化代理人的决策时来实现自身的跨期最优。而RBC和NK模型更多是在瓦尔拉斯意义上讨论宏观模型的微观基础。

我们从纳什均衡的意义上来理解DSGE,那么,我们就可以引入失业和产品过剩,或者非市场出清的价格和工资(Khan and Thomas,2007;Den Haan,2014)。

全球金融危机所带来的启示让人们知道了更多关于那些特征应该包含在模型的信息。因此,金融危机后,宏观经济模型中引入了金融因素、异质性代理人、内生增长、有限理性等特征,但基本仍在动态、随机、一般均衡的经济环境中来进行分析。

Christiano et al.(2018)更是指出,从广义和实践的角度来看,人们应该用DSGE指代增长与经济周期的定量模型。

二、宏观经济模型的两个例子:MPF和DSGE

通常,我们在听宏观经济学历史故事的时候,呈现的画面一般都是“各大思想学派”的“华山论剑”,然后“科学革命(或反革命)”就发生了。

例如,Lawrence Klein (1947)的凯恩斯主义革命、Johnson(1971)的货币主义反革命、Begg(1982)和Miller(1994)的理性预期革命等,详细资料参见Edmund Phelps (1990)的“Seven Schools of Macroeconomic Thought”、Snowdon et al.(1994)的“An Introduction to Competing Schools of Thought”。

在学术圈里是这样的情形。但是,在央行和政策机构里,情形则大不一样。

(一)MIT-Penn-Fed模型

难道真如Lucas、Sargent等人批判的那样,从一致性、正式的计量方法以及成熟的基准框架来看,凯恩斯主义模型显得十分混乱(Backhouse and Cherrier,2019)?

这并不意味着MPF模型的建模者们不明白他们所做的事情,而是因为他们的目标和标准与Lucas他们不一样。MPF模型的设计目的就是要更清晰地阐述有关货币政策效应,且比当时存在的模型包含更多的有用信息(De Leeuw and Gramlich,1968)。

MPF模型的MIT方建模者Modigliani是大学的著名教授,而Fed方的De Leuuw是美联储研究与统计部门的研究员,这也为构建一个理论联系实际的模型奠定了坚实的基础。起初,美联储并不打算资助该项目。

直到1965年,美联储的研究与统计部门主任Brill计划实施一个综合研究项目来全面的连接货币政策与经济活动。决定开放这样一个模型的原因之一是当时,美联储受到国会议员、商人和政府经济顾问委员会成员(主要是Tobin、Brunner 和Meltzer)的猛烈批评,“美联储的决策过程主要依赖于拍脑袋,而不是更细致的经验与理论分析”(Tobin,1961)。

因此,美联储需要这么一个模型来产生政策分析和预测结果,并在FOMC开会的时候使用,进而来为货币政策干预提供参考。

通过构建这样一个模型来展示财政与货币政策影响经济的途径,并得到定量的政策效应对于当时的学术型凯恩斯主义经济学家具有非常大的吸引力。

但是,与美联储的经济学家相比,大学里的凯恩斯主义经济学家,例如MIT的Modigliani和Penn的Ando,则有着不同的动机:当时,Friedman、Schwartz等货币主义者复兴了货币数量论,而Ando and Modigliani(1965)则认为FS的两变量缩减形式方程的估计有问题。

为了解决这个争论,Ando和Modigliani就转向了更加复杂的结构模型。

1966年秋季-1967年底,MPF模型团队构建了行为方程,并对模型进行了初步的参数估计和政策模拟分析。然后,不断的根据理论和实践来调整完善。

在这个过程中,建模者们也提出了一些新的理论,例如,Dwight,Jaffee and Modigliani (1969)的信贷配给理论、Jaffee(1971,1973)对抵押贷款市场和房地产的研究、Modigliani and Shiller (1973)扩展了利率的期限结构理论等等。

20世纪70年代之后,Lucas批判改变了宏观经济发展方向,出现了许多新的宏观经济模型和技术。但是,像MPF这样的大规模宏观经济模型并没有完全被央行等政策机构废弃。

直到1995年,在这期间,MPF模型也不仅仅只是维护,而是不断的修正、扩展。在初期,该模型只有65-70个方程式,1985年,已经扩展到124个方程式和197个外生变量。

(二)DSGE模型

自从Smets and Wouters (2003,2007), Woodford (2003) 和Christiano et al. (2005)的学术贡献出版后,DSGE模型已经在宏观经济模型领域取得了支配地位(Chari,2010;Blanchard,2018)。

它们不仅在学术界流行,而且在决策机构也迅速得到应用。在21世纪第一个十年中,各国央行和国际组织(IMF)构建、使用DSGE令人印象深刻。

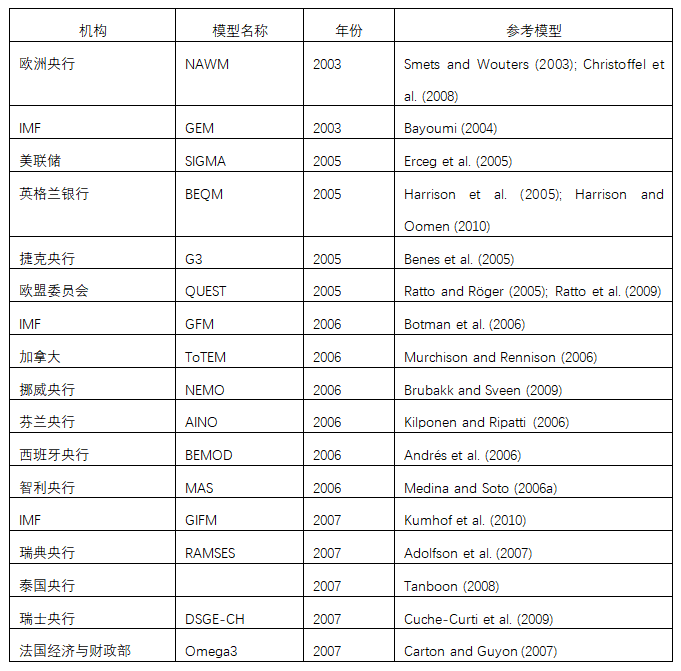

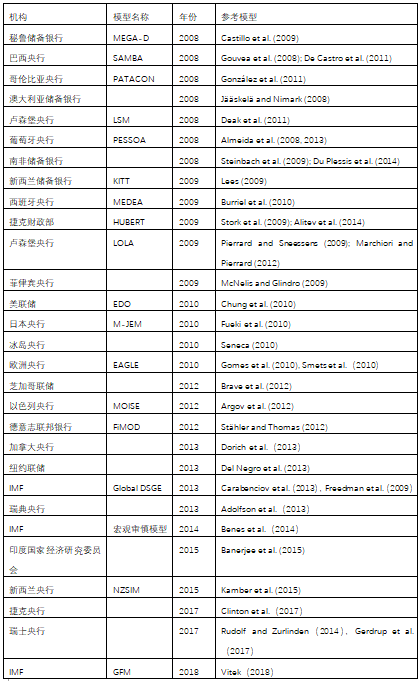

表1呈现了21世纪第一个十年,各国央行和国际组织使用的DSGE

纽约联储的经济学家Del Negro and Giannoni(2017)认为,从理论上来说,DSGE模型是一种理想的政策分析工具。而这种估计的模型可以回答政策制定者脑海里的许多政策问题。Christiano et al.(2018)简短地描述了美国联邦公开市场委员会的决策故事(FOMC)。

FOMC在开会决定政策之前,会议的每位参与者都会收到被称为Tealbook的文件。这些文件里包括联储员工根据模型模拟出的许多政策方案产生的经济效果。这些模型包括DSGE模型、SIGMA和EDO。

而纽约联储的DSGE模型早在2004年就以三方程NK模型形式存在(Sbordone et al., 2010)。直到2008年,Del Negro and Schorfheide(2008)构建的中等规模DSGE模型——结构类似于Christiano et al.(2005)和Smets and Wouters(2007)——来取代三方程NK模型。

2010年中期,中等规模的DSGE模型才开始用于预测,且只在FOMC内部作为参考。受到金融危机的影响,该模型引入了金融因素。并于2011年6月开始,具有金融摩擦的纽约联储DSGE模型的预测结果正式进入了FOMC一年发布四次的备忘录中。

2014年末,Del Negro and Schorfheide (2013) 和Del Negro et al. (2015a)又开发了一个新的带有金融摩擦的NK模型。2015年-2016年早期,纽约联储的DSGE模型又进行了两次修正、升级,主要是修正和增加了用于估计模型结构参数的宏观时间序列。

从2014年9月开始,纽约联储的DSGE模型的预测结果会向公众每年公布两次,2017年上半年开始,公布频率又提高到每年四次。

除了美联储在使用DSGE模型进行宏观经济模拟与预测之外,世界其他国家的政府机构和国际组织也都建立了各自的DSGE模型来分析宏观经济,例如欧洲央行的NAWM、加拿大银行的Totem、英格兰银行的BEQM、日本银行的JEM、欧洲委员会的QUESTIII以及国际货币基金组织的GEM等。

此外,以色列央行、捷克国家银行、瑞典央行、瑞士国家银行等也在使用DSGE模型的分析结果作为政策决策的参考。见表2。

表2呈现了金融危机后,各国央行和国际组织的DSGE模型

DSGE模型在各国央行和国际组织的广泛应用来看,宏观经济模型也应该利用最新的理论共识和计量工具与计算能力的进步。

三、结语

现在,学界基本已经形成一致意见:NK模型显然不适应危机后的经济情形。正如Blanchard and Summers(2017)指出,如大衰退和滞胀一样,这次金融危机必然会对宏观经济学带来深远的影响。

这次危机会使得宏观经济学作出哪些改变仍然还在争论中。不过,似乎大部分学者都同意,宏观经济学会不断演进,而不太会出现“革命”(Vines and Wills,2018)。而对于宏观经济模型来说,需要重构基准模型结构也已经成为共识。

基准模型中应该包括哪些核心结构, Blanchard(2018)认为金融摩擦、价格粘性、有限时期和自有资金应该包含其中;而Vines and Wills(2018)、Stigliz(2018)、Wright(2018)、Ghironi(2018)等虽有不同的看法,但他们都同意在基准模型中引入金融因素。

而且学界已经有很多这方面的研究成果,详见Christiano et al.(2018)。

之所以没有提到引入“房地产部门”,一方面,是因为宏观经济模型中的房地产建模也已经有很多了。但更为重要的是,我并不认为“房地产部门”应该作为未来基准模型的核心结构。

它更像是一种“临时设置的结构”,为了解释这次危机的起源和传导机制。这就像有学者说,宏观经济学或者宏观经济模型只是再让人们不再犯同样的错误。因此,Blanchard(2017)说:“如果危机还能给我们什么启示的话,那可能是危机总会以我们意想不到的方式出现。”

那么,大家为什么会觉得基准模型里要包含金融因素呢?难道仅仅是因为这次全球金融危机,那会不会也是“临设结构”?

关于在基准模型中引入金融因素的论述非常多,在这里,引用Reinhart and Rogoff(2009)的“This time is different:eight centuries of financial folly”前言里的一段话:

“如果非要从本书分析的这么多危机中提炼出一个共同的主题,那肯定是过度的债务积累,无论是政府、银行、企业还是消费者。 过度的债务积累经常会导致非常严重的系统性风险。 过多的现金供给会使得政府看起来在为经济强劲增长提供了更大动力,但实际上却不是。 私人部门借过度的债会使得房产和股票价格虚高,从而远超其长期可持续水平,进而使得银行部门看上起更加稳定,且盈利更多,但这都是假象。 如此大规模的债务积累会带来风险,因为它们会使得经济体系对信心危机极为脆弱,尤其是当债务是短期的,并需要持续不断的融资。 靠债务支撑的繁荣经常会导致政府决策失误、金融机构的经营决策失误以及人民生活水平的盲目。 因此,历史上,大部分的经济扩张都是以极坏的结果收场。”

因此,不应该将长期关注点聚焦于某个或某些“临设结构”,而应该思考未来宏观经济模型的基准结构应该包含哪些。

一些经济学家认为形式上更加简洁的IS-LM模型同样可以对危机作出解释,并成功预测经济的发展(例如,Krugman,2016)。在他们看来,利用DSGE模型的研究,则没有对未来作出任何有意义的指导。

不可否认,有些DSGE模型假设确实与经验事实(或者微观证据)相偏离。但这也正是DSGE不断改进之处。该模型也在许多经济领域成功应用(Prescott,2016)。至于其数学结构的复杂性,正如Farmer(2014)指出:

“从19世纪后期以来,数学形式对于我们来说已是不可或缺的工具。 如1947年萨缪尔森的《经济分析基础》和1989年斯托克-卢卡斯的《动态经济学的递归方法》所带来的跃进。

正如1906年马歇尔写给鲍利的信中所言,数学只是一种语言,其它什么都不是。 ……而DSGE所拥有的巨大数学优势,为我们提供了逻辑工具,从而使得我们能整合许多感兴趣的研究内容。 ”

我们在评价一个东西的好坏时,总需要事先确定一个评价标准(Korinek,2015)。而对于宏观经济学来说,有的人追求宏观经济理论的“纯粹性”,有的人则更在意其对现实的解释与预测能力。这就是我们所熟知的作为“科学家”的宏观经济学家和作为“工程师”的宏观经济学家(可参见Mankiw,2006)。

不同的视角,不同的目的必然也会导致评价结果存在差异。政策制定者更加关心现实经济的运行与发展趋势。只要有助于经济政策的制定,任何模型都可以用来进行政策分析,这其中当然包括DSGE模型。

而宏观经济学家所进行的学术研究,则更注重于经济机制与思想性,注重经济模型的严谨性与科学性。但是,过去20多年中,政策制定者与宏观经济学家之间更多地是相互依赖,相互促进的关系(Woodford,2009;Kocherlakota,2016)。

到目前为止,宏观经济学的分歧远远没有(外人)看上去那么大。从理论上,争论小得多。Friedman(1968)指出,宏观经济最大的分歧在于政策应该取得什么效果,以及政策能不能取得这些效果。而政策又是大众最为关注的,因此,争论才会被放大,共识则被忽略了。

“虽然宏观经济学中仍有大量问题和观点存在分歧,但是,相比于过去,宏观经济学家对于宏观经济学中一些根本性问题已经形成了相当多的共识。

当然,宏观经济学中确实还有大量问题和分歧有待解决,但是就目前来讲,理论和经验研究之间、理论与实践之间富有建设性的探讨越来越多,且会持续推动宏观经济学的发展。”(Woodford,2009)

以上内容仅代表作者的个人观点,不构成投资建议,投资者应基于审慎的态度做出自主决策,风险自担。

文章及图片来源网络,如涉侵权,请联系我们。