又见内资出外资进!私募仓位创年内新低 外资却在坚定看多做多

摘要 11月,A股继续横盘震荡,但始终没能越过3000点。据券商中国记者了解,不少私募基金经理们已经开始提前减仓。私募排排网最新数据也显示,截止11月8日,股票私募整体仓位指数为52.21%,较上周下滑10余个百分点,创下年内新低。至于减仓原因,部分私募表示看淡年底行情,还有部分业绩优秀的私募选择保卫胜利

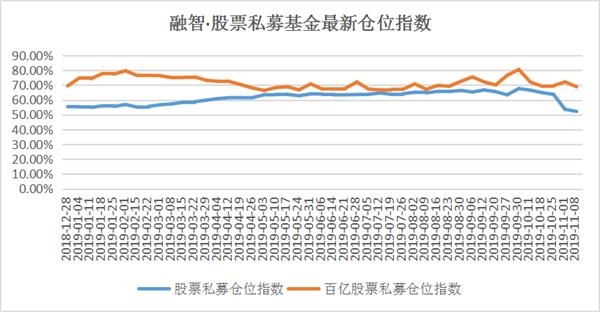

11月,A股继续横盘震荡,但始终没能越过3000点。 据券商中国记者了解,不少私募基金经理们已经开始提前减仓。私募排排网最新数据也显示,截止11月8日,股票私募整体仓位指数为52.21%,较上周下滑10余个百分点,创下年内新低。 至于减仓原因,部分私募表示看淡年底行情,还有部分业绩优秀的私募选择保卫胜利果实,甚至有私募已经开始向客户大比例分红,将收益兑现。 不过,与国内私募们不同,外资则持续加仓。19日,北向资金净流入25.24亿元,连续第四个交易日净流入,近18个交易日17个交易日净流入。从下半年数据来看,北向资金净买入金额接近1500亿元。 仓位创年内新低,产品发行连续下滑 年初,A股迎来一轮小阳春行情,此后消费和科技股又轮番表现,大多数股票类私募们收获满满,业绩大幅走高,终于扬眉吐气了一番。 截至2019年10月底,股票策略的平均收益为20.08%,在八大策略里排名第一。不过,股票策略依旧没有跑赢沪深300指数的涨幅,今年前十个月沪深300指数上涨了29.10%。 不少私募打算趁年底好好再冲一把。不过,进入11月,A股继续横盘震荡,但始终没能越过3000点。 屡次上攻未果,再叠加部分经济数据走弱,外围市场存不确定性。据记者了解,不少私募基金开始提前减仓。 截止11月8日,股票私募整体仓位指数为52.21%,较上周下滑10余个百分点,创下年内新低。其中34.62%的私募仓位在2-5成之间,34.07%的私募仓位在5-8成之间,仓位超过8成私募仅17.17%。 百亿股票策略私募的仓位水平为68.87%,也已接近年内低点。 至于减仓原因,部分私募表示看淡年底行情,还有部分业绩优秀的私募选择保卫胜利果实,甚至有私募已经开始向客户大比例分红,将收益兑现。 据了解,近期已有多家私募基金产品发布公告,向客户大比例分红。其中一家私募产品则推出了业内罕见的大比例分红方案:每份份额分红3.5677元,净值从4.57元直接回归1元。 值得注意的是,目前私募基金常见的分红方式是现金分红和红利再投资,但是不管基金以何种方式进行分红,投资者的基金资产总价值并没有增加或者减少。只是现金分红后,如果没有用于再投资的话,即相当于一定程度的减仓。 此外,受近期市场横盘震荡影响,私募新产品发行也连续下降。 2019年10月,私募新发产品数量为897只,环比来看,发行数量在2019年8-10月已经连续三个月下降,并跌破了1000只的水平。纵观2015年以来的历史数据,2019年10月的发行数量处于中低位。 总体来看,产品发行数量和行情高度正相关,私募往往选择天时地利时发行。  北向资金坚定入场,近一月净买入268亿 与国内私募减仓、保卫胜利果实不同的是,外资则依旧持续加仓买入。 19日收盘,北向资金净流入25.24亿元,其中沪股通净流入9.3亿,深股通净流入15.95亿,连续第四个交易日净流入,近18个交易日17个交易日近流入。 本月,北向资金净流入已达267.78亿元,今年以来则净流入2450.89亿元,累计净流入则高达8868.22亿元。  数据显示,北上资金前五大重仓行业集中分布于消费和金融板块,仓位占比达近六成。从近一年来看,北向资金净买入最多的股票分别是平安银行、招商银行、格力电器,分别净买入138.89亿元、133.36亿元、131.16亿元。 临近收官,国内私募、保险等机构均有不同程度的减仓,一方面自然是看淡年底的市场,更多的是注重短期收益,保卫胜利果实。但是,外资则不断买入,等明年国内机构再建仓买入时,价格可能已经走高了,可能给外资抬轿了。一位行业人士表示。 国盛证券策略表示,北上持仓主要以配置型资金为主(7成以上),但仍有约1/4左右的交易盘,包括对冲基金、量化基金甚至游资风格的短线交易型资金。短线资金短期仍有不确定性,但更重要的是,长线外资增配趋势从未改变,核心资产统一战线正在建立。 事实上,长线外资入场甚至比我们想象的更坚定。不仅最近未撤离,即使在2018年全球波动加剧、新兴市场资金外逃、A股大幅下跌、投资者信心崩塌的内忧外患下,外资依然提供了3000亿的入场增量。 私募:牛市未至,牛股可期 那么,国内私募们怎么看A股的后市走势呢? 明曜投资表示,A股的下跌风险已经相对有限,但A股尚不具备发动一轮大牛市的相应条件,稳健的投资逻辑不能将牛来了作为预设前提。 在明曜投资看来,波澜壮阔的大牛市或难重现,但如宏观环境稳定向好、资本市场克服内在顽疾,A股有望进入类似美国80年代的长期慢牛行情,市场提供复合年化6-7%的收益,优质个股提供更高的长期回报。即没有牛市,也会有牛股。 就目前来看,明曜投资认为A股市场整体估值看似较低,但大多优质个股估值仍较高,尤其是一些著名的核心资产,再追逐这类个股或将面临不利的风险收益比。 数据显示,截至10月11日,A股整体滚动市盈率(TTM)只有14.85倍(剔除负值),但相应的中位数达到32.74倍,创业板相应的中位数更是45.03倍。这意味着,在剔除金融、地产、煤炭石油等周期性个股后,A股大部分个股估值并不算低。 清河泉投资表示,虽然很多因素有变化、有修正,但核心因素并没有发生逆转,比如信用周期、比如过剩流动性周期,比如科技周期,所以我们维持季度策略中的展望,根据内部投资时钟,站在当下展望未来1-2个季度,我们认为是可以对标13-14H1年的,因为信用周期预计会小幅走弱,而过剩货币仍处于缓慢堆积的过程中,市场表现或仍偏向震荡,但结构性机会仍然偏强。 |