【行业动态】2019,即将债见!十个关键词回顾年度债市

摘要 遥想2019年伊始,利率债投资者还兴奋的沉浸在过去的大牛市中,并预期今年仍然会是个丰收年。然而资本市场最有魅力的地方就在于,转角总会有惊喜(or惊吓)等你。今年也不例外。中国债市,经历过2017年的弱冠全球,2018年的牛冠全球以及2019年的猪冠全球。临近年底,我们尝试用十个关键词来勾勒出今年的债

遥想2019年伊始,利率债投资者还兴奋的沉浸在过去的大牛市中,并预期今年仍然会是个丰收年。

然而资本市场最有魅力的地方就在于,转角总会有惊喜(or惊吓)等你。今年也不例外。

中国债市,经历过2017年的弱冠全球,2018年的牛冠全球以及2019年的猪冠全球。临近年底,我们尝试用十个关键词来勾勒出今年的债市百态。

中国债市,经历过2017年的弱冠全球,2018年的牛冠全球以及2019年的猪冠全球。临近年底,我们尝试用十个关键词来勾勒出今年的债市百态。

一“猪”独秀

年初,小猪佩奇过大年大火一把,一年过去了,我们发现,无论是变幻莫测的资本市场还是天天陪伴着我们的菜市场,主角都还是这只猪。

10月15日,国家统计局发布9月CPI,二师兄以一己之力将CPI推高到3%,仅猪肉单项对CPI同步涨幅的贡献率就高达55%。

CPI一路飞奔,通胀因子似乎开始成为制约货币政策空间和资产价格的主要矛盾。

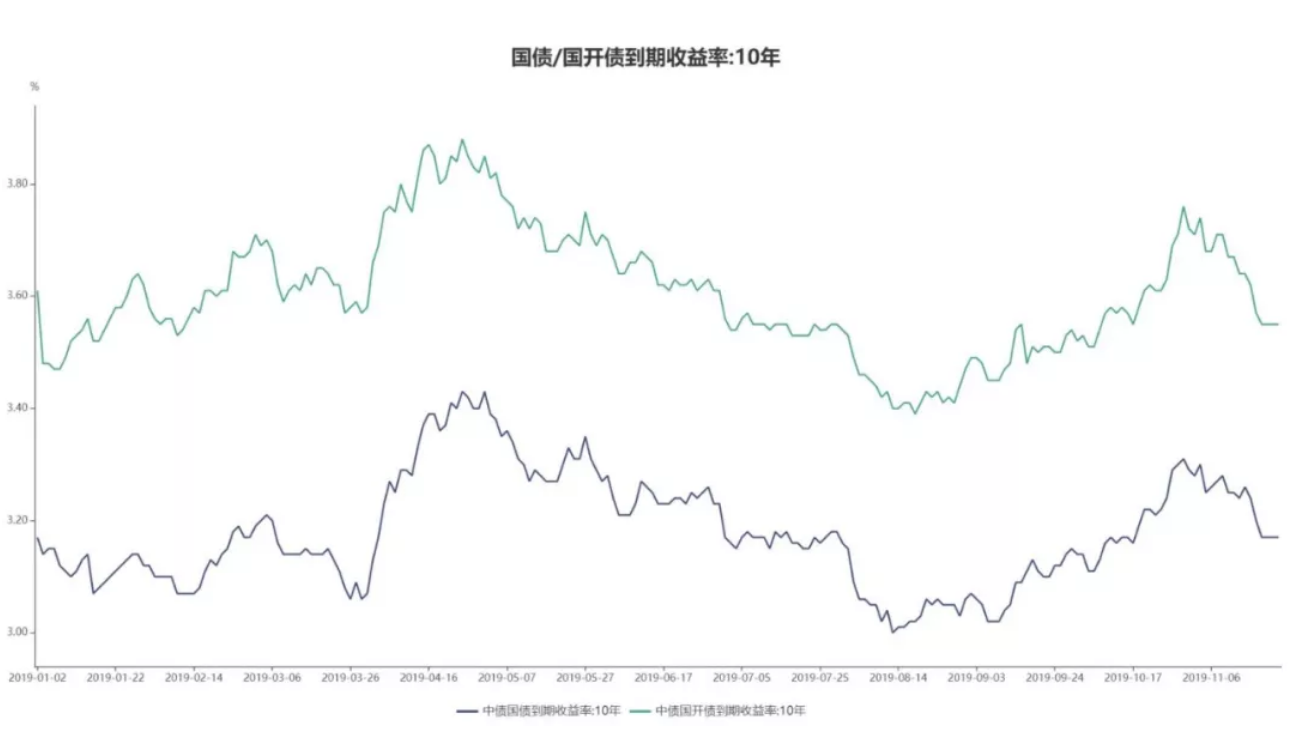

10月28日,周一,这个矛盾开始集中爆发。十年国开债新券190215收益率大幅上行,从3.635%上行至3.69%,上行了5.5bp。究其原因,前一周22个省市猪肉平均价从45.51元上涨到了56.02,环比大涨23.1%。

这使得分析师普遍预测的CPI同比增速大概率将在春节期间达到4%提前了接近一个月,之前对CPI迟钝的债市开始对出乎意料的猪肉价格增速做出反应。

这轮跌势直至11月5日,央妈公布下调MLF利率5BP才戛然而止,不过猪价仍在高位且短期内很难看到供给大幅改善,市场普遍预测,今年底至明年初CPI有可能接近4%甚至5%,对债市仍是威胁。

“两盘肉”来了

去年三季度央行货币政策执行报告中提到:

完善市场化的利率形成、调控和传导机制,推动利率逐步“两轨合一轨”。

2018年,央行花式降准降息,“4次定向降准+1次全面降息”,但效果十分有限,流动性宽松并未带来实体融资成本改善。“两轨并一轨”,核心指向是疏通货币政策传导机制、切实做到降低实体经济融资成本。

今年8月20日,“两盘肉”LPR新机制横空出世,其落地速度之快还是远超市场预期。改革后的LPR利率=央行做MLF的利率+18家银行每月报价,MLF成为LPR的锚,MLF的江湖地位也因此提高。

LPR首次报价为1年期LPR4.25%,五年期以上贷款利率为4.85%。截至目前,LPR已经进行了四次报价,1年期LPR合计下行10BP,5年期下行5BP。

放眼未来,降息仍是必要的,但在高通胀制约下,降息幅度会放缓,节奏会放慢,货币政策放松预期不强。

银行永续债和CBS

1月25日,我国首单商业银行永续债落地。落地前夜,央妈设立央行票据互换工具(CBS)为银行永续债提供流动性支持,同时,银保监会允许保险机构购买银行二级资本债。

央妈亲自下场为商业银行的永续债背书,无疑是为了降成本,加大金融对实体经济的支持力度,疏通货币政策传导机制,还是那份不变的操心,从宽货币到宽信用。

宽财政

积极财政也是今年被讨论得轰轰烈烈的话题。

今年以来,专项债发行进度大幅加快,发债高峰提前。财政部数据显示,截至9月底,新增专项债已发行21297亿元,发行进度近100%。并提前下达2020年专项债额度打开积极财政空间。

除专项债之外,积极的财政政策还包括运用扩大赤字、进一步减税降费等方式进行逆周期调节。

“同业刚兑信仰”

5月24日,中国金融市场突发爆炸性新闻:

中国人民银行和银保监会宣布对包商银行进行接管,原因是“公司出现严重信用风险”,接管期限为一年。

同业刚兑确定被打破。消息发出后首个交易日(5月27日,周一),全天资金面偏紧,中债国债到期收益率上行3.75BP,现券收益率上行5—6BP。

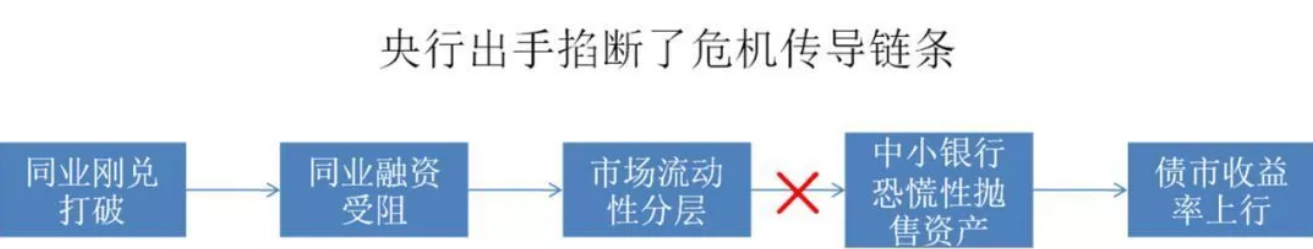

彼时,市场对突发性事件的判断也较为谨慎,多数观点认为同业刚兑打破将引发同业去杠杆,中小银行同业融资面临困难,进而被迫抛售优质流动性资产,并引发连锁反应,导致债市收益率上行。

不过随后一个月,央行采用了若干精准调控的结构性政策对流动性分层进行缓释,一方面通过公开表态进行预期引导,另一方面通过公开市场操作向市场注入流动性,市场发现之前的预判是“虚惊一场”,包商事件的短期冲击得到对冲。

“同业刚兑信仰”被打破,银行间市场从二元分化转向多层信用分化,通过同业业务进行资产负债规模扩张、加长资金链下沉信用、市场空转以赚取利差的时代成为过去,金融供给侧结构性改革轰轰烈烈。

结构化发行

BS事件导致短期内流动性分层,也导致债券结构化发行雷声滚滚。

所谓结构化发债,是指发行人通过自掏腰包设立资管产品,并购买劣后或平层产品实现债券发行的方式,其余部分则可能通过债券质押融资募集,发行人的主体评级以AA为主,城投是结构化发债的主力。

但随着银行等提高对质押债券及交易对手的要求,导致非银无法滚续资金持有这些结构化产品。而一旦被动抛售,市场将自动远离此类产品,到期后,发行人便难以再次发债续接,进而引发债券违约。

今年6月开始,中小银行同业存单的交易和发行受到影响,流动性吃紧,它们开始拒收来自非银的中低评级债券质押融资,这导致非银结构化发行的债券产品的融资无法滚动进行,从而导致部分产品爆仓。

可转债起飞

今年,乘着股市牛市之风,一个曾经不怎么受关注的债券小品种,可转债开始放飞自我。

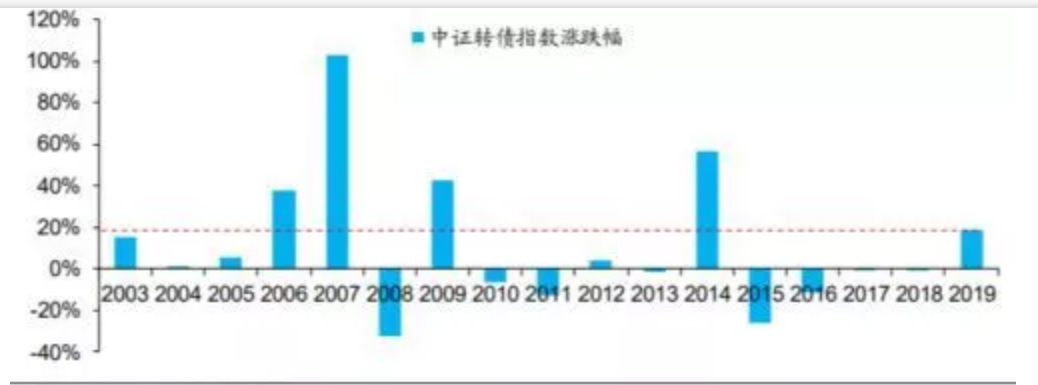

从量价两方面来看,今年绝对是转债的收益大年:一方面中证转债指数(截至11月15日)上涨18.6%,近17年来能排在第5。

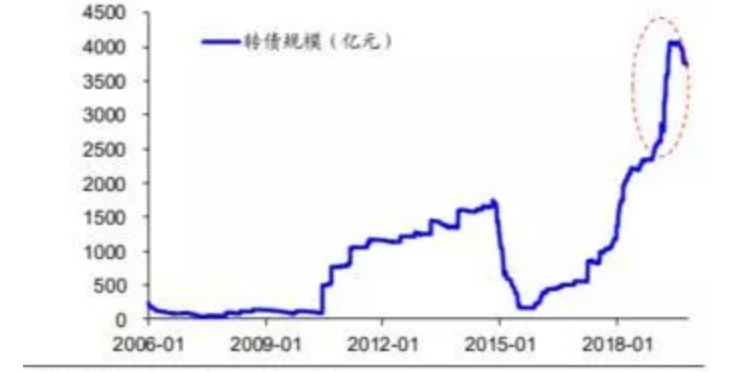

另一方面转债市场总规模在19年内上升了近1200亿,总规模在3700亿元左右,再创历史新高。其中19年7月初,转债市场规模最高曾达到4060亿元左右,基金、年金增持较多。

不过市场整体的走势却也是一波三折,年内最大回撤达到13%左右,波动较为剧烈。

雷声依旧

2014年3月4日晚间,深交所上市公司*ST超日的一则公告,宣告了“11超日债”的正式违约,打响了国内债券市场违约的“第一枪”,中国债市刚性兑付被彻底打破。此后几年,债券市场的违约问题就一直是信用债投资机构心头的不定时炸弹。

不过债券市场违约问题真正引发市场焦虑是在2018年。这一年,无论是违约债项数量、违约债券规模均超过2014—2017年四年之和,政策层面去杠杆的效果开始集中显现,从而引发信用收紧,金融机构风险偏好提升,企业融资渠道受限,违约也在2018下半年加速爆发。

2018年累计违约债项125只,违约债券规模1198.05亿元。

进入今年,债券市场雷声依旧。从年初巨雷康得新到“昔日鞋王”贵人鸟,再到“往日白马”东旭光电,债市违约常态化基本已成为市场共识。

据数据显示,今年以来截至11月19日,共有153只债券出现违约,规模达到1187.11亿元。

外资仍在加注

2019年,是外资和中国债券连结日益紧密的一年。

据数据显示,今年前10个月,境外投资者在银行间债券市场共达成交易突破4万亿元关口,创下历史新高;新进入银行间债券市场的境外机构投资者数量超过1000家,机场机构数量接近之前十余年总和。

开放政策愈发友好、内外利差水平不断扩大,加之人民币汇率暖意渐浓,目前和可预见的未来,境外机构投资者正跑步进入中国债券市场,并成为一支重要的边际力量。

“固收+”走俏

天时、地利、人和,推动以二级债基为代表的“固收+”策略产品成为投资者热议的话题。

天时是,全球货币政策保持宽松,债市价格震荡上行;同时,受信用扩张和资金改善的双重影响,中国股债两市的投资机会为“固收+”提供了较佳的运作环境。

地利方面,在资管新规和金融去杠杆的大背景下,公募基金压降通道业务的同时也加大产品创新和投研力度,这将助力“固收+”出奇制胜。

而受银行理财净值化转型和信托产品发行降温的影响,个人客户对中低风险、中低收益产品的需求明显增强,此为“人和”。

以上内容仅代表作者的个人观点,不构成投资建议,投资者应基于审慎的态度做出自主决策,风险自担。

文章及图片来源网络,如涉侵权,请联系我们。