刚刚,陈光明旗下第二只公募基金报会!挂帅的大概率是...

摘要 导读:陈光明旗下第二只公募要来,这次基金经理大概率是他,这次会封闭三年。睿远基金的第二只公募产品将至。今天下午,证监会官网披露,睿远基金申报睿远均衡价值三年持有期混合型证券投资基金。记者了解到,该基金的拟任基金经理大概率就是新到睿远基金的基金经理赵枫。应是为赵枫“挂帅”新产品今天下午,证监会网站上披

导读:陈光明旗下第二只公募要来,这次基金经理大概率是他,这次会封闭三年。

睿远基金的第二只公募产品将至。

今天下午,证监会官网披露,睿远基金申报睿远均衡价值三年持有期混合型证券投资基金。记者了解到,该基金的拟任基金经理大概率就是新到睿远基金的基金经理赵枫。

应是为赵枫“挂帅”新产品

今天下午,证监会网站上披露,睿远基金申报睿远均衡价值三年持有期混合型证券投资基金,从进度来看,该申请材料已经被接收。从名称来看,该产品应该是一只有三年封闭期的主动混合型基金,投资风格为均衡价值。

虽然公开资料没有披露拟任基金经理的信息,但是记者了解到,该基金的基金经理大概率就是赵枫,他不久前加入了睿远基金。

首只公募产品获得16%回报

此次申报的这只基金是睿远基金申报的第二只公募基金。

睿远基金在今年3月份成立了旗下首只基金——睿远成长价值混合基金,由公司副总经理、业内知名投资人傅鹏博担任基金经理。睿远基金首只公募基金的发行引发市场热烈追捧,在限购50亿的情况下,市场募资超700亿。该基金长期处于限购状态,其中只打开过一天,并又一次引发市场追捧,当日资金大量流入,并触发配售,再次限购时,该基金规模已经达到90亿。

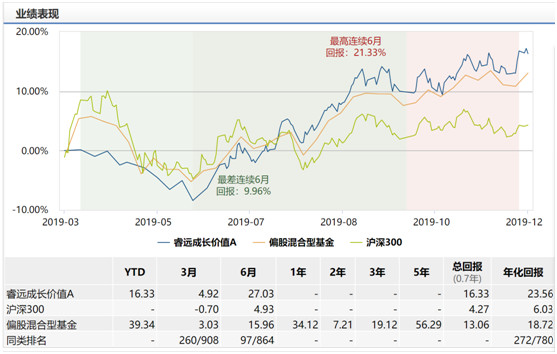

公开数据显示,截至最新收盘日,该基金自成立以来获得16.33%的回报,6个月以来的回报在同类864只基金中排名97位,年化回报在780只可比基金中排名272位。而从天天基金网的仓位推算来看,该基金近期一直保持超过90%以上的较高仓位。

被称为睿远“三剑客”

睿远的“新人”赵枫是拥有21年从业经验的业内“老人”。公开资料显示,赵枫早在1999年就进入公募行业,最初在鹏华基金担任研究员,可谓基金行业第一批见证者。他20年前刚入行时,A股市场刚刚起步发展,那个时候,他就经常去实地了解企业经营状况,做基础调研工作。2000年他参与融通基金筹备,并于2001年至2004年管理基金行业最早的封闭基金之一基金通乾。

2001年,他开始了他作为基金经理的投资实践,那一时期,国内A股市场正值漫漫熊市,指数出现较大幅度调整,这让他对市场始终保持敬畏。在他看来,控制风险最有效的方法是对企业基本面和价值的深入研究和判断。

2004年,他前往哥伦比亚大学,系统学习了经济学理论知识,构建对价值投资的系统性认识。

2005年,他加入刚成立的交银施罗德基金,2005年至2008年管理交银精选混合基金。在专户业务开闸后,他转任专户投资部总经理。

从投资业绩来看,截至2008年1月28日卸任,赵枫管理的交银精选任职回报392.13%,排名同类基金前列。数据显示,交银精选2006年全年业绩回报135.29%,进入全行业公募基金排名前30名,大幅跑赢业绩比较基准。

2014年他参与创办私募基金,期间不仅是投资经理,也是企业合伙人和经营者,企业管理经验让他更直观地感受到价值投资的意义,更坚定价值投资的理念。数据显示,在赵枫担任私募基金经理期间,他管理的兴聚财富1号业绩表现也处于同类基金前列。

现在他又重新回到了公募基金行业。在他到睿远之前,坊间就有传闻,又有“大佬”级人物将到睿远基金,而随着他的“曝光”,谜底算是正式揭开。在他“到位”后,拥有陈光明、傅鹏博两位业内投资专家的睿远基金被媒 体认为进入了“三剑客”时代。

赵枫的价值投资观

赵枫和陈光明都是价值投资派投资人,就这一点而言,两人“三观很合”。在赵枫看来,投资团队拥有一致理念非常重要,如果团队同时存在几种投资理念,那么研究团队很难有统一的研究标准,也很难形成投资研究一体化。如果是统一的投资理念,大家可以在共同理念下去做研究,在共同话语体系下去交流,团队的力量就会凸显,这样才能获得长期大概率的长期回报。

他的投资理念主要有以下四点:

1、价值投资的回报来源是企业自由现金流量

在赵枫的投资框架下,研究是重中之重,他认为专业化的深度研究能创造长期价值,共同理念下的交流碰撞,对企业的理解和评估将能更加深入和准确,有利于把握确定性的机会。

他认为,价值投资的回报来源是企业自由现金流量,评估企业本质上是看企业的自由现金流,看企业持续创造自由现金流的能力。如果自由现金流不良,那么其中一部分很可能最终走向失败;另一部分可能是处于扩张期的企业,或者正在建立竞争壁垒,当然其中也也有一些企业最终无法建立竞争壁垒。

如果企业的自由现金流良好,那么其中一部分可能是没有内在增长的企业,虽然没有定价能力,也没有再投资的空间,但还是可以通过分红、回购股份等方式回馈股东;另一部分可能是具有内生增长的企业,可以通过提价、再投资等方式,持续创造良好的自由现金流。

他认为,长期看,企业只有内生增长,才会增加股东价值。高增长的行业未必有好公司,平淡的行业未必没有好公司,核心还是看企业持续创造自由现金流的能力。对于企业而言,如果有较大的增长空间,投资资本回报率足够高,不分红、再投资是合理的选择;如果缺乏机会,那么派息或回购是最好的选择。

2、良好自由现金流的来源是企业竞争优势。

赵枫表示,现实中,很多波动是由企业的竞争优势不明显带来的,显著的竞争优势会带来持续的自由现金流,企业的竞争优势主要体现在对下游的定价能力和对上游的议价能力。

企业建立竞争优势是一件复杂长期的事,背后包含战略选择、公司治理、机制文化,以及宏观、行业等多重综合因素,要看企业的战略选择和商业模式能否建立起竞争壁垒,看企业维持竞争壁垒需要的投入以及看迭代的稳定性。

3、要精选具有持续竞争优势的企业

如何评价企业的竞争优势?赵枫认为,至少可以观察这几个维度:一是企业战略,企业的战略选择和商业模式决定了盈利能力的高低;二是经营管理,企业的经营能力决定竞争优势的强弱;三是创新能力,企业的创新能力决定增长空间和时间。

4、企业价值是投资决策的核心依据

投资时,赵枫认为,可以简化投资决策依据,将企业价值作为投资决策的核心依据,宏观因素和行业趋势作为公司价值研究的一部分。他认为,对企业的深度研究有利于把握住更确定性的机会。

在赵枫看来,集中投资是价值投资的必然选择,构建组合时会集中在具有最优指标组合的公司上。长期投资也是价值投资的必然选择,基于现金流回报的价值投资一定是关注企业的长期现金流的创造能力,因此要基于较长时间的维度去分析判断企业的竞争力。而且复利或者说长期的再投资回报率是惊人的,价值投资的回报率可以通过长期复利回报放大。

具体到投资,企业回报不会平均分布在几年,常常会在一个阶段集中体现,因此需要等待,也需要动态调整,不是单纯以时间长短来定义。

赵枫认为,虽然长期投资和集中投资是价值投资的两个必然选择,但在构建组合时,会集中在具有最优指标组合的公司上,也会保持适度分散投资,一方面,研究只能无限接近,会有看错的情况;另一方面,市场的波动、风格轮动等无法提前预判,适度分散投资可以平抑波动,注重投资体验。