应对老龄化挑战 商业养老保险亟待撑起第三支柱

摘要 养老,如今不仅是老年人关切的问题,也引发“90后”年轻人的担忧。因为对于这一代独生子女而言,父母长辈的养老问题已近在眼前。老人多、孩子少以及社会的高度流动性,使得老有所养成为迫在眉睫需要解决的社会问题,而被给予厚望的商业养老险在此方面还有很大值得被挖掘的空间。“总体来看,政府对于发展商业养老保险,在

养老,如今不仅是老年人关切的问题,也引发“90后”年轻人的担忧。因为对于这一代独生子女而言,父母长辈的养老问题已近在眼前。老人多、孩子少以及社会的高度流动性,使得老有所养成为迫在眉睫需要解决的社会问题,而被给予厚望的商业养老险在此方面还有很大值得被挖掘的空间。

“总体来看,政府对于发展商业养老保险,在完善多层次养老保障体系、促进养老服务业和养老产业发展中的作用重视程度仍有待提升,尚未将商业养老保险列为应对老龄化挑战的重点发展行业,并制定专门的发展战略和规划。”银保监会副主席黄洪在近日召开的全国政协第十次重点关切问题情况通报会上表示。他认为,我国养老保险的第三支柱不应只是对第一、第二支柱的“锦上添花”,而应承担起一定的基础保障功能。

数据资料

应明确商业养老保险定位

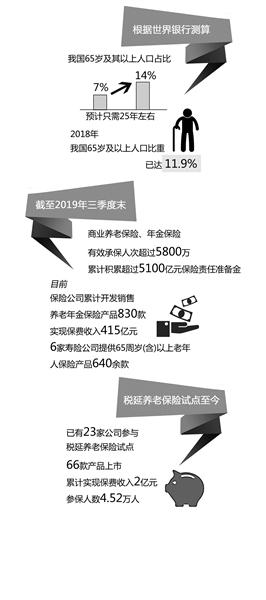

我国自二十世纪末开始老龄化进程以来,老年人口数量快速增加。根据世界银行的测算,65岁及其以上人口占比从7%上升到14%所需要的时间,法国用了115年,瑞典是85年,美国是66年,英国是45年,而我国预计只用25年左右,大大快于世界其他主要经济体的同期水平。人口老龄化程度的加深,使得养老体系三大支柱中的基本养老保障和雇主养老金计划明显不足,以个人商业养老保险为主的第三支柱重要性越发凸显。

然而,“商业养老保险在养老保障体系中定位不清。”黄洪认为。这种定位不清的影响直接体现在养老金替代率这一衡量劳动者退休前后生活保障水平差异的基本指标上。据了解,目前我国第一支柱基本养老保险的替代率目标是59.2%,第二支柱、第三支柱的替代率均不足1%。而根据国际惯例,养老金替代率达到70%以上才能保证人们退休后与退休前的生活水平相差不会太大。

养老金结构性发展不平衡,尤其是个人养老金面临诸多挑战已是行业普遍认同的事实。2018年,公众期盼已久的税延商业养老险试点政策终于出台,标志着第三支柱个人养老金政策的初步探索开始落地。如今税延养老保险试点一年半有余,已有23家保险公司参与税延养老保险试点,上市产品66款,累计实现保费收入两亿元,参保人数4.52万人。“中国个人税延养老刚起步,税延养老保险需要升级换代,不管是业务体量还是投资者数量,想要看到‘爆炸式’增长仍需时日。但建设养老第三支柱不论对国家、社会保障体系,还是个人养老质量来说都具有长远价值。” 平安基金副总经理付强表示。

黄洪建议,加快发展商业养老保险,尽快形成一支新的、安全稳健的国家养老储备资金,有效弥补第一支柱替代率缺口,比较理想的第三支柱替代率水平应该保持在15%至20%。

需加大高质量产品供给

虽然想要为居民养老保障搭建起坚实的第三支柱,不能仅依靠保险业唱“独角戏”,但商业保险作为主力军,亟须提高自身保障能力。加大高质量产品供给是重要方面,黄洪表示,行业整体创新能力不强,养老险产品同质化问题仍比较突出,市场上缺少价廉物美、能够有效满足消费者养老金积累的个性化需求的产品。

据统计,2019年,保险公司累计开发销售养老年金保险产品830款。目前中国人寿(601628,诊股)、新华保险(601336,诊股)、太保寿险、太平人寿、人保寿险以及泰康人寿6家寿险公司可供65周岁(含)以上老年人购买的保险产品达到640余款,产品覆盖了老年人身故、意外伤害、医疗、疾病、护理、养老年金等风险。对于这些产品,市场反映出较强的购买力。截至三季度末,商业养老保险、年金保险有效承保人次超过5800万,商业养老保险保费收入1.38万亿元。

总体看来,市场上的养老保险产品供给数量比较充足,但产品所提供的保障与服务,与老年人的实际需求仍有很大差距。例如,针对老年人群的健康险产品普遍保障期限较短,无法覆盖所需保障周期。因为与普通产品相比,老年人商业保险产品的开发确实面临很多困难。最主要的就是缺乏充足的定价数据,所以承保风险较高。同时,由于老年人身体较为脆弱,很多情况下对事故发生时的状态难以界定,比较容易引发纠纷。

为解决养老供需矛盾,保险业在养老保险产品创新上花了大力气。比如,除税延商业养老险外,处在发展探索中的住房反向抵押养老保险成为首个形成一定规模的“以房养老”金融产品。这一老年人房产融资养老的新方式,满足了老年人居家养老、增加养老收入、终身领取养老金的三大核心需求,也得到了投保老人的普遍认可。

今年6月,人力资源和社会保障部曾表示,已会同相关部门研究制定养老保险第三支柱政策文件,拟考虑采取账户制,并建立统一的信息管理服务平台,符合规定的银行理财、商业养老保险、基金等金融产品都可以成为养老保险第三支柱的产品。

不断壮大养老服务产业

在政策支持和需求推动下,保险公司的视野不仅局限于提供单一的保险产品,也开始向提供专业的养老服务延伸,包括长期投资、社会保险经办以及兴办养老、医疗机构等。

失能半失能老人的长期护理逐渐成为刚需。今年的《政府工作报告》首次提及“长期护理保险制度”,表示要大力发展养老,特别是社区养老服务业。2016年,人力资源和社会保障部曾发布《关于开展长期护理保险制度试点的指导意见》,从国家层面推进全民护理保险制度建设,在全国15个城市进行试点。

作为经办长护险的先行者,人保健康相关负责人对《金融时报》记者表示,长护险力求将“保险保障+健康管理”相结合,逐步实现预防、医疗、康复全面保障。应统筹考虑参保对象照护需求,从中重度失能失智人员起步,兼顾医疗护理和生活照护,逐步扩展到轻度失能失智人员的预防保健和自我康复。

近年来,国家给予金融布局养老产业极大的政策支持。今年11月,中共中央、国务院印发的《国家积极应对人口老龄化中长期规划》明确提出,“引导规范金融、地产企业进入养老市场,鼓励养老机构探索各类跨界养老商业模式”。

保险资金具有规模大、成本低和追求长期投资收益等特点,在延伸产业链方面,养老产业布局成为很多险企的选择。据《金融时报》记者观察,A股五大保险公司均为养老行业的主力军,养老社区第一批试水者的投入资金和计划投入资金合计超1000亿元。2019年以来,北京人寿、同方全球人寿、爱心人寿、招商仁和人寿、君康人寿也相继加入医养产业战局。

不过,“发展养老产业其实说起来容易做起来难,在实际操作过程中还是有诸多限制。” 中国保险行业协会秘书长商敬国表示,首先,行业准入成本很高,保险公司投入其他的养老相关产业时,审批环节特别多。其次,投资回报周期很长,很多外资、合资公司非常谨慎。另外,养老服务市场环境不容乐观,服务供给还很欠缺,能力技术参差不齐,缺少标准化规范。如此看来,投资养老行业对于保险企业来说仍然任重道远。