股权信托在家族传承中的运用

摘要 股权信托不仅能传承财富、延续商业生命,更是一种管理和控制公司的高效、专业手段股权信托的设计可以帮助企业家化解三大传承之困:接班人问题、企业权属问题、市场内外环境挑战详解英皇国际、永达汽车两大实操案例,带您了解股权信托在家族传承中的运用作为重要的财富形态,家族企业传承是我国高净值人群当下最迫切的需求之

股权信托不仅能传承财富、延续商业生命,更是一种管理和控制公司的高效、专业手段

-

股权信托的设计可以帮助企业家化解三大传承之困:接班人问题、企业权属问题、市场内外环境挑战

-

详解英皇国际、永达汽车两大实操案例,带您了解股权信托在家族传承中的运用

作为重要的财富形态,家族企业传承是我国高净值人群当下最迫切的需求之一。股权信托不仅能传承财富、延续商业生命,保护家族企业免受离婚析产、债权人追索之困,而且也是一种管理和控制公司的高效、专业手段。无论是在商事经营还是民事活动中,股权信托均受到高度关注,呈现蓬勃发展的态势。

股权信托发展的时代背景

“因时而立,因势而为”。成事之道,在于因势而谋、应势而动、顺势而为。股权信托在国内具有非常广阔的前景,既与信托制度的优势有关,也与中国即将迎来以企业为主体的财富传承的大周期紧密相关。

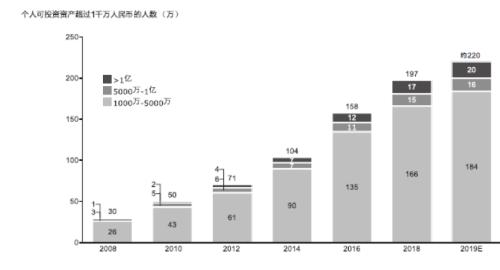

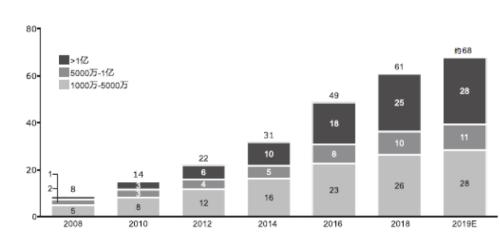

中国未来财富将持续增长

根据贝恩公司和招商银行(600036,诊股)发布的《2019中国私人财富报告——中国私人银行业:回归本源》(简称《2019财富报告》),2018年中国个人可投资资产总规模达190万亿人民币,可投资资产在1000万人民币以上的高净值人群数量达到197万人(预计到2019年底将达到约220万人),高净值人群人均持有可投资资产约3080万人民币,共持有可投资资产61万亿人民币(预计到2019年底将达约70万亿)。如此巨大的市场,为家族财富管理提供了广阔的蓝海。

图1 2008-2019年中国高净值人群的规模及构成

来源:贝恩公司高净值人群收入- 财富分布模型

图2 2008-2019年中国高净值人群的可投资资产规模及构成

来源:贝恩公司高净值人群收入- 财富分布模型(单位:人民币万亿元)

企业主是高净值人群的主体

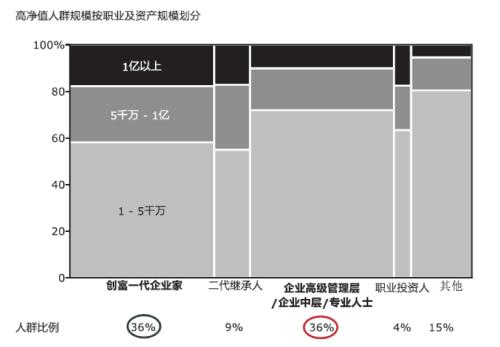

根据《2019财富报告》,在高净值人群中,企业主占非常高的比例,且其身价上亿的比例最高。其中,创富一代企业家与企业中高层(包括高级管理层、企业中层及专业人士)分别占比36%。

图3 2019年中国高净值人群构成按职业及资产规模划分

来源:招商银行—贝恩公司高净值人群调研分析

家族传承迫在眉睫

未来10-20年是中国私人财富传承的集中窗口期。2019年,超过50%的受访高净值人群已经开始准备或正在进行财富传承的相关安排,比例在过去十年来,首次超过尚未开始准备的高净值人群。而且,86.2%的企业家开始考虑或着手准备家族传承的事情。即将到来的家族企业传承浪潮,为股权信托提供了巨大的市场需求。

不过,家族传承面临接班人、企业权属及市场内外环境三大挑战:

挑战一:接班人问题。主要体现在接班人继承意愿低、接班人理念与企业价值取向冲突等;

挑战二:企业权属的问题。包括职业经理人稀释控制权,家族成员复杂、权属不清等;

挑战三:市场内外环境。环境挑战则体现在专业经验少且缺乏长期规划。

对于企业主面临的上述难题,股权信托可以提供有效的解决方案。伴随着未来家族传承的浪潮,股权信托必将迎来市场业务的井喷期。

股权信托在家族传承中的运用

家族企业凝聚了企业主的毕生心血,且优质企业的股权具有长期增值的巨大潜力,企业主对于家族企业通常具有深厚的感情,不愿对外转让。而且,家族企业多为封闭公司,缺乏成熟评估股权价值的机制与市场,如果以变卖方式处理股权,可能导致股权价值减损,并丧失未来增值的收益。对优质企业来说,传承是更优的选择。

家族企业的传承主要有两种方式:一种是常规方式,即将企业股权以遗嘱、赠与或法定继承等方式分配给家族成员;另一种是设立股权信托。二者的现实效果截然不同。

方式一:常规方式

如果企业主通过遗嘱、赠与或法定继承等方式将家族企业的股权交给家族成员,家族往往会因持股过于分散而失去对企业的控制,众多股东在关键事项上也难以达成一致,容易出现相互扯皮的情况。一旦家族内部出现纷争,家族企业将首当其冲,甚至因此陷入公司僵局(这类悲剧屡见不鲜)。此外,许多企业主的下一代不愿意接班或不具备接管企业的能力,这些都可能导致第一代创业者的平生事业付诸东流。

方式二:股权信托

设立股权信托,是将家族企业的股权交给其信任的自然人或专业机构(如律所、信托公司、私人信托公司等),股权信托的安排能紧锁家族企业股权,建立起有弹性的企业管控机制,有效防止控制权旁落,确保企业永续经营。无论家族成员内部分家析产还是婚姻变故,家族企业的控制权都牢牢掌握在为家族利益服务的受托人手中。企业主可以保留对家族企业的管理权限,掌舵企业的发展,也可以发挥专业机构的能力,协同培育下一代接班人,实现企业平稳过渡。

股权信托也是一种非常重要的利益分配机制,相比于遗嘱等其他机制通常更为灵活,企业主可以在生前就家族财富分配作出安排,设置不同类型的受益人,保障家族成员生活与事业的不同需要,减少家族纷争。

股权信托还可以规避漫长繁琐的继承程序。以美国为例。美国继承法规定了严格的遗嘱认证程序,在遗嘱继承中,继承人必须首先向遗嘱法院申请遗嘱认证,法院收到申请后要实质审查并公告,只有公示期间无人提出异议,继承人才能开始继承,耗时至少一年以上。对于商业环境瞬息万变的企业经营来说这无疑是沉重的打击。为此,许多企业主设立生前信托,由自己作为受托人持有股权,继续控制企业,而在他去世时,企业控制权将无任何延迟地移转给继任受托人,企业股权也可以清算后交给指定的受益人。

经过对比可知,股权信托是家族企业传承的利器,可以有效地掌控和维持家族企业控制权,隔离风险,防止因分家析产、婚姻变故等引起的控制权旁落或丧失,帮助家族企业长久经营。同时,通过股权信托可以建立起有弹性的企业管控机制,有助于家族事业平稳过渡。

股权信托实操范例

从境内外实务看,股权信托运用灵活,适用场景广泛,知名企业主如杨受成、张德安、李嘉诚、吴亚军、潘石屹等均设立了股权信托,实现对家族企业的有效控制。试举两例:

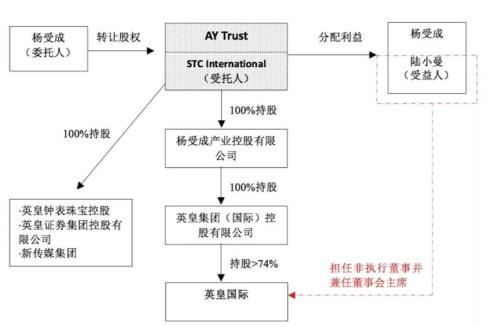

英皇国际杨受成股权信托实例

杨受成是香港知名的企业家,以经营钟表发家致富,其后涉足房地产、娱乐、金融等领域。英皇集团(国际)有限公司(简称英皇国际)是杨受成控制并在香港证券交易所上市的企业。杨受成对该公司及整个企业集团的控制,主要是借助股权信托的架构。根据英皇国际历年的中期报告和年度报告,其股权信托结构如下:

操作模式:杨受成设立名为The Albert Yeung Discretionary Trust(简称AY Trust)的股权信托,其中,受托人是其注册成立的公司STC International Limited,受益人是杨受成及其妻子陆小曼。具体操作模式是,信托受托人STC International全资持有杨受成产业控股有限公司,而杨受成产业控股有限公司全资持有英皇集团(国际)控股有限公司,进而由英皇集团(国际)控股有限公司绝对控股英皇国际(超过74%)。而且,受益人陆小曼担任英皇国际董事会主席,以此实现AY Trust的间接绝对控制。该信托架构还全资控制了其他几家上市公司。通过一系列的控制安排,杨受成保持了家族集中持股,牢牢控制了整个企业集团。

永达汽车张德安股权信托实例

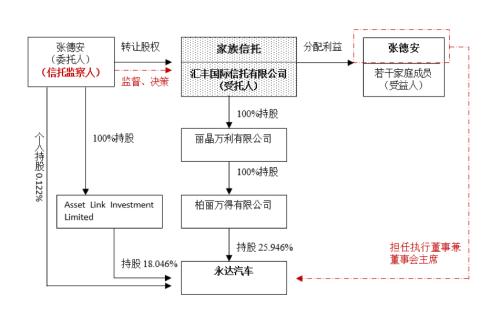

中国永达汽车服务控股有限公司(以下简称永达汽车),是在香港主板上市的集团企业,张德安担任主席执行董事兼董事会主席。为了达到长期控制的目的,张德安也设立了复杂的股权信托结构。

操作模式:2012年4月,Asset LinkInvestment Limited(张德安全资控制的公司)将其持有永达汽车的部分股份(约30%),无偿赠与给柏丽万得有限公司——该公司由丽晶万利有限公司全资拥有。2012年4月5日,张德安成立家族信托,将其全资持有的丽晶万利有限公司的股份,全部转让给受托人汇丰国际信托有限公司,张德安及其家庭成员作为受益人。为了确保受托人遵照信托条款并为受益人的利益服务,张德安担任该家族信托的监察人,实时监督受托人的信托管理行为。