私募大阅兵!不仅有2019业绩,还有3年和5年最牛榜单!更有绩优私募亲自揭秘长期致胜之道

摘要 2019年私募业绩大翻身股票策略平均收益超30%长期绩优私募指出价值投资是王道中国基金报记者房佩燕2019年,A股结构性行情突出,私募基金把握赚钱良机,八大策略平均收获24.24%的收益,股票产品平均收益超过30%,在所有策略中表现最好。股票私募平均收益超30%私募排排网数据显示,2019年,纳入统

2019年私募业绩大翻身

股票策略平均收益超30%

长期绩优私募指出价值投资是王道

中国基金报记者房佩燕

2019年,A股结构性行情突出,私募基金把握赚钱良机,八大策略平均收获24.24%的收益,股票产品平均收益超过30%,在所有策略中表现最好。

股票私募平均收益超30%

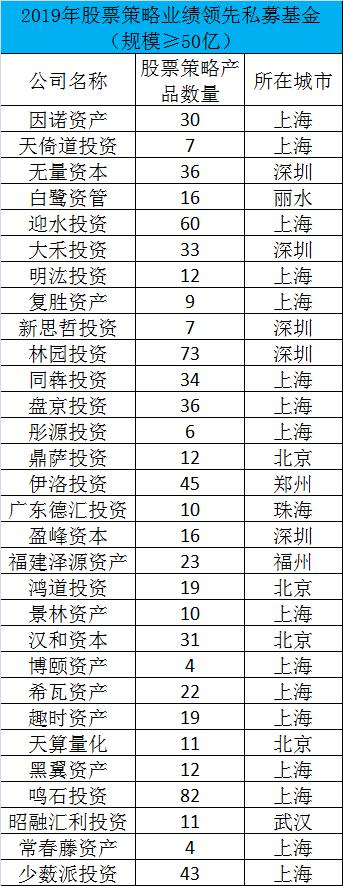

私募排排网数据显示,2019年,纳入统计的6929只股票策略产品(成立满12个月并有持续业绩记录),平均录得30.36%的收益率,显著高于其它策略;6390只产品取得正收益,占比92.22%。其中,获取50%以上收益率的产品有1122只,占比超过16%;有139只产品收益翻倍,包括林园投资、涌津投资、大禾投资旗下多只产品,以及量化机构白鹭资管、因诺资产、无量资本旗下的多只产品。

百亿级私募全部收获正收益。有业绩记录的31家百亿私募2019年平均收益率为28.3%。股票策略机构中,盘京投资、景林资产和少薮派投资整体业绩位居前三,平均业绩均超过50%。

趣时资产总经理章秀奇表示,2019年能在同类规模私募中排进前十,主要是靠抓住了消费等行业的机会,收获绝对回报。比较遗憾的是未能充分把握近年表现突出的金融地产和科技等板块。

清和泉资本对自己的评价是赚到了能力圈范围内的钱。“2017年和2019年价值股机会比较突出,这也是我们主要的收益来源。当然,我们并不认可这是市场风格轮动带来的好成绩,而是A股在进化和升级的长期趋势。要长期在这个市场存活,就要坚持赚企业发展的钱。”

八大策略中,固定收益策略绝对收益最低,整体收益为7.54%。此外,受益于定增市场回暖,事件驱动策略平均收益达到22.27%,在八大策略中位居第二;复合策略以20.74%的收益率排在第三;其它四个策略,宏观策略、组合基金、管理期货、相对价值产品的收益率依次为19.75%、18.27%、15.84%和12.47%。

长期跑赢市场

靠的是深度价值投资

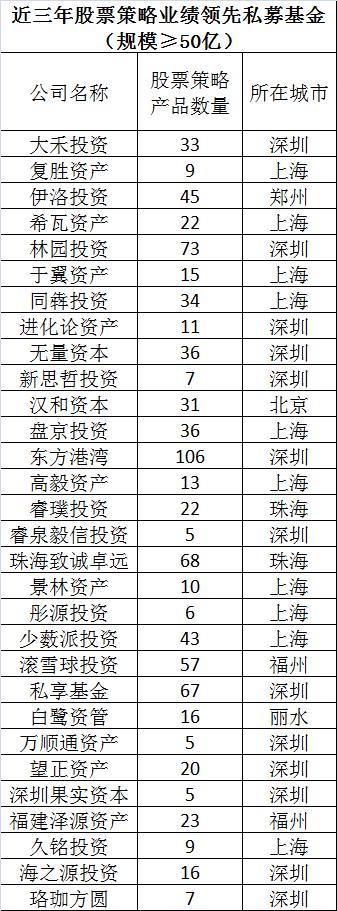

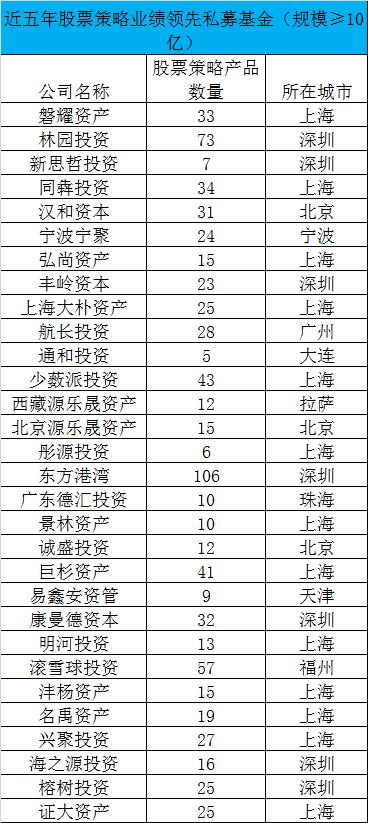

都说“一年翻倍容易,三年翻倍难”,在私募界,能长期跑赢市场的“常胜将军”并不多。根据私募排排网的统计,截至2019年底,规模超十亿、近五年公司整体业绩前十的私募包括林园投资、新思哲投资、丰岭资本、同犇投资、汉和资本等,均获得160%以上的正收益;近一年、三年、五年收益都进入股票策略基金前十的私募只有两家:新思哲投资和林园投资。

丰岭资本董事长金斌表示,他做基金经理的10多年时间里,管理基金的年化收益率比同期沪深300指数高出10%以上,但每一年他们在反思不满意的地方,这也是他们能够持续前进的动力。

同犇投资总经理童驯表示,近一年、三年、五年同犇投资的整体业绩超出自己的预期,主要是因为抓住了两个机会:一是2015年创业板牛市的泡沫;二是2017年和2019年的消费股牛市。

清和泉资本指出,长期来看,为投资者获取15%的年化收益,保持在行业第一梯队,正是他们努力的方向,希望做资管行业的恒星而不是流星。

能在较长时间跑赢市场,绩优私募大多是深度的价值投资者。

新思哲基金经理罗洁表示,能获得这样的成绩主要是抓住了投资的主要脉络。“2017年是核心资产的元年,我们坚持价值投资,对核心资产,包括大消费、大医药、制造和互联网、教育、餐饮这些板块把握得比较好。同时,对于能力圈范围之外的板块,他们都没有触碰。

金斌坦陈,长期来看,只要少亏钱,最后都容易赚到大钱。“我们是深度的价值投资者,对所投资公司的选择比较苛刻。这样做也可能会错失一些投资机会,甚至是我们比较擅长领域的机会,但是,这样做可以避免掉进各种投资陷阱。“当了10多年的基金经理,基本没有踩过雷,这一点最值得欣慰。股票市场永远都不缺少机会。而只要抓住一小部分机会,就足够赚到比较高的超额回报。”

汉和资本表示,他们始终坚持以长期的眼光看待市场,看待上市公司。“我们把上市公司当作一门生意,去考虑围绕其价值的方方面面。投资就是要聚焦企业的内在价值,寻找并理解企业的长期内在价值,伴随企业成长,分享成长红利。”

清和泉资本补充,投资就是做大概率的事,目标是以合理的价格买入好企业,与伟大企业共成长。“过去五年,我们坚持践行了自身的投资理念,从业绩归因结果来看,最赚钱的投资就是长期拿着的公司。”

长期价值投资需战胜三大挑战

私募普遍看好科技和消费

中国基金报记者汪莹

随着A股市场不断发展和完善,一批致力于长期价值投资的私募业绩稳定,受到投资者认可。这些私募是如何进行长期投资的?接下来将如何布局?

聚焦公司长期内在价值

以产品封闭期长而著称的汉和资本表示,其策略是上市公司长期内在价值,与企业共成长,赚取企业价值提升的收益。始终企业和市场本身,不在意短期市场涨跌。“2013年成立至今,我们的长期投资理念从未发生漂移,产品封闭期也在逐步拉长,从最初的一年期到2017年改为三年期,未来还将向更长锁定期发展。”

枫池资产执行董事、投资总监任竞辉称,他们的策略是基于财务数据选择内生增长的成长型企业进行投资,严格把握估值区间。“四年来我们比较好地遵循了这个原则,虽然会阶段性与市场节奏不符,但长期来看是有效的。要继续坚持,不随市场漂移。”

清和泉资本认为,投资要坚持以能力圈为限度、以安全边际为基石的长期价值投资,以合理的价格买入好企业,与伟大企业共成长,在此前提下优化投资和研究深度。

坚持长期价值投资策略的过程,也是私募与投资者双向选择的过程。丰岭资本董事长金斌认为,每种策略都有自己的生存空间,结合自身经历和特点,他对于深度价值投资的选择越来越坚定。但是,在对待投资者的心态上已经有所不同。“最开始时,我们尽量考虑到每个客户的感受,希望投资结果让每个客户都满意。但很快我们发现这是个糟糕的主意。每个管理人都有自己的特点,每个客户都有不同的风险偏好,客户不是越多越好,而是越合适越好。客户选择我们,我们也要选择客户,不能互相认可的人不要勉强走在一起。”金斌说。

新思哲基金经理罗洁表示,这些年他们的投资战略上仍然是坚持寻找核心资产,战术上则以开放的心态不断学习。“投资者对我们比较信任,即使2018年市场严重下跌的时候也是净申购。”

同犇投资总经理童驯也表示其初心未改,坚守基于深入基本面研究的价值投资,基于行业比较思维的大消费投资。值得欣慰的是,投资者心态越来越好,对长期持有非常认可。

三大挑战:

人性弱点、短期波动、风格漂移

在价投派私募看来,A股市场长期是有效的,股价的长期走势由上市公司内在价值决定,但在过程中会遇到诸多挑战。

童驯认为,价值投资要选择好的赛道不断深耕,挑战在于能力圈是否正好落在好的赛道上。

金斌认为,股票投资门槛非常低,但要做好又非常难,很多时候需要与人性的弱点对抗。第一要经得住诱惑,不要掉进各种伪装成机会的陷阱;第二要坦然面对遗憾,承认自己注定会错过一些投资机会。

汉和资本认为,长期投资的挑战在于不可避免地会遇到价格偏离企业内在价值的时候,即股价的短期波动,有时这个波动甚至非常剧烈。“波动不等于风险。当市场出现非理性波动时,很可能意味着可以用远低于内在价值的价格购买标的,或者以远高于内在价值的价格兑现收益。因此正确理解波动,忍受必要的波动,是长期投资过程中必不可少的部分。”

“价值投资也可以有各种风格,重要的是坚持做好、做到极致。”任竞辉表示,“职业投资者最忌讳的就是风格漂移。如果一名职业投资者不能形成稳定的风格,还是跟随市场节奏而变换打法,大概率会被市场淘汰。”

罗洁表示,价值投资首先要找到从优秀到卓越的公司,即核心资产。如果能找到,就能战胜市场中90%的人;其次要找到核心资产的生命周期、经营周期,如此便能战胜市场中99%的人;第三是要做多元化组合,规避单一资产及个人过度自信、思维盲点的风险。而对于A股,罗洁认为思路要更灵活、跟踪要更勤奋,因为A股信息流通比较快、波动更大,要好好利用这些特点。

消费升级和科技创新普遍被看好

对于未来,汉和资本认为市场充满不确定性,短期如何演绎无法预测,但只要坚持长期视角,聚焦代表未来国民经济发展方向的投资标的的长期内在价值,就能够持续分享民族复兴和改革开放的红利,实现企业与投资者的双赢。

金斌表示,市场会变,但投资策略和方法变化不大。“我们的策略就是两条:一是买好公司,二是买价格合适的好公司。我们的研究也是两步:第一步是研究公司基本面到底如何,第二步是计算这样的基本面能值多少钱。性价比高,我们就买入;性价比不高,我们就尽量回避。”

对于后续行情,汉和资本看好四条主线:一是强者恒强,优秀公司强大的核心竞争力长期将不断强化;二是消费升级,中国居民消费升级的趋势是确定的且将在未来相当长时间可持续;三是产业升级,一方面是新产业和商业模式涌现带来商品和服务的附加值不断提高,另一方面是传统行业的竞争格局优化升级,行业中具备比较优势的公司将受益;四是创新能力,除了成长为全球巨头的移动互联网企业,创新力量正在扩散到更多行业领域。

任竞辉认为,未来一段时间,内外部环境比较有利于成长股的发挥,主要看好科技、医疗和消费三大板块。2020年,更看好科技和高端制造业的机会,这两个板块的周期位置、内外部环境变化趋势更为有利。

罗洁表示,主要布局的板块包括消费、食品饮料、餐饮、教育培训、生猪、医药和互联网。

童驯也透露,将继续坚守大消费,重点跟踪、布局食品饮料、医药等行业。

清和泉资本表示,其长期业绩目标是维持组合平均ROE大于15%、平均PB合理偏下,主要布局三类资产:第一类是ROE相对较高但估值较低的资产,这些企业主要集中在一些传统行业;第二类是拥有长期护城河的高ROE资产,主要集中在消费品行业;第三类是短期投入大的隐形高ROE资产,主要集中在空间大、增速高的科技创新行业,包括TMT、创新药和新能源汽车等领域。

“