星石方磊:医药行业长期是最不会套人行业 掘金仿制药

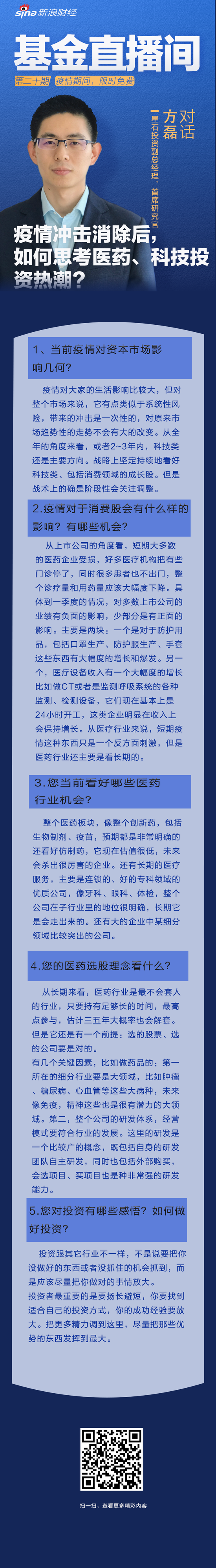

摘要 新浪财经讯 2月14日,A股迎来“黄金底”,年后如何投资布局是目前投资关注的重点之一。今日下午新浪财经《基金直播间》邀请到星石投资副总经理、首席研究官方磊给投资人分享,主题为疫情冲击消除后,如何思考医药、科技投资热潮?>>点击查看在线视频直播他表示,疫情对大家的生活影响比较大,但对整个市

新浪财经讯 2月14日,A股迎来“黄金底”,年后如何投资布局是目前投资关注的重点之一。今日下午新浪财经《基金直播间》邀请到星石投资副总经理、首席研究官方磊给投资人分享,主题为疫情冲击消除后,如何思考医药、科技投资热潮?>>点击查看在线视频直播

他表示,疫情对大家的生活影响比较大,但对整个市场来说,它有点类似于系统性风险,带来的冲击是一次性的,对原来市场趋势性的走势不会有大的改变。从全年的角度来看,科技类还是主要方向。战略上坚定持续地看好科技类,包括消费领域的成长股。

疫情背景下,对于医疗行业而言,短期内大多数的医药企业受损,对多数上市公司一季度业绩会有负面的影响,当然少部分是有正面的影响,主要是两块:一个是对于防护用品,包括口罩生产、防护服生产、手套,这些东西有大幅度的增长和爆发。另一个,医疗设备收入企业会有大幅度的增长。比如做CT或者是监测呼吸系统的各种监测、检测设备,它们现在基本上是24小时开工,这类企业明显在收入上会保持增长。从医疗行业来说,短期疫情这种东西只是一个反方面刺激,但是医药行业还主要是看长期的。

方磊还表示,从长期来看,医药行业是最不会套人的行业,只要持有足够长的时间,最高点参与,估计三五年大概率也会解套。但是它还是有一个前提:选的股票、选的公司要是对的。

对于投资机会,他表示,整个医药板块,像创新药,包括生物制剂、疫苗,预期都是非常明确的。仿制药现在估值很低,未来会杀出很厉害的企业。还有长期的医疗服务,主要是连锁的、好的专科领域龙头,像牙科、眼科、体检,整个公司在子行业里的地位很明确,长期它是会走出来的。还有大的企业中某细分领域比较突出的公司。

以下为直播实录:

新浪挖掘基:当前疫情对资本市场影响几何?

方磊:疫情对大家的生活影响比较大,但对整个市场来说,它有点类似于系统性风险,带来的冲击是一次性的,对原来市场趋势性的走势不会有大的改变。从全年的角度来看,或者2~3年内,科技类还是主要方向。战略上坚定持续地看好科技类,包括消费领域的成长股。但是战术上的确是阶段性会有调整。

新浪挖掘基:疫情对医药板块的影响?

方磊:从上市公司的角度看,短期大多数的医疗企业受损,好多医疗机构把有些门诊停了,同时很多患者也不出门,整个诊疗量和用药量应该大幅度下降。具体到一季度的情况,对多数上市公司的业绩有负面的影响,少部分是有正面的影响。主要是两块:一个是对于防护用品,包括口罩生产、防护服生产、手套,这些东西有大幅度的增长和爆发。另一个,医疗设备收入有一个大幅度的增长。比如做CT或者是监测呼吸系统的各种监测、检测设备,它们现在基本上是24小时开工,这类企业明显在收入上会保持增长。从医疗行业来说,短期疫情这种东西只是一个反方面刺激,但是医药行业还主要是看长期的。

新浪挖掘基:为什么整个医药板块都会跌?

方磊:因为它的玩法变了。以前不管是上市公司,龙头也好或者是其它的企业,大家能活下来都是因为符合原来的游戏规则,带量采购改变了游戏规则,大家都会受损,整个板块都会跌。但是整个规则改变之后,适应规则就有的玩了。药品一个方向就是走消费,走品牌。另外,处方药主要是走带量采购,海外都是这样的。海外一个上市公司,人家是几百个上千个品种,一个品种卖得也不多,大的卖几个亿,小的就卖几百几千万美金,利润率大概是10%—15%,如果到中国,很大概率是会向美国这么玩,按照现在中国的人口,我们的整个出货量应该有大量。另外,中国人比较喜欢吃药,生病就是要吃药。所以,未来整个中国的处方量应该是美国的5到10倍甚至更多,这也会催生非常大的市场。现在很多企业的处方量,最大的龙头企业处方量也没几个亿,未来几十亿、几百亿的处方量都会出来。带量采购的规则,让你不可能赚那么多钱,未来处方,一个卖1毛钱,100亿的量就是10亿,最后利润是非常可观的。

新浪挖掘基:您当前看好哪些医药行业机会?

方磊:整个医药板块,像整个创新药,包括生物制剂、疫苗,预期都是非常明确的。看好仿制药,它现在估值很低,未来会杀出很厉害的企业。还有长期的医疗服务,主要是连锁的、好的专科领域龙头,像牙科、眼科、体检,整个公司在子行业里的地位很明确,长期它是会走出来的。还有大的企业中某细分领域比较突出的公司。

新浪挖掘基:您的医药选股理念看什么?

方磊:从长期来看,医药行业是最不会套人的行业,只要持有足够长的时间,最高点参与,估计三五年大概率也会解套。但是它还是有一个前提:选的股票、选的公司要是对的。

有几个关键因素,比如做药品的:第一,所在的细分行业要是大领域,比如肿瘤、糖尿病、心血管等这些大病种,未来像免疫,精神这些也是很有潜力的大领域。第二,整个公司的研发体系,经营模式要符合行业的发展。这里的研发是一个比较广的概念,既包括自身的研发团队自主研发,同时也包括外部购买,会选项目、买项目也是种非常强的研发能力。

新浪挖掘基:您对投资有哪些感悟?如何做好投资?

方磊:投资跟其它行业不一样,不是说 要把你没做好的东西或者没抓住的机会抓到,而是应该尽量把你做对的事情放大,而不是把没做好的做下去。

投资者最重要的是要扬长避短,你要找到适合自己的投资方式,你的成功经验要放大。把更多精力调到这里,尽量把那些优势的东西发挥到最大。

新浪挖掘基:医药估值高怎么办?

方磊:现在医药估值是差距特别大的状态,现在有几类的估值是很高的,现在创新药领域的龙头公司为代表的,加上几个二线的公司,估值非常高,甚至已经延伸到专科,2020年的估值很多都是50倍以上。还有是长期的医疗服务,现在主要的上市公司里综合性的比较少,主要都是连锁的好的专科领域,像牙科、眼科、体检,整个公司在子行业里的地位很明确,肯定是龙头,我们看到的这些上市公司比第二名都领先特别多,长期它肯定是会走出来的。专科领域,民营发挥比较好的地方,有比较大的优势,专科更多是有消费升级、个性化的东西。但是那个估值更高,2020年的估值很多都是60倍。但是从企业增长来看,虽然企业不错,企业增长很多都是30%多,甚至某些时候有40%多,但是估值是非常高的。

这几个大家很公认的领域估值是偏高的。但是整个医药行业长期看是最不会套人的行业,它虽然今年估值高,但是转到明年去看,它的估值又是在可接受的范围。这取决于你整个投资的周期,如果你的投资周期是看到明年或者看到后年,现在的这个估值也是没有问题的,因为今年是50倍,明年也就是35倍左右,甚至高一点的60倍,明年也就40倍多一点。今年最差的情况,没有收益,但是明年估值是一个比较合理的估值,到明年全年过去,后年就是有吸引力的估值。如果投资期比较长,这些好的领域,现在的价格都是可以投资的。但是如果后续,因为疫情对医药板块,虽然基本面上来说大部分是负面的,对业绩等等都会有负面的影响,但是从股价的角度来讲是一个正面,它现在的估值因为疫情,估值比实际的高一点,但是后面随着疫情的冲击减少,未来两个礼拜,很大概率能够看到全国的数据大幅度减少,全国的问题基本解决,到时整个疫情带来相关的主题的机会可能就基本上会结束了,由于疫情上来的(股票)可能会有一定幅度的调整。现在这个价格看明年挺好的,如果有一部分调整,那时价格应该会更合适。

新浪挖掘基:您最欣赏的投资人是谁,有哪些投资方面的书可以介绍?

方磊:我比较喜欢投资成长股的大师,像彼得林奇、巴菲特,我更喜欢彼得林奇,我们公司的整个投资逻辑跟它有点像,彼得林奇每天见很多上市公司,见很多早期的公司,长期什么样,中期什么样,找长期和中期的驱动因素。

什么是驱动因素?简单来讲最终的结果就是会造成股价上涨。但是我们的驱动因素,因为我们是基本面投资,驱动因素就是基本面发生变化,比如拿成长股为例,长期的我们认为驱动这个公司长期成长的因素是什么,比如医药公司,一个是它所在的行业需求持续景气。另外,公司持续在推进新的品种,这能驱动它长期收入、利润持续增长。我们还有一个中期驱动因素,就是3到6个月的范围。一个再好的公司长期发展也会有时快、有时慢、有时会没那么好,中期3到6个月,比如正好有一个新品上去,效果比较好,周期可能会带来收益率有一个提速。同时也有可能产品的销售情况不好或者是出现了某些问题,比如产品效果不好,可能中期有一个降速。

所以,我们的整个投资机会是找长期的,长期驱动整个公司成长。合起来一句话我们先筛选好的公司,我们希望在好的公司里,在最好的时段投资它,它在加速往上走的时候或者是加速往上走的时候投资它。在它相对经营并不好的时候,阶段性调整的时候,我们就尽量减少投资。

用户提问:上证500、深证50、沪深300看好哪个?

方磊:我还是偏向以中小盘为主,今年经济还是在持续托底的过程中,经济能稳住就不错了,深证50都是相关性比较强的企业,中国和国外不一样,国外都是科技类公司是龙头企业,中国还是传统经济,我们还是看好新消费、新科技,更倾向于中小盘会好一点。

用户提问:讲讲你对成长股的定义。

方磊:好多都是成长股,成长股应该是整个收入规模持续往上、持续增长的公司。但是成长股里有很多类型,我个人更偏向于,如果增速过低,相当于是平稳状态,没有比经济增长快,我们的经济增长有5%、6%,你的增长大概是5%—10%,这并不是成长股。如果你比经济增长还低,相当于是一个负增长。所以,至少成长股还是应该要比经济增长快的较多的。按照我们现在整个国内的经济结构这一块,成长股应该增长率20%左右,才是属于比较好的成长股。但是未来整个经济增速下来,如果下到美国那样的时候,可能10%、15%的增长,也是好的成长股。

用户提问:2020年5G相关产业机会在哪里。

方磊:5G先做做基站的基础建设,都已经炒过了。今年开始5G终端,卖5G手机。再往后就是大家都有5G手机,会是5G流量相关。韩国5G上来以后,流量增长了好几倍。原来4G流量,现在5G,流量方面一下子爆发,肯定有流量的基础建设。后面就是5G应用。新的5G应用不出来你是不知道的。从现在来看,基站的投资算结束了,因为从原来的预期到现在已经兑现了。终端可能还有一定的机会。重点我们应该往后迁移,应该是5G流量和5G应用。最大的机会应该是5G应用里。我需要研究,因为很多应用是有演进的过程,4G的时候我们也没想到短视频会是4G最大的应用。我们现在能想到的比如云游戏、高清视频,这只是我们自己的联想。后面5G的应用我们还要持续关注,有些应用超预期现在还预见不到,只要我们密切关注,只要逻辑上有可能,都是有一定投资价值的。流量爆发是确定的,不管爆发不爆发,流量的建设应该是很明确的,应用就时刻保持关注,以后会出现非常强大的应用,应用机会非常大。

嘉宾简介:方磊,星石投资副总经理、首席研究官,清华大学,理学硕士。10年私募基金从业经验,2010年加入星石投资,是星石投资全行业基金经理。

责任编辑:石秀珍 SF183