私募大王或全盘收购SOHO中国 暴涨37%停牌背后是业绩乏力?

摘要 私募大王或全盘收购SOHO中国暴涨37%停牌背后是价值低估or业绩乏力来自雪球今日上午,SOHO中国飞涨的股价引人瞩目:临近11点该股价开始骤然拉升,一改过去低位徘徊走势,没多久就飙升逾37%,直至11点15分SOHO暂停交易。停牌时,其股价暴涨37.58%,报于4.1港元,总市值为213.18亿港

私募大王或全盘收购SOHO中国 暴涨37%停牌背后是价值低估or业绩乏力

来自雪球

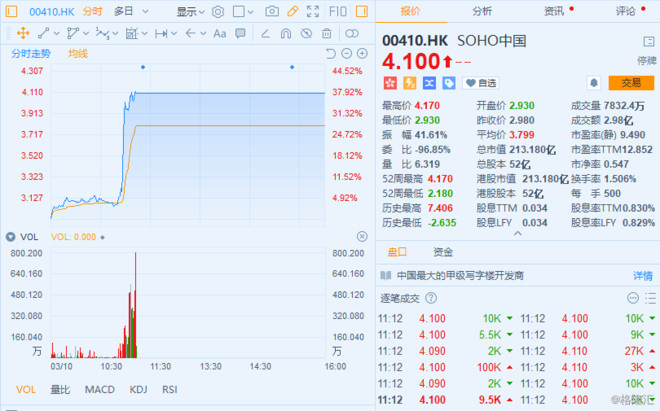

今日上午,SOHO中国飞涨的股价引人瞩目:临近11点该股价开始骤然拉升,一改过去低位徘徊走势,没多久就飙升逾37%,直至11点15分SOHO暂停交易。停牌时,其股价暴涨37.58%,报于4.1港元,总市值为213.18亿港元。

(行情来源:富途)

消息面上,据路透社援引两位消息人士称,黑石集团正与SOHO中国就后者私有化进行谈判,交易价值40亿美元(人民币约为277.3亿元),有关交易细节预计将在未来几周内敲定。其中,黑石提出的私有化报价为6港元/股,这一报价较SOHO中国昨日收市价2.98港币溢价约1倍。

除此之外,该消息人士还表示,黑石还将接管SOHO中国的债务。据中期报告显示,截至2019年6月底其债务规模为326亿,而将股权收购款与债务规模合计起来,黑石此次的收购总代价或将超过600亿。

就目前而言,双方都对此消息“不予置评”,不过根据SOHO股价表现来看,市场恐怕早已对这一消息做出了反应。

在这里,我们要科普一下上市公司出现“私有化”的原因,大致有两种:“一是企业价值被市场长期低估,长期低估值影响企业再融资;二是公司面临巨大的业绩压力,缺乏成长性。”

那么,SOHO中国被“私募大王”黑石集团全盘收购的背后,究竟是价值低估,还是业绩乏力呢?

不断“卖卖卖”的SOHO中国

要想了解“是价值低估还是业绩乏力”这一问题,我们还是要看看SOHO中国近几年的基本面究竟如何。

从营收数据和租金收入变化来看,SOHO中国近些年的确出现了业绩增长乏力的迹象。

据财报数据显示,从2014年至2018年,公司租金收入分别为4.25亿元、10.25亿元、15.11亿元、16.69亿元和17.35亿元,期间租金对公司总营收的贡献从7%增至100%。尽管从2014年起企业租金收入增加了超三倍,但整体营收和净利润却并未出现同步上涨的现象。

从财报数据来,自2012年开始SOHO中国的营收和净利润便开始逐渐“滑坡”,2012年该公司实现营收和净利润分别为155.44亿元、105.85亿元,而直至2018年,该公司的营收和净利润已经缩水至20.89亿元、19.25亿元。由此可知,2018年与2012年相比,SOHO中国的营收规模已经缩减了86%,而净利润规模减少了约80%。

(数据来源:wind)

截至2019年上半年,该公司营收仅同比增长5.56%至10.66亿元,而净利润则同比下滑48.36%至5.65亿元。基于上,不难看出,自从2012年宣布SOHO中国从“销售”向“自持”物业转型,将企业战略重点放在租赁业务上后,该公司的经验水平并没有出现蒸蒸向上的现象,反而颇有每况愈下的意思。

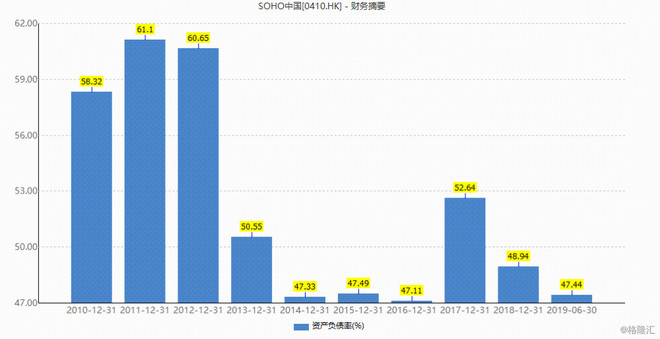

此外,从负债率上来看,自2013年开始,SOHO中国的负债率开始有所下降,为50.55%,2014年至2019年上半年,除2017年负债率为52.64%之外,其余时间皆维持在50%以下。相较于房地产企业动辄80%-90%的高负债率,SOHO中国的负债率并不高。然而,由于SOHO中国目前营收依靠物业租赁项目,这样的负债对于SOHO中国而言依然是有点高。

(数据来源:wind)

显然,在国内房地产下行压力较大的环境下,SOHO中国如此业绩表现还是挺让外界担忧的。

而在巨大的业绩压力下,SOHO中国自2014年则一直卖卖卖,卖地王、卖商业广场、卖办公楼、卖车位......现在,连公司都决定全部卖掉了。

2014年,以总对价82.8亿元卖了位于上海的SOHO海伦广场、SOHO静安广场以及凌空SOHO的近一半物业面积;

2015年,把所持上海外滩国际金融中心8-1地块50%的权益卖给了复星集团;

2016年,以32.2亿元的对价出售位于上海的SOHO世纪广场;

2017年,以85.8亿元卖了位于上海的虹口SOHO,以及凌空SOHO的剩余物业;

2019年6月,,SOHO中国卖了北京和上海的13个项目,项目总值达78亿元;

2019年9月,将北京的9个商业项目共计2583个地下停车位出售,价格7.61亿元;

2019年10月,市场还传出SOHO3Q(共享办公业务)已经将旗下的11个项目打包卖给筑梦之星的消息,但尚未得到官方确认。

而截至目前,外界又传出了黑石集团与SOHO中国就后者私有化进行谈判的消息,一旦敲定,那SOHO中国就可谓全部卖光光了。而该公司引以为傲的“八大金刚”也或将转入他人手,名字前估计也要加个“XX”前缀。

据了解,SOHO中国的“八大金刚”,是指北京的望京SOHO、光华路SOHO2期、前门大街、丽泽SOHO,以及上海的外滩SOHO、SOHO复兴广场、古北SOHO和SOHO天山广场项目,其中,丽泽SOHO目前还处于建设中,而望京SOHO在6月已经传出被出售。

(图片:SOHO中国半年报)

需要指出的是,“八大金刚”在国人心中具有“地标”的地位,其中望京SOHO更是被称为“首都第一印象建筑”,写字楼内有众多如熊猫直播、陌陌、百合网等知名互联网公司入驻,如今被卖,外界也存有诸多惋惜,认为其被“贱卖”了。

而综合以上种种来看,SOHO中国或被私有化的原因,价值低估和业绩乏力这两者情况应该皆有之。当然从资本逻辑来看,SOHO中国频繁出售项目,也侧面反映出潘石屹、张欣夫妇无心恋战房地产这一事实。

“私募之王”可提供什么助力?

关于黑石集团,圈内流传着这样的一句话:知道黑石不一定懂PE,但不了解黑石肯定不懂PE,可见其地位。

那么,黑石集团是何方神圣,竟有如此地位?

据了解,美国黑石基金是全球最大的房地产私募基金,有着“私募之王”之称,旗下管理的资产总额达到5000亿美元,重点业务包括四类,即房地产、私募股权、对冲基金、信贷。截止2019年中报,该集团上半年产生营业收入35.12亿美元,净利润16.94亿美元,对于一家私募管理公司来说,利润足够丰厚。

纵观几个黑石集团的投资案例,可以发现其大多数投资都有一个公共特征,那就是低价买入,经营修复之后高价卖出。

比如说,2007年,黑石斥资260亿美元杠杆交易收购了希尔顿。自2014年以来,黑石分12次交易逐步清仓了希尔顿股票,其中包括2017年作价65亿美元将25%的希尔顿股权出售给海航。彭博报道称,在彻底退出投资后,黑石将实现约140亿美元利润,成为私募股权史上回报最丰厚的一笔投资。

以上案例,向我们展示了黑石集团强悍的投资能力。当然,该集团的投资能力不仅仅体现在股权投资上,在几个城市更新项目中也运用的炉火纯青。

例如,黑石集团在奇斯威克园区的城市更新项目中,当时黑石集团在收购该区域时,虽然奇斯威克园区位于布朗工业区建筑繁多的地段,但是“经营状况”并不乐观,据悉当时奇斯威克园区有将近9000平方米的建筑未有租户入驻,空租率达6.9%。

不过,黑石集团在运营方面似乎也颇有心得。在2013年黑石集团收购奇斯威克园区后,先是获得两笔总金额为6亿英镑的贷款,成功实现120%的初期投资回笼,而后以7.8亿英镑的价格将奇斯威克园区出售给中投。算上期间装修改造花费的五千万英镑,即使不算上租金和管理费收益的情况下,黑石集团这笔交易在不到两年的时间内成功翻倍。

那么,为何黑石集团为何能“化腐朽为神奇,”以7.8亿英镑的价格出售呢?

据相关媒体报道,经过黑石集团近两年对该园区的改造,其园区空租率已低于1%。园区质量焕然一新变好了,自然也不愁卖不出去了。

基于以上,可以看出,黑石集团强大的管理和投资能力,而若SOHO中国被该集团私有化,除了能够拥有强大的财力之外,或许也将可以得到它管理和投资助力。

*声明:文章为作者独立观点,不代表格隆汇立场

责任编辑:石秀珍 SF183