十万股民坐困愁城:实控人乱投掏空上市公司,民生证券助纣为虐?

摘要 又见债券违约,这次是上市公司。保千里(600074.SH)此前发布公告:非公开发行的公司债券(债券简称16千里01)第一次付息日为今年11月30日,因公司目前现金流短缺等原因,无法按时、足额筹集资金用于偿付本期债券的应付利息,构成对本期债券违约。保千里这次违约的债券利息为7200万。过去两年债券违约

又见债券违约,这次是上市公司。

保千里(600074.SH)此前发布公告:非公开发行的公司债券(债券简称16千里01)第一次付息日为今年11月30日,因公司目前现金流短缺等原因,无法按时、足额筹集资金用于偿付本期债券的应付利息,构成对本期债券违约。保千里这次违约的债券利息为7200万。

过去两年债券违约事件并不罕见,但保千里事件仍然让债券和资本市场震惊。就在一年前保千里通过定增融资19.88亿元,截止2016年底公司手持货币资金还高达32.97亿元,负债率仅有50.23%。尽管股价已经大幅下滑,但截止停牌前,公司总市值仍然高达253亿元。

一家一年前还手握数十亿现金的公司,为何在短短11个多月后,居然连7200万的利息都付不出了呢?

保千里究竟发生了什么?钱到底去了哪里?

停牌前,保千里股东数量超过10万名,其中绝大部分是散户。公司资金链岌岌可危,十万股民何去何从?

今天我们就根据公开信息,还原一下这个充满狗血剧情的故事。

借壳上市造假:保千里乱局大幕开启

保千里的前身是主要生产、销售软塑包装产品的中达股份。2012年,中达股份期末净资产为负,披星戴帽,面临保壳压力。

2014年,中达股份进行了重大资产重组,向庄敏等五名保千里电子有限公司股东,以2.12元/股发行了13.59亿股,收购该公司100%股权。通过资产重组,保千里成功借壳中达股份上市。

重组完成后,庄敏持有上市公司37.3%,成为保千里第一大股东、实际控制人,并于2015年4月就任公司董事长。2015年5月,上市公司简称更改为保千里。

重组时,庄敏所支付保千里股份的对价为17.83亿。借壳完成后,保千里股价猛涨,庄敏身家水涨船高。2015年6月12日,保千里股价曾一度超过29元,按此计算,庄敏所持保千里股份的市值最高时达到250亿;即便目前保千里股价已大幅下跌,其所持股份的市值仍超过80亿。

但是,这次借壳存在着重大的问题,涉嫌造假上市。借壳之后仅仅一年多后,证监会就对借壳上市涉嫌造假进行了调查。2016年12月底,证监会决定对保千里立案调查,2017年7月,证监会公布了对保千里的调查结果。

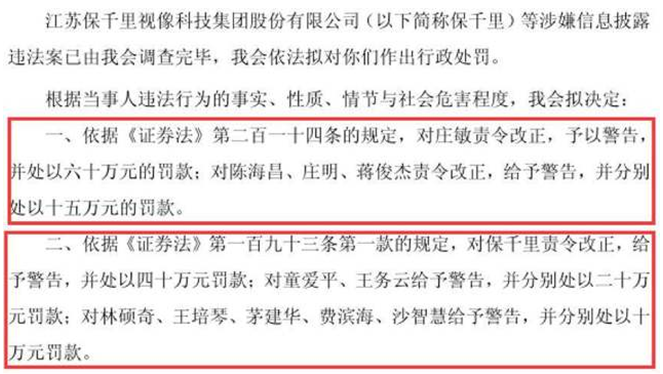

据证监会《行政处罚事先告知书》显示,在保千里借壳上市时,庄敏及其一致行动人陈海昌等,向评估机构——银信评估,提供了4份虚假协议及含有虚假附件的5份协议。以下为证监会《行政处罚事先告知书》部分内容:

4份虚假协议,由保千里电子自行制作,均系虚假。5份含有虚假附件的协议,签订时均为意向性协议,并未对合作开发车型、功能、预测供货数量及时间等内容作出具体约定。保千里电子自行制作含有上述内容的协议附件,协议对方对此并不知悉。

《行政处罚事先告知书》还指出,虚假协议致使保千里的评估值虚增2.73亿,占评估总值的9.48%,中达股份因此多支出股份对价1.29亿股,损害了中达股份及其股东的合法权益。据此,证监会对庄敏等相关当事人进行了处罚。

火速掏空上市公司?大股东巨额投资暗藏猫腻

保千里借壳上市后,主要干了两件事:融资和花钱对外投资,即便是在证监会调查期间,脚步也没有放慢。

2016年7月,保千里完成定向增发,募资总额19.88亿。仅仅过了5个月之后,该公司又发行了12亿债券。据财报,包括银行借款在内,2015年—2017年9月底,短短两年多时间,保千里共筹集资金104.71亿。

保千里融资速度迅猛,花起钱来也毫不含糊。借壳上市后,保千里进行了大规模投资。

年报显示:2015年保千里有9项重大的股权投资,投资额约为7.05亿,2016年重大的股权投资额达到19.78亿。下图为面包财经根据财报绘制的保千里2015年以来重大股权投资公司一览表:

从公司披露的对外投资情况看,即使在证监会于2016年12月底对保千里进行立案调查后,公司的投资步伐仍未放缓。

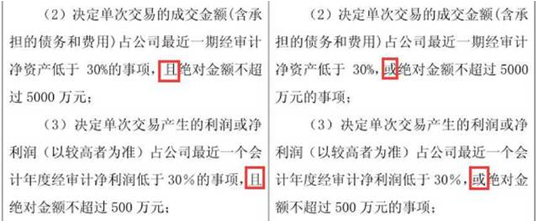

2016年9月保千里还修订了公司章程,修订的条款主要为董事会有权决定的收购或出售资产、对外投资、贷款等事项,这次修订扩大了董事会的权力。下图为保千里修订公司章程公告的部分截图:左为修订前章程,右为修订后章程

差之毫厘谬以千里。把“且”修改成“或”,虽只是一字之差,但董事会的权利大幅扩大。

今年上半年,保千里重大股权投资额高达18.5亿,两年半时间,保千里对外股权投资已超过45亿。

然而,很多投资却存在着猫腻。

2017年8月,庄敏辞去保千里董事长职务。今年11月,保千里发布公告称,新的管理班子进行内控梳理时发现,2017年对外投资收购的楼通宝、安威科等公司虽然拥有技术研发能力和少量生产经营,但估值仍有虚高的嫌疑,原董事长庄敏存在涉嫌以对外投资收购资产为由侵占上市公司利益的行为。

今年11月24日,保千里发布公告显示,江苏证监局现场检查发现公司内部控制存在重大缺陷。以下为江苏监管局下发的《关于对江苏保千里视像科技集团股份有限公司采取责令改正措施的决定》的部分内容:

(一)你公司在对外投资过程中,相关部门未按公司《对外投资管理制度》对收购标的进行现场考察,未充分履行尽职调查程序,相关负责人未勤勉尽责履行审核义务。

(二)你公司与深圳市楼通宝实业有限公司股东签订的股权转让协议中,存在预付大额增资保证金等显失公平的条款, 截至目前部分增资保证金尚未按合同约定退还上市公司。

(三)你公司及子公司与广东浩联亚装饰设计工程有限公司、江苏法瑞德专用汽车有限公司、深圳市嘉洋美和电池有限公司等单位签订相关合同时,存在以下问题:一是未按公司《合同管理制度》了解对方当事人主体资格、信用状况等内容及信息,相关负责人未勤勉尽责履行合同审核义务。二是对方违约时,相关承办部门未及时主张权利以维护公司利益。三是合同中存在显失公平的条款,约定了高比例的工程预付款或采购预付款,且目前多个合同未能按约定履行,大额预付款存在坏账风险。

大规模的投资,让公司现金流陷入了断裂的窘境。财报显示:2016年底时,保千里还有32.97亿货币资金,到今年9月底,货币资金仅剩5.07亿。

据保千里公告,由于公司近年来在庄敏主导下过度投资,且公司及下属公司部分资金被银行冻结、提前还款,到期贷款难以续贷,公司出现流动性风险和经营风险。截至今年12月1日,公司到期未清偿债务总额约为4.54亿。

大股东股份被冻结揭出代持底牌 十万小股东坐困愁城

目前,庄敏的股权已被司法冻结,更是牵出狗血的代持剧情。

今年10月,保千里收到《股权司法冻结及司法划转通知》,通知显示,庄敏持有保千里的限售股8.54亿股(占保千里总股本的35.07%)被司法冻结。庄敏股份被司法冻结源于一起股权转让合同纠纷,而这揭开了庄敏代持股份的内幕。

据保千里公告大致还原剧情:2014年6月,李绿华与庄敏签订《股权转让及代持协议》,协议约定,李绿华出资9000万收购保千里电子有限公司6%股权并委托庄敏代持;保千里借壳上市后,李绿华应持有保千里总股本的3.68%。

“但原告(李绿华)发现,被告(庄敏)在未获得原告同意(甚至从未告知过原告)的情况下,将其持有的股票质押。截至目前,被告已质押的股份总数84,548万股,仅剩9,386,093股尚未质押。该行为使原告的权益受到严重损害,使得合同面临无法继续履行的巨大风险。”

由于此次诉讼,庄敏在运作保千里借壳上市过程中存在的股份代持行为也被曝光。代持直接违背了借壳上市过程中的相关承诺。庄敏曾在保千里电子借壳中达股份上市重组期间,曾出具书面《承诺函》,以下为承诺函内容:

本人持有的保千里电子的股权为本人实际合法拥有,不存在权属纠纷,不存在信托、委托持股或者类似安排,不存在禁止转让、限制转让的承诺或安排,亦不存在质押、冻结、查封、财产保全或其他权利限制。本人若违反上述承诺,将承担因此给中达股份造成的一切损失。

保千里公告称,若庄敏代持股份事项属实,则庄敏涉嫌未真实、准确、完整地披露其股权关系,由此对公司造成的损失公司将依法追究其责任。

今年10月底,保千里将庄敏等作为被告,要求注销在收购上市公司过程中提供虚假协议导致公司向四被告多发行的1.28亿股股票。

上市公司声明要向庄敏追讨可能的损失,进行追责。但关键的问题是,庄敏所持股份,绝大部分已经质押,又被司法冻结。如何追讨?

君不见向乐视系讨债的供应商坐困愁城,贾跃亭仍在美利坚“下周回国”?纵然列入老赖名单,又如何跨洋执法?

今年7月24日,保千里发布公告,拟筹划重大资产重组,股票停牌,至今仍未复牌。三季报显示:截至今年9月底,公司股东总数为101952户,其中前10大股东持股接近63%,第10大股东持股0.65%。按照停牌前市值推算,除了前10大股东之外,其他股东人均持股市值9.2万元。

一道简单的算术题:复牌之后,假如出现第一个跌停板,10万多小股东,首个交易日人均蒸发9000多元。剪羊毛不是传说,是冷冰冰的现实。

12月13日,保千里再一次收到证监会的调查通知书,因涉嫌信息披露违规违法,证监会决定对保千里进行立案调查。

十万股东,命运何去何从?

保千里股价持续走低,民生证券连发15份强烈推荐研报

看完保千里充满狗血剧情的故事,即便是普通股民也知道公司成色几何了。但诡异的是,即便是公司已经遭受证监会调查之后,仍然有诸多券商不遗余力的给予公司买入、增持、推荐、甚至强烈推荐等评级。

在众多券商中,尤以民生证券的推荐频率最高。在不到一年的时间里,民生证券针对保千里发布了10多份给出强烈推荐评级的研报。直接上标题:

请注意:在保千里已经被证监会立案调查之后,民生证券仍然于2017年7月发布题目为《立案调查出结果,不确定因素消除》给出的“合理估值”区间为18.55—21.2元,给出的投资评级是“强烈推荐”。

而证监会后来的调查结果,如前文所述,大家现在已经非常明确知道到底是怎么回事了。

保千里于7月25日停牌,但民生证券于8月份继续发布了题为《中报业绩略低于预期,前后装市场取得突破》的研报,评级仍然是“强烈推荐”,“合理估值”区间仍然是18.55—21.2元。

停牌前,保千里股价10.39元,一旦复牌,后续走势难以预料!民生证券给出推荐评级的理据何在?

在过去一两年,针对保千里给出买入、增持、推荐等看多评级的券商不止民生证券一家,即便是在公司被证监会调查期间,甚至调查结果已经出台之后,券商看多研报仍然频出,而调低评级的看空研报难觅踪迹。

号称专业的券商,就算你们当股民是傻瓜,难道也视证监会如无物?

在保千里乱局之中,持牌券商到底严守职业道德,还是助纣为虐?

公开资料显示:“2017年8月,在中国证监会组织的 2017 年证券公司分类评级中,民生证券级别从CC级跃升至 A 级。”

2017年8月,正是民生证券发布研报继续给予保千里“强烈推荐”评级的时候。

A级?就这样的成色?