融资类信托是否增长过快?从这个角度解读数据或许有不一样的理解

摘要 2020年3月,中国信托业协会发布2019年4季度末信托公司主要业务数据。融资类信托的余额在2019年逐季上升,至年末达到5.83万亿,为历史最高值。从融资类信托的占比来看,自2018年第1季度开始逐季回升,至2019年末已到达26.99%,大约回到2015年第2季度的水平。2019年,信托资产整体

2020年3月,中国信托业协会发布2019年4季度末信托公司主要业务数据。融资类信托的余额在2019年逐季上升,至年末达到5.83万亿,为历史最高值。从融资类信托的占比来看,自2018年第1季度开始逐季回升,至2019年末已到达26.99%,大约回到2015年第2季度的水平。2019年,信托资产整体规模仍处于下行通道,但融资类信托的余额、占比却逆势回升,引发了各界关注。

当前融资类信托是否增长过快

在受到广泛关注的社会融资规模数据中,也包含信托贷款的统计。但将融资类信托的数据与社会融资规模存量中的信托贷款数据相对比,二者差异较大。至2019年末,社会融资规模存量中的信托贷款为7.45万亿,比同期融资类信托的规模高出1.62万亿。

融资类信托与社融信托贷款数据存在较大的差异,可能是由于二者的统计口径不同造成的。在中国信托业协会的统计数据中,将信托划分为融资类、投资类、事务管理类3种类型。其中的事务管理类信托,信托公司不承担主动管理职责,但可能也存在一些带有融资性质的业务。因此,如果需要客观反映带有融资性质的信托业务规模,仅考虑融资类信托规模可能并不非常准确。

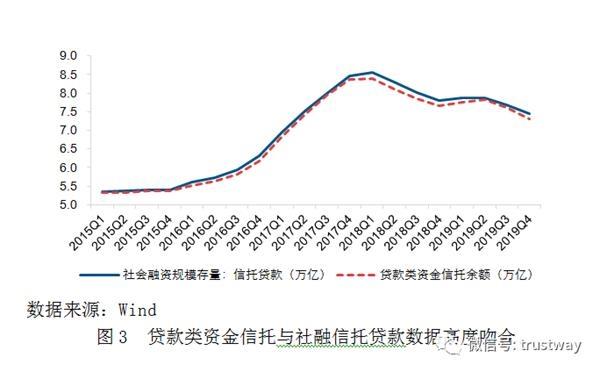

中国信托业协会还对资金信托按运用方式进行统计。其中,贷款是重要的资金信托运用方式。将贷款类资金信托的余额与社融信托贷款数据相对比,发现二者高度吻合。因此,贷款类资金信托,或社融信托贷款的数据,更能全面地反映带有融资性质的信托业务规模。从贷款类资金信托,或社融信托贷款的数据来看,二者均在2018年第1季度达到历史最高值,随后进入下行通道,至2019年末,已下降至大约2017年第2季度的水平。

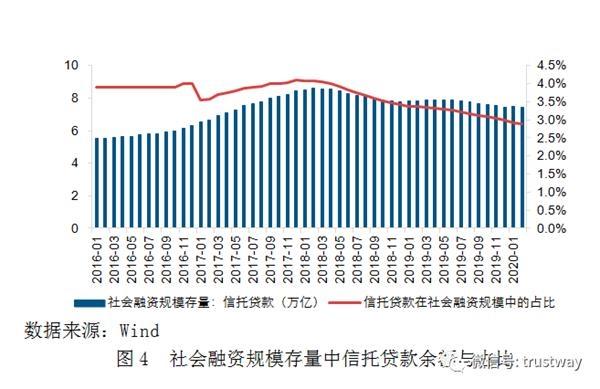

信托贷款在社会融资规模存量中的占比于2017年12月达到历史最高值,为4.11%。2018年1月至今,信托贷款在社会融资规模存量中的占比不断下降,至2020年2月已下降至2.89%,较历史最高值下降了1.22个百分点。

如果单从融资类信托规模与占比的数据来看,融资类信托在2019年确实上升明显。但从更广义的具有融资功能的贷款类信托来看,其规模与占比在2019年均处于下行通道。

融资类信托的长期消亡趋势

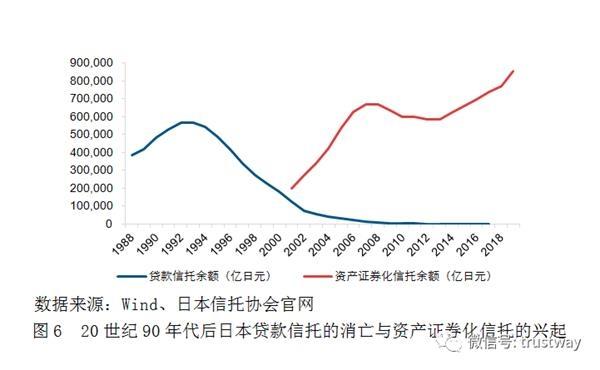

在经济高速增长期,社会的资金需求很高,因此日本首创了贷款信托,满足了经济发展的长期资金需求。从20世纪60年代至80年代,日本GDP的增速与贷款信托的增速基本保持了一致的变动趋势。

20世纪90年代初期,日本经济增长逐渐陷入停滞状态。贷款信托的规模于1992年达到顶峰,历史最高值为56.64万亿日元。随后贷款信托的规模逐年下降,至2008年下降至1万亿日元之下,2012年下降至1000亿日元之下。目前,日本贷款信托已基本消亡。

虽然日本的贷款信托规模逐步下降,但资产证券化信托却在日本迎来了发展机遇。自1998年发布《特定目的公司特定资产流动化法》,2000年对此进行修订后,日本的资产证券化信托发展迅速,已从2001年的19.8万亿日元发展至2019年的85.4万亿日元。

我国的融资类信托与日本的贷款信托有一定的相似性。从日本的发展情况来看,贷款信托的发展与经济发展的阶段密切相关。随着我国经济从高速增长转向中高速增长,融资类信托的增速也有所回落甚至转为负增长是正常现象。并且,长期来看,融资类信托的规模可能将逐渐降低至0。但是,在我国经济中高速增长的阶段,企业仍有融资需求,可以通过资产证券化信托,盘活企业存量资产,帮助企业实现融资的目的。

融资类信托未来发展设想

未来,信托如何发挥向实体经济提供资金支持的功能,值得进一步讨论。一方面是借鉴日本的经验,向企业提供资产证券化这种标准化的融资服务。另一方面,有必要对融资类信托的业务模式做出一定的优化。

在我国,融资类信托往往与“非标”联系在一起,具有一定的“刚性兑付”特征,容易积累隐藏的风险。因此,对融资类信托的改造,应向标准化、打破刚兑的目标靠拢。在融资这一业务领域,信托的功能将从传统的“受人之托,代人理财”,向“受企业之托,协助企业融资”转型。

对融资类信托的改造主要应包括三个方面:

一是探索在全行业实行标准化的融资类信托发行规则;

二是对融资类信托实行净值化管理,在初期可采用摊余成本法对融资类信托进行估值,并以特定的频率(例如按季,或按月)对外公开披露;

三是以披露的估值为基础,探索融资类信托的交易流转。投资人在持有融资类信托期间,如果发现产品披露的估值有所下降,可提前将产品出售回收一部分资金,避免产品到期后风险的一次性集中暴露,以此方式来解决“刚性兑付”的问题。

未来,融资类信托可能逐步消亡,但信托的融资功能不应消失。信托仍可以通过资产证券化,并探索标准化的信托融资方式,向企业提供融资服务。