泛海割尾求生 12亿美元出售旧金山项目

摘要 12亿美元出售洛杉矶项目面临巨额到期债务压力,泛海控股加速出售海外资产,旗下民生证券引入战略投资者的工作亦开始落地。洛杉矶泛海广场位于洛杉矶市中心,总建设规模约24万平方米,是一座拥有购物中心、五星级柏悦酒店及精品公寓的商业综合体,目标是打造美国西海岸的“时代广场”。但是,2015年初开工、原预计2

12亿美元出售洛杉矶项目

面临巨额到期债务压力,泛海控股加速出售海外资产,旗下民生证券引入战略投资者的工作亦开始落地。

洛杉矶泛海广场位于洛杉矶市中心,总建设规模约24万平方米,是一座拥有购物中心、五星级柏悦酒店及精品公寓的商业综合体,目标是打造美国西海岸的“时代广场”。但是,2015年初开工、原预计2018年完工的这个项目,因国内监管环境突变以及泛海资金链吃紧,至今未能竣工。

最新公告显示,泛海控股打算将洛杉矶泛海广场项目出售给关系亲密的弘毅资本,交易总金额为12亿美元。值得注意的是,今年1月,泛海控股曾与稳石投资(SPF Capital)签署协议,以10.06亿美元出售该项目,时隔两个月泛海控股又选择了新的买家。

弘毅资本是联想控股旗下的PE产投平台,近年来重点发力地产金融业务,频频出手商业地产投资。2020年初,弘毅资本历时近两年完成了对北京合生国际大厦北楼项目的收购,据称这是北京近年来最大的写字楼单体交易。

泛海控股实际控制人卢志强曾出手助力联想改制,目前其控股平台中国泛海是联想控股的第三大股东(持股16.97%)。

泛海控股此次出售的洛杉矶泛海广场项目,是泛海过去几年布局海外的重点项目之一。

2014年起,泛海系以泛海控股为核心启动转型,欲打造“地产+金融+投资”的国际化集团。泛海系加码海外投资,除以巨资收购美国的IDG集团外,重点还是泛海控股在美国的地产布局,共涉及5个城市7个项目。

泛海的这些海外地产项目,计划总投资高达77.55亿美元,其中洛杉矶泛海广场计划投资18亿美元,旧金山泛海中心计划投资29亿美元,上述两个项目已分别在2015年初、2016年底开工,但均未竣工。

泛海控股公告显示,2014年11月和2017年5月,泛海控股分别以2.96亿美元和3250万美元分两次收购洛杉矶项目资产。据东方金诚对泛海控股的信用评级报告,截至2019年6月末,泛海控股对该项目已计入的投资为3.57亿美元,在建项目已投资额约14亿美元。

明显看来,泛海这笔交易肯定是亏了。到底亏多少呢?

据开元评估公司截至2019年10月31日基准日的评估报告,洛杉矶项目账面资产合计11.3亿美元,评估值为11.5亿美元。今年1月打算以10.06亿美元出售洛杉矶项目时,泛海控股称,交易预计产生资产处置损失约为19.1亿元人民币(约合2.7亿美元)。

因此,假若以12亿美元出售,泛海控股还是没赚钱。不过,弘毅资本给出的条件要比上一个买家更为宽厚。

根据弘毅资本与泛海控股签署的框架协议,项目将在2020年6月30日完成尽调后交割,交割时先付7亿美元,剩余5亿美元作为盈利能力款:交割三年后如果项目的内部净收益率超过20%(IRR里程碑),弘毅需要支付超过IRR里程碑的金额,最高不超过5亿美元。

两个月前,洛杉矶项目打算卖给稳石投资时,10.06亿美元的交易金额也是分两期支付:6.3亿美元的首期款+3.76亿美元的盈利能力款,但盈利能力款的IRR里程碑为25%的内部收益率。

对比之下,弘毅资本提高了总对款和首付款,降低了兑现盈利款的IRR,让泛海不至于损失太大。

另外值得注意的是,泛海今年4月、7月分别有规模为2.8亿美元、4亿美元的债券到期。弘毅资本如果能如期在今年7月支付7亿美元的首付款,将正好能帮泛海渡过难关。

泛海债务危机

卢志强亲手主导的泛海转型,终因宏观环境变化,这两年陷入与海航、万达等激进扩张巨头类似的流动性困境。

泛海系的母公司为卢志强控制的中国泛海,涉足地产、金融、高科技及投资等,地产与金融资产集中于泛海控股,高科技主要是2017年收购的IDG集团,投资板块主要持股公司为民生银行、联想控股等。

陷入流动性危机后,泛海控股去地产化加速,目前核心业务基本以金融为主。去年初,泛海控股向融创出售京沪项目后,有息负债从2018年底的1216亿元降至2019年6月末的895亿元,其中短期有息负债约350亿元。

由于债务杠杆太大、评级下调等因素,泛海控股的融资能力从2018年起已大幅下降,2018年和2019年上半年筹资净流量分别为流出97.54亿元、54.11亿元。2019年下半年,泛海控股仅在7月、12月发行了两只债券19泛控01、19泛控02,其中19泛控01计划发行13亿元,实际发行5.5亿元;19泛控02计划发行22亿元,实际发行5亿元。

泛海控股最新发行债券是今年1月,计划发行17亿元,实际发行12亿元。目前,泛海控股获批的50亿元公募债仅发行了22.5亿元。

为解决流动性,泛海控股最近已两次向关联方民生银行求援。去年9月,以中国泛海及卢志强个人连带担保,申请了民生银行41亿授信;今年2月底,又以泛海控股及卢志强个人连带担保、武汉商务区土地抵押担保,向民生银行申请31亿元5年期授信,用以偿还银行及股东借款。

国际评级机构惠誉最近下调泛海评级时称,截至2019年末,泛海控股在手现金约20亿元,不足以覆盖441亿元的巨额短债。泛海控股302亿元的短期银行和信托贷款中,有256亿元以土地、地产项目和金融机构股份为抵押物,预计大部分抵押贷款可能会进一步展期。

民生证券“引战”上市

目前泛海的核心地产项目仅剩下武汉中央商务区项目,受疫情影响销售更加艰巨。要解决债务压力,泛海控股除了出售海外地产项目,最重要的就是旗下金融机构的“引战”。

今年初,泛海控股已正式获批为金融类上市公司,民生证券、民生信托以及亚太财险等金融业务成为泛海控股的主业,其中民生信托、民生证券贡献了大多数利润。

目前,泛海控股对民生信托持股93.42%、民生证券持股87.645%、亚太财险持股51%,存在较大的引战空间。

3月29日,泛海控股公告出售洛杉矶项目的同时,宣布了民生证券增资扩股的消息,计划向不超过20名投资者募资最高25亿元。增资后,泛海控股持股将由87.65%下降至73.59%。以此计算,民生证券增资后估值约155亿元。

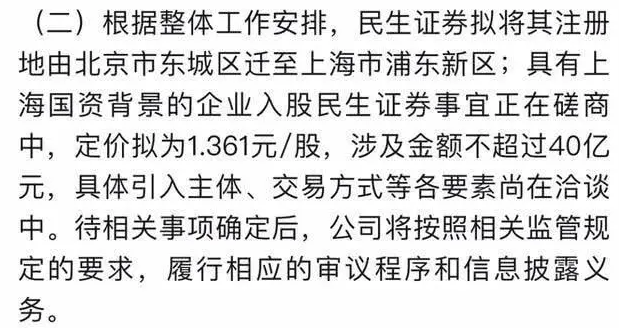

值得注意的是,泛海控股还披露,民生证券的注册地将由北京迁至上海浦东,背景是上海国资企业正在洽谈以40亿元战略入股民生证券。

这不由让人联想到民生证券的上市计划。近几年,券商纷纷上市补充资本金,卢志强打造泛海金融王国的重要工作之一就是推动民生证券上市。2014年底,民生证券曾有三年资本补充计划,谋求2016或2017年上市,但始终未果。

去年,民生证券启动“引战”时,董事长冯鹤年就曾向媒体披露,民生证券未来计划陆续启动H股和A股上市计划。

但民生证券要独立上市,需要从泛海控股“出表”,即泛海放弃控股权。假设上海国资以买泛海老股方式进入民生证券,40亿元预计将持有约25.8%股权,泛海持有民生证券的股权将进一步下降至47.8%。

民生证券2016-2018年净利分别为1.58亿、3.87亿、0.94亿元。不过,经历了2018年IPO业务大滑坡后,2019年民生证券业绩反弹,前三季度实现净利4.5亿元。

这次通过出售海外项目及民生证券引战,有助于泛海进一步降低债务杠杆。不过,鉴于泛海即将到期的债务规模庞大,2020年仍将是卢志强的艰难之年。