2018年上半年成绩单出炉 博时基金旗下13只债基业绩跻身同类前十

摘要 今年以来,债市仍处震荡调整格局,对比A股市场的剧烈波动,经过两年调整后的债市避险属性值得关注,多角度来看,当前债市或具备较高的配置价值,投资者不妨关注绩优的债券基金。国内宏观经济来看,尽管上半年宏观经济呈现出供需两旺的格局,但无论从库存周期还是从融资条件看,下半年经济增速出现下滑的概率较高,考虑到年

今年以来,债市仍处震荡调整格局,对比A股市场的剧烈波动,经过两年调整后的债市避险属性值得关注,多角度来看,当前债市或具备较高的配置价值,投资者不妨关注绩优的债券基金。

国内宏观经济来看,尽管上半年宏观经济呈现出供需两旺的格局,但无论从库存周期还是从融资条件看,下半年经济增速出现下滑的概率较高,考虑到年初以来外需不振和出口对经济的贡献料将不断回落,房地产行业二八分化的结构更加明朗,全行业投资或将持续下行,货币政策维持中性略偏宽松的必要性在不断提高。

外围因素方面看,在美联储的预期引导下,美国年内三次加息的预期已经反映到资产价格当中,短端市场利率上行幅度已经持续超过政策利率,美债继续上行的空间有限,中美利差对国内债市下行空间的抑制作用逐步解除。

从债券资产的估值方面看,当前期限一年以内的短期信用债券,AAA品种的票息收益率接近5%,部分AA+品种收益率超过5%,这显示经过近两年的调整后,从绝对收益率水平、相对贷款利率以及覆盖负债成本角度,债市都开始出现较好的配置价值。

历史经验也表明,中国债市曾出现过三轮大的熊市,时间分别从半年到一年不等,收益率上行幅度也在80-140BP之间,本轮债券市场的调整从2016年10月下旬开始,已经历一年半的时间,收益率的上行幅度也达到210BP,无论从时间还是调整幅度来看,2018年或是配置债券型基金的较好时点,对于投资者而言,从大类资产配置的角度来看,趁市场调整的机会,积极布局风险收益相对稳健的债券型基金,可能是较好的选择。

作为公募基金老五家之一的博时基金,旗下就不乏业绩稳健的债券型基金产品。数据显示,尽管今年上半年债市震荡徘徊,但是博时基金旗下债券类基金仍然整体取得不错的收益。且多只债券型基金既然跻身同类前十,为投资者赚取了较为可观的投资回报。

整体来看,今年以来博时基金旗下所有的债券型基金平均净值增长率为2.82%,大幅高于同期市场上所有债券型基金净值增长率平均值的1.83%,且约达13只债券型基金(各类份额合计)今年以来同类业绩排名跻身同类前十。

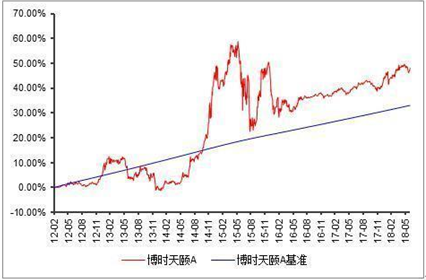

具体来看,博时天颐债券A类、C类份额上半年业绩表现靓丽,今年以来净值增长率分别为5.11%、4.88%,同类业绩排名分别为3/219、2/153,成立以来净值增长率分别为48.09%、43.16%,年化收益率分别为6.39%、5.83%。

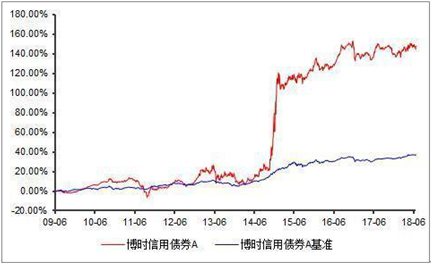

此外,老牌明星债基博时信用债券今年以来表现也可圈可点,该基金的A/B类、C类、R类份额净值增长率分别为4.54%、4.34%、4.56%,同类业绩排名分别为9/219、7/153、4/153,A/B类、C类份额成立以来收益率分别为147.78%、139.58%,年化收益率分别为10.54%、10.13%,中长期业绩表现较为稳健。

除此之外,博时宏观宏观回报(A、B、C类份额)、博时安瑞一年定期开放债券(C类)、博时双月薪定期支付债券、博时月月薪定期支付债券、博时乐臻定期开放混合、博时招财二号大数据保本混合、博时弘康18个月定开(A类)今年以来业绩表现均较为优秀,二季度业绩排名均跻身同类前十。

据了解,博时固定收益投资团队目前是业内最大的买方债券投资团队,2015年度、2016年度连续两年斩获固定收益投资金牛基金公司,稳定而资历深厚的团队,多年来为同业所艳羡,截至2017年末,博时固定收益投资团队32人,硕博比例87.5%,国内债券市场投资人员20人,海外债券市场投资人员4人。核心投资团队成员平均从业年限超过9.4年。

具体来看,固收老将方面,分管固定收益总部的公司副总裁邵凯从业已经20年;总裁助理兼固定收益总部董事总经理黄健斌从业超过22年;公募组投资总监过钧从业时间也在17年左右。而在新锐基金经理方面,现金管理组投资总监陈凯杨、副总监魏桢,专户组投资总监张李陵、国际组投资总监何凯等多名资深基金经理,债券投资经验也均超过12年。在他们的带领和培养下,博时已建立起一支人员稳定、风格稳健、经验丰富的投资队伍。