上海西环中心4.5亿信托融资 幕后大鳄融创步步收购

摘要 热点栏目自选股数据中心行情中心资金流向模拟交易客户端原标题:上海西环中心4.5亿信托融资,幕后大鳄融创步步收购,全资操盘 作者:密探君来源:地产密探4月13日,地产密探从外贸信托最新获悉,该信托公司刚刚受托发售一款针对“上海西环中心”项目开发贷款的集合资金信托计划,最大规模募资4.5亿元,期限1年半

原标题:上海西环中心4.5亿信托融资,幕后大鳄融创步步收购,全资操盘

作者:密探君 来源:地产密探

4月13日,地产密探从外贸信托最新获悉,该信托公司刚刚受托发售一款针对“上海西环中心”项目开发贷款的集合资金信托计划,最大规模募资4.5亿元,期限1年半。

之所以引人瞩目,主要在于“上海西环中心”项目是北上海“千年古镇”南翔镇的一座城市地标。大概在2018年,我们曾记得该项目介绍说由中海地产与中星集团携手打造的,一直被定位是“西上海新的城市级中心”。

4月10日起,上述信托计划将对外发售第一期,计划总募资1亿元。据悉,融资方为“上海西环中心”项目公司——上海星信房地产开发有限公司,但该公司背后并不寻常。

成立于2014年7月的上海星信,最初由中信地产(上海)投资有限公司、上海上时投资管理中心(有限合伙)、上海中星(集团)有限公司三家股东,2个月后又新增股东——深圳市商置投资有限公司。

之所以如此,我们研究发现:总体量约60万方“上海西环中心”项目,总占地面积3.26万平方米,是一个集纳住宅、商业、办公及酒店于一体的大型城市综合体,其中商业体量占32万方,计划引入打造区域内最大体量的商业标杆——印力城。

深圳市商置投资有限公司,也就是后来的深圳市印力商置投资有限公司及最新名城——深圳市印力管理有限公司,其股东就是印力商用置业。

时隔2年后(2016年),深圳市商置投资有限公司却意外退出“上海西环中心”项目公司,到去年8月,上海上时投资管理中心(有限合伙)蹊跷退出,由东莞市梦堡润实业投资有限公司接盘。

彼时,上海星信的股东结构是中信地产(上海)投资有限公司、上海中星(集团)有限公司、东莞市梦堡润实业,持股比例分别为40%、40%与20%。

值得一提的是,2016年中信地产被激进并入中海地产,中信地产(上海)投资有限公司次年也被更名为上海海筑投资有限公司。

去年9月,上海产权交易所曝出上海海筑出售上海星信40%股权及债权,让外界对中海此番操作颇为费解。

转让前一年的2018年财年,上海星信实现营业收入33.66亿元,净利10.94亿元,净利率高达30%,盈利能力如此之高,中海地产为何非要卖掉?

实际上,东莞市梦堡润实业仅入股2个以后,就蹊跷退出了,然后就是上海星绾实业有限公司接盘,幕后是上海融创房地产集团。今年3月6日,中海、中星集体退出,上海星信已变成融创全资控股的子公司。

据上海产权交易所最新显示,上海中星(并入A股上市房企——中华企业)转让上海星信40%股权的评估值3360万元,加上债权6800万元,出售底价1.48亿元,成交价1.505亿元,依次看相较挂牌价也没什么溢价率。

从“上海西环中心”综合体看,早期卖得主要是住宅部分,即星信名邸,一共6栋,以中小户型为主,据第三方销售平台消息说,去年中期已售罄。接下来,无疑是较难啃的商办及酒店物业,体量非常庞大,占比还很高。

对于擅长高端住宅打造的中海地产及上海本土的中星来说,开发销售或自持自身不擅长的商办及酒店物业,在上海楼市严厉调控的背景下,本就是一大挑战,加上又处于上海郊区,体谅过大。所以我们也不难理解中海、中星为何会集体退股。

从外贸信托披露消息看,目前上海西环中心项目二期主要为办公、商业、公寓物业,正在建设中,即将具备销售条件。也就是说,信托资金将主要用于这部分物业开发。

对于融创来说,自从2017年鲸吞13个万达文旅城之后,在非住宅物业开发上应该说已积累了些许经验,不然怎么能在2019年位居全国房企销售榜第四名。

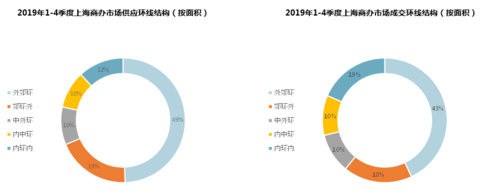

据同策研究院2019年上海商办市场报告,上海商办去年成交主要集中在外郊环和郊环外,其中外郊环供应和成交最多。据分析,这与上海“2040”城市总体规划密切相关,即松江、青浦、南汇、南桥与嘉定被定位为重点建设的五大新城。

来源:同策研究院

同策研究院分析说,2019年上海商办市场供应成交量之所以均明显下滑,一是由于商办用地供应减少,一是由于2018年市场商办需求被透支较严重,市场热度下降明显。

来源:同策研究院

来源:同策研究院从库存角度看,截至去年末上海商业库存小幅下降至1037.29万平米,去化周期降至118.93个月,办公库存余量持续上涨至891.08万平米,存销比下降至108.05个月,但相对于2018年及以前年份,仍处于高位。

同策研究院给出的观点是,库存高位难降,空置率或创新高。不过,融创敢于全部接盘后独立操盘,想必自有一套超乎常人眼光的算账逻辑,如何逆市应对市场挑战,业内也抱有较高的期待。

从利润率的角度看,多家上市房企2019年年报已表明酒店运营属于微利资产,相比住宅,商办资产无论是出售还是自持运营,毛利率要相对较高,但这一切的前提是大型房企,资信水准高,物业开发的资金成本要低,营销或运营能力强。

近日,融创收购重庆两江新区大竹林355亩地近31%的权益,足以看出融创对子公司管理的态度,即好项目自然要集中股权占比,减少少数股东对项目净利的分食,从而提升集团利润。

这与3月27日融创业绩会上集团董事会主席孙宏斌一番话可以作为注脚。他说,“我们的管理重心一定是以利润为核心的,当然销售排名要往后跑也不愿意,保持在前五名就挺好。”

业内认为,融创已进入以更好的利润管理为核心的发展新阶段。实际上,更好的利润管理并非泛泛而说,一定会从部分项目上看出端倪,集中优势项目股权或就是一个不错的观察窗口。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:唐婧