华安基金超高换手率且业绩不佳的基金经理廖发达离任

摘要 被“请出来解释一下”的基金经理廖发达回不去了?来源:公爆基丁2018年11月,华安基金旗下一位名为廖发达的基金经理登上基金圈“热搜”,这位基金经理当时因所管的华安创新混合基金交易佣金远超同业且投资收益常年不佳,受到部分市场人士的吐槽和争议。基丁君最新注意到,就在春节前,这位廖发达居然离任了华安创新混

被“请出来解释一下”的基金经理廖发达回不去了?

来源: 公爆基丁

2018年11月,华安基金旗下一位名为廖发达的基金经理登上基金圈“热搜”,这位基金经理当时因所管的华安创新混合基金交易佣金远超同业且投资收益常年不佳,受到部分市场人士的吐槽和争议。基丁君最新注意到,就在春节前,这位廖发达居然离任了华安创新混合基金的基金经理岗位,同时还卸任了另一只由其管理的灵活配置混合型基金。其离任的背后是否与市场争议和业绩不佳有关呢?

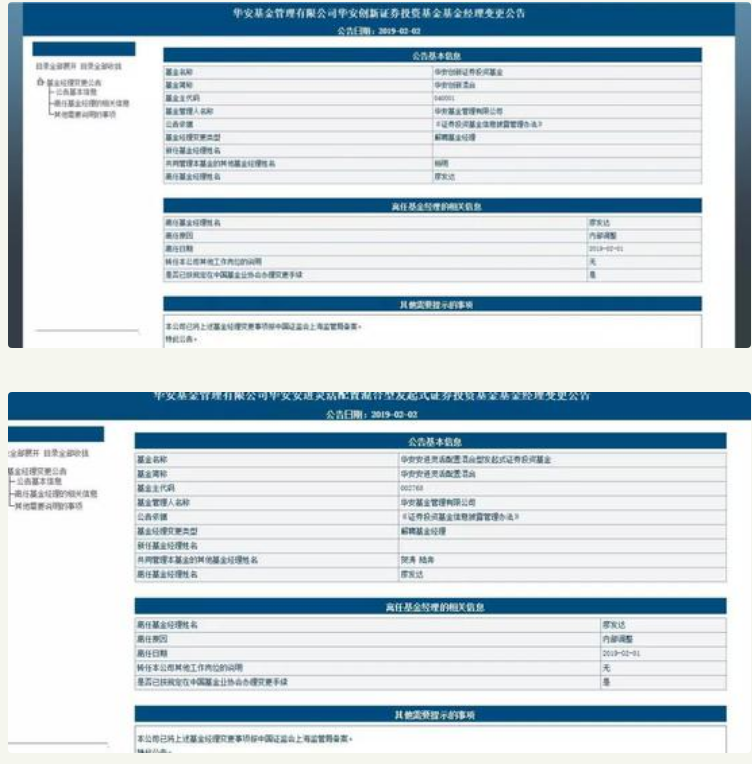

先来看公告, 2月2日,华安创新混合基金经理变更公告内容显示,因内部调整解聘华安创新混合基金经理廖发达,其离任日期为2月1日,离任之后由原共同管理华安创新混合的基金经理杨明继续管理。除华安创新混合外,同日,廖发达也离任华安安进灵活配置混合型发起式证券投资基金(以下简称“华安安进灵活配置混合”)基金经理一职。

时间拨回到2018年11月,一篇名为《这个叫廖发达的基金经理,请出来解释一下》的文章引起公募市场对于基金支付券商交易佣金的广泛关注。随后基丁君也进行了深入调查,发现该基金经理在管理华安创新混合期间,换手率过高以至于交易佣金常年居高不下。彼时基丁君曾采访华安基金,公司相关负责人表示,会进一步进行细节核实和内部调查,后续将公布最新情况。

回顾2018年半年报数据,截至2018年上半年末,华安创新混合的期末净资产为18.69亿元,但同期的交易佣金额度却高达2506.91万元,占到其规模的1.3%,在公布2018年中报数据的所有公募基金中,该基金佣金额度位居第2。

与规模超300亿元的兴全合宜对比来看,兴全合宜的交易佣金与规模占比则仅为0.076%。数据显示,兴全合宜A2018年上半年的交易佣金为2345.05万元。

事实上,华安创新混合近三年来的交易佣金一直居高不下。数据显示,华安创新混合2016年和2017年的交易佣金分别为6132.04万元和5943.65万元,也就是说,自2016年至2018年上半年,华安创新混合在交易佣金方面的支出平均每半年即高到2916.52万元。

不过,高交易佣金的支出并没有换来规模的增长和良好的收益。天天基金网数据显示,华安创新混合近三年来的规模在不断缩水,从2016年末的23.97亿元到2017年末的22.35亿元再到2018年末的15.78亿元,规模累计下降了34.04%。而从业绩上来看,截至2月11日,华安创新近三年的净值增长率为-16.97%,在同类排名中属于靠后的位置。

然而,华安基金内部调查结果还没有公布,廖发达离任华安创新混合基金经理的公告就已出现。基丁君注意到,如今,廖发达现任的基金仅剩华安大安全混合1只产品。值得一提的是,在廖发达卸任华安创新混合以及华安安进灵活配置混合操盘手之前,其所管理的上述3只产品也均在2018年12月3日新增了基金经理。仅59日之后,廖发达即离任其中2只产品的基金经理。北京一位公募内部人士猜测,根据上述情况,或许未来廖发达还将从最后一只产品离任。

对于廖发达离任的具体原因及相关情况,基丁君采访华安基金,相关负责人表示,该基金经理的离任主要是根据公司的中期绩效考核做出的调整,若未来出现进一步变更则会有对应的公告公布,目前的信息则不太了解。

前文回顾

交易佣金远超同业 华安创新引争议

基金产品的交易佣金关系到投资者的切身收益,近日华安基金旗下华安创新证券投资基金(以下简称“华安创新”)因其半年报中披露的上半年交易佣金高达2506.91万元,远超行业平均107.63万元的交易佣金额度而备受市场争议,并且基丁君统计发现,华安创新的高交易佣金与其高换手率不无关系,从该基金近4个报告期前十大重仓股数据来看,几乎每个报告期都对重仓股进行了较大幅度的调整。

交易佣金远超同业平均引争议

11月13日,有市场消息表示,规模为18.69亿元的基金华安创新上半年交易佣金额度高达2506.91万元,在公布中报数据的所有公募基金中,该基金佣金额度位居第2位,占到其规模的1.3%。与规模超300亿元的兴全合宜对比来看,兴全合宜的交易佣金与规模占比则仅为0.076%。Wind数据显示,兴全合宜A上半年的交易佣金为2345.05万元。

基丁君注意到,华安创新近三年来的交易佣金一直居高不下。Wind数据显示,华安创新2016年和2017年的交易佣金分别为6132.04万元和5943.65万元,也就是说,自2016年至今每半年华安创新在交易佣金方面的支出平均达到2916.52万元。

不过,高交易佣金的支出并没有换来规模的增长和良好的收益。天天基金网数据显示,华安创新近三年来的规模在不断缩水,从2016年初的31.42亿元到2017年初的23.97亿元再到今年初的22.53亿元,截至三季度末,华安创新的规模为17.6亿元,较2016年初降幅达到了43.98%。而从业绩上来看,截至11月14日,华安创新近三年的净值增长率为-29.35%,在同类排名中属于靠后的位置。

“高额的交易佣金支出,意味着基金经理的投资交易需要支付较高的成本,但这些钱却是出自投资人的口袋,然而基金经理非但没有给投资者赚钱还长期收益亏损,不免让基民感到肉疼。”沪上一位基金经理对基丁君坦言。

就华安创新交易佣金居高不下的原因,基丁君采访华安基金,其相关负责人表示,目前公司正在就此事进行调查,应该会在近日给出反馈。在一位业内人士看来,交易佣金高,说明基金的换手率比较高。

频繁更换重仓股或成主因

正如上述业内人士所讲,基丁君统计发现,近一年来,华安创新的前十大重仓股每个季度都会进行一次较大规模的洗牌,如对比去年年报和今年一季报,华安创新的前十大重仓中有9只出现了更改,同样,二季度和三季度也分别有7只重仓股出现变更。

而就整个公募基金市场的交易佣金情况来看,东方财富Choice数据显示,截至今年中报,各家券商的佣金率在万分之5.38-9.46之间,平均佣金率为万分之8.55。据华安创新的中报数据显示,2018年上半年的佣金为2506.91万元,累计成交金额为270.51亿元,平均佣金率为万分之9.24。

南方一家大型基金公司市场部人士也向基丁君坦言,如果按照券商的平均佣金率万分之8.55来计算,则华安创新的交易佣金仍然较高,因此,该只产品的高佣金的确可能与频繁换手有较大关联。他表示,每位基金经理都有其投资风格,部分倾向追逐强势股的基金经理可能会出现高换手的现象,不过就混合型基金来说,每个季度都大面积更换重仓股的现象的确不太常见。

公开数据显示,华安创新当前的基金经理为廖发达。据悉,廖发达曾任上海证大投资管理有限公司副经理,金鹰基金管理有限公司研究员,中国人寿资产管理有限公司研究员,太平洋资产管理有限公司投资经理。2015年6月加入华安基金管理有限公司,任基金经理助理。2015年8月起担任华安创新证券投资基金的基金经理,截至11月14日,廖发达在该只产品的任职回报为-25.84%,对比同类平均-6.04%,表现不佳。

基金高佣金支出的背后

除华安创新外,基丁君注意到,多只规模低于50亿元的基金产品的交易佣金超过1000万元。如诺安基金旗下诺安先锋混合型证券投资基金今年上半年末的规模为31.64亿元,但其交易佣金为2639.87万元,在同期公募基金市场中的交易佣金最高。此外,截至二季度末,国投瑞银核心企业和农银汇理主题轮动的规模为10.28亿元和6.7亿元,而上半年的交易佣金则分别为1010.95万元和1238.7万元。

对于为何基金要支付给券商交易佣金,有业内人士表示,主要缘于基金公司不具备交易所会员资格,必须要通过证券商的交易席位才能进行交易。而由于开放式基金规模大,仅通过一个券商的交易席位可能会影响成交速度,因此会通过多个交易席位同时交易,即可能会同时对接多家券商机构,这就需要基金公司委托多个券商同时进行基金买卖交易,交易成交后,按实际成交金额数的一定比例向券商交纳费用。

据了解,公募基金支付的交易佣金也历来是各大券商研究所收入的主要来源之一,一般来说,券商通过向基金等机构提供个股行业宏观等方面的研究支持服务,可以获得后者的分仓佣金。北京一家基金公司内部人士透露,事实上,基金公司与券商机构是合作模式,属于利益共同体,券商机构提供市场研究和股票推荐,包括ETF产品大额资金的股票换购等,而基金公司则会通过交易量的一定比例来向券商提供交易佣金,具体的比例则会在事先进行协议,通常影响力越大、推广能力越强的券商佣金率会更高,同样,产品规模越大、流动性越强的基金公司也可能获取更优惠的比例。

另外,券商作为公募基金销售机构之一,也有市场人士质疑部分基金产品给券商支付较高的佣金背后,实际上是鼓励券商积极销售和推广产品。一位基金资深分析人士则强调,其实,部分量化基金由于高频策略也会出现较高的交易佣金,但是总的来说,基金产品还是要用业绩说话,只有良好的收益才能博得投资者的青睐。