中银国际IPO前遭股东抛售?更糟糕的是审核期股权变动

摘要 来源:中国基金报 莫飞精心筹备IPO,中途却遭遇大股东拍卖股权,这恐怕连券商自己也没想到,上市之路会如此徒增变数。近日,阿里司法拍卖平台上挂出拍卖信息,中银国际证券第六大股东凯瑞富海实业投资有限公司(简称“凯瑞富海”)准备公开拍卖中银国际证券4.99%的股权,起拍价格接近10亿元。从目前排

来源:中国基金报 莫飞

精心筹备IPO,中途却遭遇大股东拍卖股权,这恐怕连券商自己也没想到,上市之路会如此徒增变数。

近日,阿里司法拍卖平台上挂出拍卖信息,中银国际证券第六大股东凯瑞富海实业投资有限公司(简称“凯瑞富海”)准备公开拍卖中银国际证券4.99%的股权,起拍价格接近10亿元。

从目前排名看,中银国际证券无论是在资本实力还是业务竞争能力方面,均属于行业中上游水平。2018年年底,中银国际证券正式递交IPO申报材料。如果顺利上市,持股股东获得的股权增值将丰厚无比。

不过,持股方凯瑞富海却等不及中银国际证券上市进程的推进,不惜折价15%紧急抛售股权。

这到底是什么情况?

10亿拍卖分三笔交易

拟上市券商股权遭抛售

近日,在阿里拍卖平台上挂出的三份股权拍卖的消息,引出了中银国际证券重要股东股权发生变动的情况。

据司法拍卖信息显示,凯瑞富海准备将其持有中银国际证券4.99%股权分割成1.99%、1.5%和1.5%进行拍卖,对应的起拍价格是3.94亿元、2.97亿元和2.97亿元,合计9.88亿元,拍卖日期是2019年6月24日10时至2019年6月25日10时。

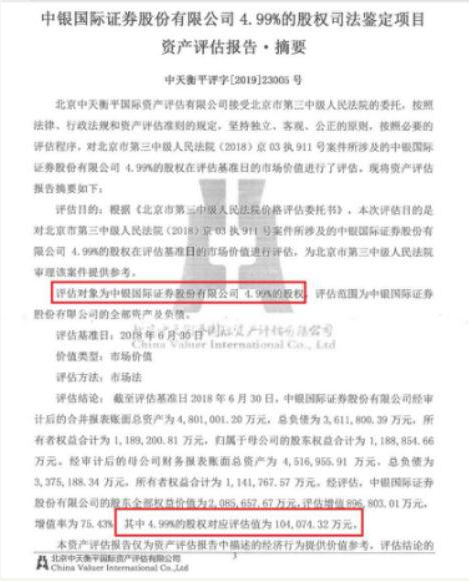

而据评估及股披露的资产评估报告显示,中银国际证券整体估值是208.56亿元,凯瑞富海将其持有的4.99%股权拍卖,平价卖出对应的估值则是10.4亿元。

公开资料显示,凯瑞富海持有的中银国际证券4.99%股权,是其在2015年5月22日和联想科技投资签署的股权转让协议后获得的,当时转让价格为11.92亿元。以目前的拍卖价格来看,凯瑞富海几乎以折价15%的水平紧急抛售中银国际证券的股权。

不过,从拍卖信息来看,由于涉及多起司法诉讼,凯瑞富海持有的中银国际证券股权按照司法程序被冻结,拍卖股权也成了凯瑞富海不得不做出的选择。

值得注意的是,凯瑞富海并没有将4.99%股权集中卖出,而是将其拆分出三份。分析人士认为,一方面持股方凯瑞富海急需通过股权拍卖获取资金偿还债务,另一方面也是希望更多买家进场顺利实现交易。若有买家全部拍下中银国际证券此次被拍卖的股权,其资金实力也不容小觑。

审核期股权变动

上市进程徒增变数

去年12月,中银国际正式向证监会递交了IPO招股说明书。据悉,中银国际证券本次发行股票数量不超过 8.33 亿股,占本次发行后公司总股本的比例不超过 25%,保荐人为国泰君安和平安证券。

根据证券业协会统计数据显示,2017 年中银国际证券净利润行业排名第24,净资本收益率行业排名第18,位于行业前列。此前,中银国际证券也被证监会评级为A 类 A 级的证券公司,其在资产管理、保荐承销等业务方面占据优势,属于行业中游水平的优质券商。

公开资料显示,中银国际证券于2002年1月由中银国际控股、中石油、国开投、通用技术、红塔集团、上海国资共六家企业共同出资设立。从持股结构看,目前,该公司的前三大股东为:中银国际控股持股37.14%为第一大股东,中石油、金融发展基金分别持股15.92%、10.53%。而凯瑞富海以其持有的1.24亿股,持股比例4.99%,成为中银国际证券的第六大股东。

实际上,早在中银国际证券递交IPO申报稿之前,凯瑞富海持有的股权已经存在了被司法拍卖的风险。2015 年 9 月 28日,凯瑞富海将持有的中银国际证券4.99%的股权对应的股权收益权转让给交银国际信托有限公司,转让价款为 7亿元。2018 年 10 月 11 日,福建省高级人民法院出于司法保全的需要,将凯瑞富海持有的4.99%股权处于冻结状态,冻结期限为三年。

更为关键的是,此次第六大股东股凯瑞富海持有的股权被司法拍卖,也可能成为中银国际证券因股权发生重大变动而影响上市审批流程的不确定因素。

据投行人士分析,IPO在审期间,部分股东可能因经济或其他原因,被要求以股份抵偿债务,或者其股份因对外提供担保而被强制执行出售股份等,都将导致股份因执行法院判决或仲裁裁决而引入新股东。

此前在保代培训会议上也指出,拟上市企业原则上在审核过程中股权不得发生变动,若引入新股东(增资或老股东转让),原则上需要撤回申请文件,办理工商登记和内部决策程序后重新申报。这也意味着,递交材料不久的中银国际证券可能因此次股权转让面临重新申报的情况。

不过去年11月,证监会发布的IPO审核51条指引中则提出,如果新引入股东符合承诺其所持股份上市后36个月之内不转让、不上市交易的条件,且股权变动未造成实际控制人变更,未对发行人股权结构的稳定性和持续盈利能力造成不利影响,可以不重复申报,但仍需做一定的信息披露,并要求保荐人和发行人律师补充对股权转让事项可能造成的不利影响进行核查并发表意见。

因此,中银国际证券是否需要重新申报、递交IPO材料,仍存一定变数。但可以肯定的是,其上市计划无疑已经被凯瑞富海此次的股权拍卖拖慢了进度。

前川股首富爆雷

中银国际无辜被坑

回头来看,这家因司法纠纷而拍卖优质券商股权的企业凯瑞富海到底是何方神圣?

据天眼查信息显示,凯瑞富海实业投资有限公司是一家2015年内注册在上海自贸区内的企业,实控人及法人代表是肖文革,持股比例为99.99%。而肖文革本人则是上市公司*st印纪(原证券名称:印纪传媒)的控股股东及实际控制人。

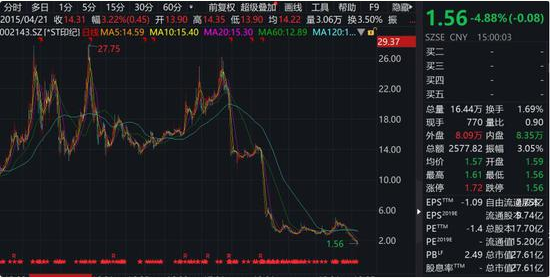

公开资料显示,2014年*st印纪借壳高金食品成功上市,并将主营业务定位影视传媒领域。此后三年,影视股风光无限,板块内相关公司股价多呈现数倍翻涨的惊人态势。*st印纪也踩着这一波风口,成功获得最高490多亿的市值,实控人肖文革也凭借上市公司的身价一跃成为“川股首富”。

不过,肖文革在公司上市后减持套现意愿也十分强烈。从2018年2月开始,肖文革先后将*st印纪1.07亿股、0.88亿股分别转让给安信信托和自然人于晓非,总计套现近23亿元。

随后*st印纪开始出现经营问题,业绩暴雷频出,公司自身也因大额债务违约、诉讼纠纷遭遇银行账户被冻结等状况,被触发了特别风险警示。据财报显示,2018年公司*st印纪实现营业收入3.62亿元,同比减少83.44%;净利亏损17.86亿元,较上年同期下滑332.37%。

从2017年开始,*st印纪股价开始出现下跌走势,2018年7月公司股票复牌后,还出现了连续7个跌停板走势。截止5月24日,*st印纪收盘价为1.56元,和此前高峰价格27.75元相比,几乎蒸发了400多亿元。安信信托也因接盘*st印纪股权而不得不计提巨额的资产减值。

今年4月30日起,*st印纪股票交易被实施退市风险警示。5月15日,*st印纪再次发布公告,公司控股股东肖文革所持有公司的股份被法院新增轮候冻结,截至当日披露,肖文革持有公司股份数量7.79亿股,占公司总股本的44.04%,100%被法院冻结。

多券商股权遭转让

清仓式减持频现

值得注意的是,今年以来,已有多家券商股权出现被重要股东转卖的情况,其中不乏清仓式减持的情况出现。5月21日,上海联合产权交易所挂出公告显示,华金证券第八大股东航天科工资管计划将其持有的2000万股证券公司股权转让,转让底价3900万元。从持股比例看,航天科工资管计划的减持属于清仓式减持。

此前,在阿里司法拍卖平台上,东海证券第五大股东银川聚信也挂出拍卖信息,准备将其持有的8300万股证券公司股权进行转让,起拍价约为6.73亿元。根据持股比例,此次减持也属于清仓式减持。而评估机构对上述股权的评估,其股权价值为9.62亿元,转让价格折价率高达30%。

今年以来,券商股行情总体表现抢眼,但券商股权却频频遭遇清仓式减持。统计显示,今年包括中原证券、华金证券、东海证券、兴业证券和财通证券等6家券商遭到重要股东的减持。

从减持原因看,一方面由于股东自身陷入司法纠纷,券商股权被司法冻结后转入拍卖流程,比如东海证券、中银国际证券,另一方面也是由于股东自身对产业布局的考虑,或股东资金安排需要,而采取的减持动作。

不过,从被减持的券商业绩表现看,也有部分券商股权被减持可能是由于公司本身业绩表现不佳,持股收益不明显所致。比如华西证券被第四大股东都江堰蜀电投资减持5%左右股权,其业绩连续三年处于下滑态势。而东海证券2018年业绩也难有起色,净利润同比下降近81%,现金流出33亿元。