券商鼠年第一股:中银证券定价5.4元/股 拟募资超15亿

摘要 来源:中国证券报券商鼠年第一股中银证券今日披露发行定价。中银证券计划以5.47元/股的价格募资15.21亿元,募集资金将全部用于增加公司资本金及补充公司营运资金,扩展相关业务。中银证券即将成为A股第37家上市券商。近年来中银证券核心经营指标稳步提升,市场份额持续提高。面对券商传统业务下滑局面,中银证

来源:中国证券报

券商鼠年第一股中银证券今日披露发行定价。

中银证券计划以5.47元/股的价格募资15.21亿元,募集资金将全部用于增加公司资本金及补充公司营运资金,扩展相关业务。

中银证券即将成为A股第37家上市券商。

近年来中银证券核心经营指标稳步提升,市场份额持续提高。面对券商传统业务下滑局面,中银证券一方面积极发力券商资管等业务,一方面加大了传统业务转型升级,积极发展互联网证券并推进数字化进程。

定价5.47元/股

拟募资15.21亿元

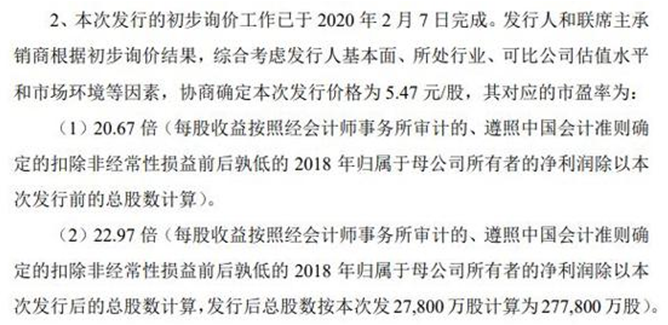

2月12日,中银证券披露包括发行价格公告在内的系列公告,确定本次发行价格为 5.47元/股。以不同口径计算,此次发行对应市盈率为20.67倍或22.97倍。

图片来源:中银证券公告

从发行数量看,本次中银证券上市计划发行2.78亿股,以此计算,此次中银证券计划募集资金合计15.21亿元。本次发行全部为新股,不进行老股转让。回拨机制启动前,网下、网上发行比例为7:3,即网下初始发行数量为1.95亿股,网上初始发行数量为8340万股。

2月13日打新

本次发行的保荐机构(联席主承销商)为国泰君安,联席主承销商为平安证券。发行人股票简称为“中银证券”,股票代码为“601696”,该代码用于本次发行网下申购。本次发行网上申购简称“中银申购”,网上申购代码为“780696”。

中银证券从首次披露招股说明书,到确定发行价格,前后用时不足14个月:2018年12月14日,证监会官网披露了中银证券首次公开发行股票招股说明书;2019年5月10日,中银证券收到首次公开发行股票申请文件反馈意见;2020年1月23日,证监会核准了中银证券首发申请;2020年1月31日,中银证券公布招股意向书及发行时间表。

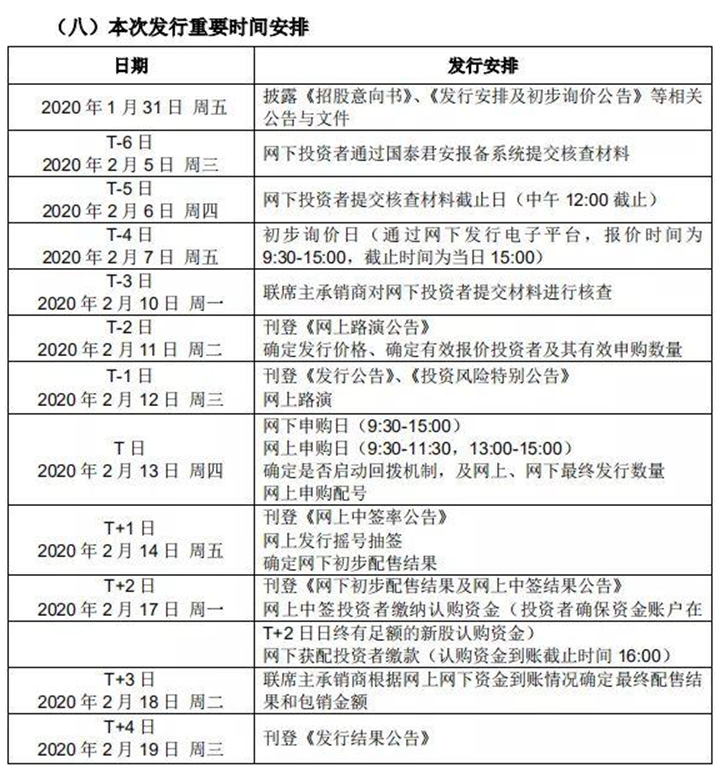

根据后续发行安排,2月12日中银证券将进行网上路演,2月13日正式启动网上网下申购并确定最终发行数量,2月17日刊登网下初步配售结果及网上中签结果,2月19日刊登发行结果公告。

申购日当日,网上、网下投资者均不需要进行缴款。网下投资者应根据2020年2月17日(T+2日)公布的获配应缴款情况,于该日16:00前为其获配的配售对象全额缴纳新股认购资金。网上投资者应根据 2020年2月17日(T+2日)公布的中签结果,确保其资金账户在该日日终有足额的新股认购资金。

图片来源:中银证券公告

根据公司此前决议,中银证券本次发行上市所募集的资金在扣除发行费用后,将全部用于增加公司资本金及补充公司营运资金,扩展相关业务。

市场份额持续提升

据招股书披露,从核心经营指标来看,2016年至2018年,中银证券营业收入市场份额分别为0.71%、0.76%、0.79%,对应市场排名分别为第35、第30、第28名;净利润市场份额分别为0.75%、0.92%和1.21%,对应市场排名分别为第35、第24、第20名。

2019年1-9月,中银证券营业收入同比增长0.83%,净利润同比增长15.97%。截至2019年9月30日,公司总资产合计483.51亿元,其中股东权益合计127.12亿元。2016年以来直至2019年6月底,中银证券分类结果持续维持在A类A级。

从公司披露竞争优势看,在投行业务方面,中银证券客户类型以国有大型企业为主,近年来积极开拓创新型的民营企业客户,目前在交通基建、金融、文化传媒等领域拥有较为丰富的服务经验,行业优势及区域优势较明显;在证券经纪业务方面,公司加大总部与分支机构联动营销力度,大力拓展证券经纪业务基础客户群体,对中高端客户通过提供差异化服务赚取差异化佣金,从而降低行业平均佣金率下降对公司运营的不利影响。

从资本实力和盈利排名看,2016年,中银证券净资产排名为第44名,2018年则上升至第38名,净利润从2016年的35名提高至2018年的20名。同时,中银证券净资产收益率连年跑赢市场,2018年高于行业2.42个百分点,跑赢幅度达到68%,行业排名第11名。

除却具备较强的盈利能力,成本管理能力也是公司重要竞争优势。根据证券业协会统计数据,中银证券成本管理能力得分从2016年的1.628大幅提升至2018年的1.285,行业排名从第18位升至第8位。中银证券表示,公司严抓成本控制,通过核定费用预算限额、加强预算过程监督、建立费用预警及冻结机制、严格大额采购评审等措施强化成本管理。

业务创新赋能强劲增长

中银证券招股意向书显示,目前证券经纪业务、资产管理业务、投资银行业务为公司的主要业务,但在2016年、2017年、2018年及2019年上半年三项业务收入合计占营业收入比重却持续下降,分别为94.30%、87.16%、86.86%和80.32%,这与中银证券推动业务转型升级密切相关。

作为券商行业的传统盈利板块,经纪业务的全市场日均交易额呈逐年下降趋势,为此各大券商纷纷以资管为重要发力点。

就中银证券而言,公司加大资产管理业务创新力度,资产管理产品种类日益丰富,同时加大资产管理业务主动管理转型力度,其整体规模稳定在行业领军梯队。

数据显示,2016年至2018年,中银证券客户资产管理规模行业排名分别为第9、第6、第7名,收入行业排名分别为第22、第17、第11名,上升态势十分明显。2016年至2018年,中银证券主动管理产品数量占比分别为43.44%、65.53%、83.63%,主动管理规模占比分别为11.55%、17.03%、21.94%,两项数据指标逐年上升。

在传统证券经纪业务方面,近年来中银证券不断优化调整证券经纪业务条线架构设置,在提升证券经纪业务市场占有率的同时,推动营业部从通道业务向财富管理和综合营销渠道转型,近年来,营业部非传统通道业务收入占比持续上升,融资融券、股票质押式回购等业务已经成为营业部重要的收入来源,收入结构更趋于合理。

此外,中银证券还积极发展互联网证券并推进数字化进程,加快互联网证券项目的建设与推广,同时加快推进传统经纪业务向财富管理转型,服务能力进一步提升;在线上营销方面,公司积极推进互联网渠道的建设,并积极促成互联网渠道合作,以实现客户引流。