咏福投资涉嫌集资诈骗被立案 票据私募基金大事件

摘要 4月17日,上海公安局闵行分局对外通报了咏福投资涉嫌“集资诈骗”的案情。2019年,华领资管旗下“华领泽银稳健系列票据分级私募基金”和“华领定制系列银行承兑汇票分级私募基金”延期,票据类基金并没有想象中安全。

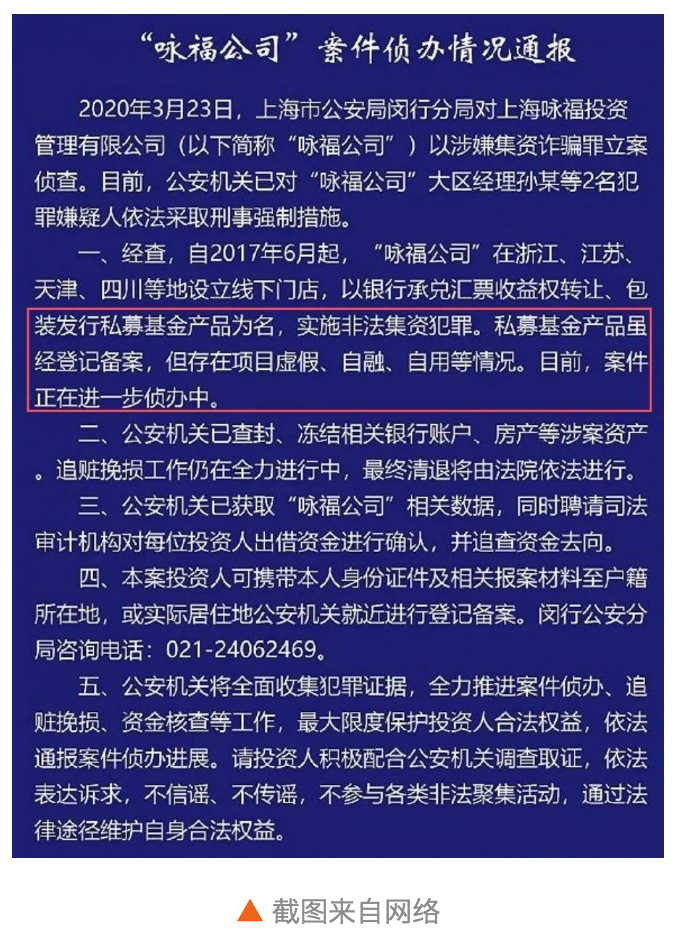

4月17日,上海公安局闵行分局对外通报了咏福投资涉嫌“集资诈骗”的案情。

通报显示,2020年3月23日,上海市公安局闵行分局对上海咏福投资管理有限公司(以下简称“咏福公司”)以涉嫌集资诈骗罪立案侦查。目前,公安机关已对“咏福公司”大区经理孙某等2名犯罪嫌疑人依法采取刑事强制措施。

根据通报内容,永福投资自2017年6月起,在浙江、江苏、天津、四川等地设立线下门店,以银行承兑汇票收益权转让、包装发行私募基金产品为名,实施非法集资犯罪。私募基金产品虽登记备案,但存在项目虚假、自融、自用等情况。目前,案件正在进一步侦办中。 上海咏福投资管理有限公司成立于2012年1月,注册资本2500万元人民币,共发行过26只私募产品,管理规模达13.38亿元。 曾经有一篇软文这样形容咏福投资:最早涉及票据市场的金融公司;最早拥有打通交易闭环的电票交易系统-汇票栈;最大的票据交易平台-汇票栈;上海咏福投资是一家由上市公司股东发起的投资管理公司。 这家所谓的“上市公司”指的就是钢钢网,而这家钢钢网之前是新三板的挂牌企业,现在已从新三板摘牌。 有意思的是咏福投资与钢钢网实控人都是周之锋。 钢钢网在新三板搞了四次定向增发,成功两次,募得资金7077万元。干完定增后公司净资产变成了7672万元,也就是说,原先净资产也就几百万。 而在2015年,钢钢网还发布公告,拟以每股4.91元认购首钢股份非公开发行的股份,拟认购金额不低于20亿元且不超过30亿元人民币,出资方式为货币出资,资金来源为自筹资金。 虽然这事最终因首钢股份撤回定增材料未果,但是难免令人遐想:一个原本自身净资产数百万的平台,自筹资金从哪里来?一直到2017年10月从新三板摘牌,也没等到钢钢网2016年的财报来回答这个问题。 现在蓝底白字的通报一出,我们大概能看到一个熟悉的模式:资本运作平台,自己搞私募筹集资金,自己搭平台交易。满满的套路,但是看似合规安全的包装,天花乱坠的话术,引无数百万竞折腰。 曾经轰动一时的 35亿票据私募基金违约 2019年,华领资管旗下“华领泽银稳健系列票据分级私募基金”和“华领定制系列银行承兑汇票分级私募基金”,于2019年1月突然公告延期,停止向投资期限届满的投资人兑付本金和收益。 该系列产品于2016年非公开募集,通过华领公司直销,开放式运作,总规模为35亿人民币。整个2016年,华领资管共发行了30只私募基金产品。 其中,暴雷的“华领泽银稳健系列票据分级私募基金”有21只。部分“华领泽银稳健系列票据分级私募基金”。华领定制系列银行承兑汇票分级私募基金”有10只。 至于为何会出现无法兑付的情况,华领资管称由于经济环境恶化,票据流通周转效率下降,导致票据收益严重下降,“交易对手”违约,资金无法回笼,导致产品亏损无法兑付。 票据类私募基金的风险 锤子哥在这里首先要和大家普及的是,票据类基金并没有想象中安全。 为什么这么说呢?首先,大多数票据类私募基金持有的是票据资产收益权。而收益权并非严格的法律权利,在底层资产出现问题的时候,其兑付往往依赖于回购来保证第三方权利。票据类私募基金实质类似于信用贷款。 票据均具有兑付期限。作为私募基金底层资产的票据池,很有可能在基金产品到期之前票据实际持有人已经获得兑付。也就是说,在私募基金到期前,基金财产中有价值的票据可能已经没剩下多少了。这也为基金逾期后的追偿带来极大困难。另外,有些票据类私募基金被设计成开放式、结构化产品,随着产品的延续,风险会不断累积。 关于收益权的兑付主要考虑的是回购方的回购能力。一种情况是,基金管理人为了募集便利,会夸大票据资产的安全性,包括片面宣传质押、回购等增信措施。 但是,在未实际取得票据所有权的情况下,质押、回购等增信在保障投资收益上几乎是等效的,都是依赖于票据回购方的偿付能力。而这些票据回购方,通常是一供应链中间企业,极容易受经济环境的影响;除了银票,商票以及票据资产收益权的抗风险能力都十分脆弱。 所以说,任何一种投资都是存在风险的,在投资票据类私募基金时,除了要认清银票和商票的区别外,还要小心区分票据和票据收益权的区别。不然一不小心损失的可是自己的“钱包”。