基金圈大消息!这三家外资银行冲击公募托管资格来了 影响有多大?

摘要 2020年可谓基金行业对外开放大年,从公募基金管理人到基金托管,各项业务申请都可看到外资机构的身影。继2018年10月,渣打银行作为首家外资银行拿下公募基金托管牌照之后,时隔1年多时间,德意志、汇丰、花旗等外资银行也相继递交公募基金托管资格申请。业内人士表示,目前国内基金托管市场仍延续“谁销售谁托管

2020年可谓基金行业对外开放大年,从公募基金管理人到基金托管,各项业务申请都可看到外资机构的身影。

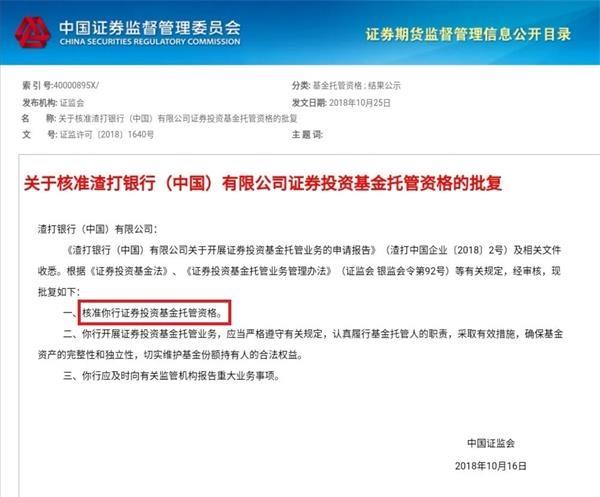

继2018年10月,渣打银行作为首家外资银行拿下公募基金托管牌照之后,时隔1年多时间,德意志、汇丰、花旗等外资银行也相继递交公募基金托管资格申请。

业内人士表示,目前国内基金托管市场仍延续“谁销售谁托管”的思路,在此情况下,外资银行的基金代销能力无法与中资机构相提并论。不过,未来随着互联网平台兴起,银行在基金销售上的优势逐渐弱化,加上证券市场发展,托管机构能够提供更多的增值服务,公募基金托管从比拼“基金销售”回归至比拼“综合服务能力”,或是未来大势所趋。

多家外资行申请公募基金托管资格

又有外资银行即将试水公募基金托管业务。

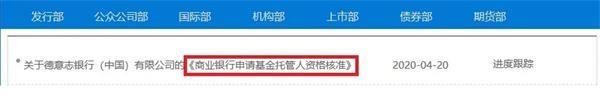

证监会网站显示,4月20日,德意志银行(中国)有限公司递交了《商业银行申请基金托管人资格核准》的申请。

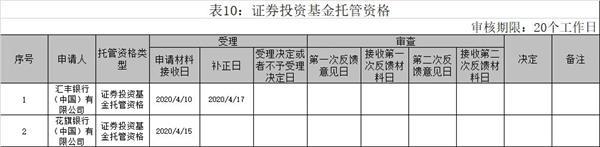

再早之前,汇丰银行(中国)有限公司于4月10日申请证券投资基金托管资格, 4月17日接到补正通知;随后,花旗银行(中国)有限公司也在4月15日递交了相关托管资格申请。

汇丰相关负责人表示,汇丰中国已经正式向证监会递交基金托管人资格申请,申请开展本地市场证券投资基金托管业务。证券投资基金托管业务是汇丰在中国内地业务发展规划的重要组成部分。我们已在组织架构、人员配备、信息系统、业务制度建设等各方面积极筹备,期待取得本地市场证券投资基金托管人资格并开展相关业务,更好地服务海内外资产管理机构并推动中国与海外市场的连接。

据介绍,在托管服务方面,汇丰目前通过银行间市场直投模式服务的境外机构投资者总数在所有结算代理银行中占据首位。汇丰还是领先的QFII和RQFII托管银行,在RQFII试点覆盖的全球20个市场中,已协助其中15个市场的客户获得了首个或首批RQFII资格,是服务覆盖市场范围最广的托管行。

早在2018年10月,渣打银行已经获批成为首家具有公募基金托管资格的外资银行机构,不过截止目前,渣打银行在公募基金托管上仍未有动静,也有业内人士透露,渣打银行已经托管部分基金专户产品。

去年年中起,公募基金托管领域传出对外开放的“信号”。

2019年6月14日,证监会有关负责人就进一步扩大资本市场对外开放答记者问中提到,将适当考虑外资银行母行的资产规模和业务经验,放宽外资银行在华从事证券投资基金托管业务的准入限制。证监会表示,目前,外资银行申请证券投资基金托管资格,需同时具备结算参与人资格,但多数外资银行因净资产未达相关要求,难以符合结算参与人资格条件。考虑到部分外资银行母行资质优良、托管经验丰富,为更好满足市场多样化的托管需求,证监会将合理调整外资银行从事证券投资基金托管业务相关安排。对于优质外资银行,允许其单独申请证券投资基金托管资格,结算职责由具备资质的机构承担。

部分业务领域或具备相对优势

从目前公募基金托管格局上看,仍是几家中资商业银行占据市场较大份额。

据银河证券基金研究中心统计,截止去年年末,工商银行托管非货币基金总资产超过1万亿、建设银行、中国银行、招商银行等6家商业银行托管非货币基金资产也均超过5000亿,托管规模排名前十的托管机构在全市场份额中占比超过80%。

境内基金托管市场已一片红海,对于即将进场的外资行“新军”,多位业内人士坦言,目前国内基金托管服务较为同质化,基金公司为旗下基金寻找托管行时更多看重其在基金方面的代销能力,而目前在基金代销上,外资银行仍无法与中资行相比。

不过,也有部分业内人士认为,外资银行在托管领域仍有自己的优势所在。

一位受访商业银行基金托管部人士回忆称,此前自己曾参观过几家境外托管银行,在他看来,境外托管银行无论是在业务能力还是组织架构上,中资托管机构与其相比还是有些许差距。

“在托管业务的比拼上,境外托管银行依靠自己的系统及服务,而国内基金托管更多还是延续”谁销售谁托管“的思路,托管更多取决于相关机构自身的基金代销能力。相比之下,境外托管银行在国内网点有限,基金销售能力不占优势,因此,目前布局基金托管资格更多或是作为长远布局,未来的业务重点可能会放在跨境业务上。”上述商业银行托管部人士称。

一位基金公司产品部人士分析,外资银行在国内做基金托管的相对优势表现在以下两方面:一方面QDII基金,这类基金同时需要有境内外两家托管机构,若是境内外都选择同一家托管行,在业务联动性上或许能提供更好的服务;另一方面是对于即将进场的外商独资公募基金管理公司,也许从全球业务合作及合规方面的考虑,他们会倾向选择外资行作为基金的托管银行。

在另一位基金公司产品部人士看来,或许绩优主动权益基金相对适合外资行托管,这类基金可以作为外资银行高净值客户资产配置的工具。

基金托管

未来仍需比拼综合服务能力

也有业内人士预计,目前互联网基金销售势头强劲,除了少数代销能力较强的商业银行还保持优势之外,部分商业银行的基金保有率都在下滑,未来基金托管需要依靠销售带动的局面或许会发生变化。

上述商业银行基金托管部人士指出,目前国内外托管业务无论是监管方式还是托管服务上都有诸多不同之处,例如国外托管机构普遍开展的证券借贷以及质押品管理等业务,国内发展仍比较受限,这也导致国内托管机构的综合服务能力相对较弱,以至于代销在基金托管中起到主导作用。

“但随着互联网平台兴起,银行在基金销售上的优势逐渐弱化,加上证券市场发展,托管机构能够提供更多的增值服务,公募基金托管从比拼销售回归至比拼综合服务能力,或是未来大势所趋。”上述商业银行基金托管部人士称。

他还称,境外银行申请基金托管资格给国内托管机构带来不少启示,“大家未来应该更多地从提高服务质量、提升服务效率,拓展全球市场的角度出发,而不应该通过基金代销带动托管业务。”