广发证券百亿级定增宣告“流产” 背后发生了什么?

摘要 时隔三年,又见券商百亿级定增终止。这次是广发证券,因为定向增发6个月的核准有效期到期,广发证券未能在此期间内完成发行工作,中国证监会此前核准发行的批复到期自动失效。这也意味着,广发证券筹划了一年多的150亿元非公开发行融资项目宣告“流产”。百亿增发届满失效6月17日晚间,广发证券公告称,公司于201

时隔三年,又见券商百亿级定增终止。这次是广发证券,因为定向增发6个月的核准有效期到期,广发证券未能在此期间内完成发行工作,中国证监会此前核准发行的批复到期自动失效。这也意味着,广发证券筹划了一年多的150亿元非公开发行融资项目宣告“流产”。

百亿增发届满失效

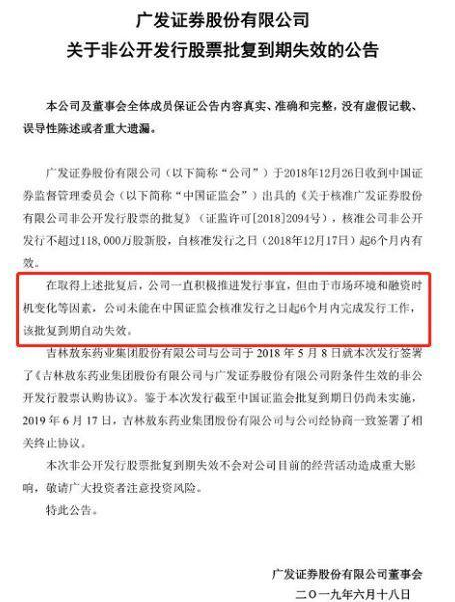

6月17日晚间,广发证券公告称,公司于2018年12月26日收到中国证监会出具的《关于核准广发证券股份有限公司非公开发行股票的批复》(证监许可[2018]2094号),核准公司非公开发行不超过11.8亿股新股,自核准发行之日(2018年12月17日)起6个月内有效。也就是说,广发证券要在今年6月17日之前完成此次发行工作。

广发证券表示,公司在收到证监会批复后,一直积极推进发行事宜,但由于市场环境和融资时机变化等因素,公司未能在中国证监会核准发行之日起6个月内完成发行工作,该批复到期自动失效。

这也意味着,广发证券筹划了一年多的百亿级非公开发行融资项目宣告“流产”。

大股东曾愿出资33亿认购

先来回顾下事件的经过。2018年5月8日,广发证券发布非公开发行预案,计划向包括吉林敖东在内的不超过十名特定对象,发行不超过11.8亿股A股,所有发行对象均以现金方式认购本次非公开发行的股票。

广发证券预计本次募集资金上限为150亿元,募集资金将全部用于补充公司资本金和营运资金,具体投向包括增加对广发证券全资子公司的投入、用于融资融券和股票质押等资本中介业务、拓展固定收益等投资业务、加大对信息技术系统投入等。

2018年11月12日,证监会发行审核委员会审核通过广发证券此次非公开发行计划。2018年12月26日,广发证券正式收到证监会的批复文件。

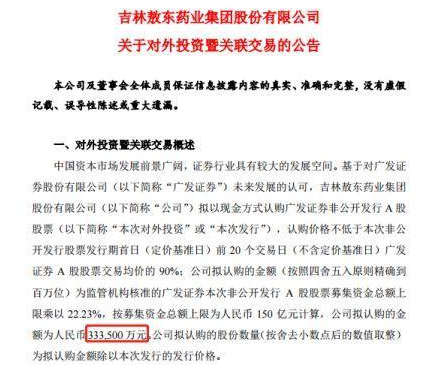

另一方面,广发证券的此次定增,还是获得了大股东的认购。去年5月,广发证券第一大股东吉林敖东就已经发布计划,拟以现金方式认购广发证券非公开发行A股股票,认购价格不低于本次非公开发行股票发行期首日前20个交易日广发证券A股股票交易均价的90%;拟认购的金额为广发证券本次非公开发行A股股票募集资金总额上限乘以22.23%,按募集资金总额上限为人民币150亿元计算,公司拟认购的金额为人民币33.35亿元。

今年4月10日,在吉林敖东的业绩说明会上,吉林敖东副董事长、总经理郭淑芹确认,公司将以自有资金和自筹资金形式参与认购广发证券非公开发行A股股票。

市场环境+融资时机变化?

市场环境和融资时机变化等因素,是广发证券给出的关于此次发行批复到期失效的原因。

事实上,广发证券发布定增预案发布之时,正逢股市疲弱,券商业务受到影响,业绩腰斩严重。A股的跌跌不休也让这份定增计划面临尴尬的境地。

从股价上看,去年5月8日预案发布之日,也就是去年5月8日,广发证券股价约为15.67元/股,截止到6月17日收盘,广发证券股价报收12.8/股,下跌幅度达18.32%。

从股价走势图上来看,今年3月以来,广发证券股价从到达18.68元/股的高点后一路处于震荡下滑态势,特别是在今年4月30日康美药业自爆300亿现金“消失”后,广发证券作为常年向康美药业提供融资服务的中介机构,也被质疑未履行好尽职调查义务,股价更是一月之内跌幅超过16%。而这份质疑仍在持续,就在十天前,广发证券还在辟谣称,公司不存在自有资金参与康美药业的股票质押融资情形。

股价的连续下跌,导致了一个尴尬的局面,就是早前确定的定增发行价远高于二级市场价。

不过,这样的现象在此前券商A股市场的定增中并不鲜见。比如2015年,申万宏源和东吴证券就曾为此两次下调定增价格,期以确保增发成功,不过,虽然两次调价,申万宏源当年的定增也最终中止。

券商年内青睐发债融资

对于券商来说,净资本实力是决定着实力、盈利水平和抗风险能力的一个关键因素。

今年以来,受市场行情影响,相比于定增等融资方式,发债成为券商主要的资金补充来源,也更加受到券商青睐。进入6月份,截至目前,券商的年内债券融资规模已超过4000亿元,其中,证券公司债发行数额最高。

据记者不完全统计,今年以来,30余家券商选择发行证券公司债(包括公开发行公司债券、非公开发行公司债券、证券公司短期公司债券),发行额度超过1500亿元。申万宏源、招商证券、广发证券、华泰证券、平安证券等券商今年以来发行公司债规模均超过百亿元。

根据《证券公司风险控制指标管理办法》,证券公司净资本由核心净资本和附属净资本构成。其中,留存收益和股权融资可以计入核心净资本,而债券融资中仅有次级债可以计入附属资本来补充净资本。根据《证券公司次级债管理规定》的相关规定,“长期次级债可按一定比例计入净资本,到期期限在3、2、1年以上的,原则上分别按100%、70%、50%的比例计入净资本。”

作为唯一能够补充净资本的债券品种,次级债尤其受到券商的喜爱。据万得统计,仅今年前5个月,券商发行次级债总额已超过1000亿元,相当于去年全年的7成。

6月6日,中信建投发布公告称,公司获准发行永续次级债券。而就在前一天,国金证券的70亿元次级债获上交所挂牌转让无异议函。6月4日,中信证券成功发行30亿元次级债;6月1日,华安证券完成10亿元次级债发行。不到十天的时间里,已有4家上市券商发布最新的次级债的发行情况。

有业内人士表示,和股权融资相比,债权融资更节省时间,发行成功率更高,风险却低的多。