净利逆势下滑 中原证券又现公告“万倍”笔误

摘要 A股上市券商出现了一纸“万倍”的“笔误”。4月23日,中原证券发布了一则更正公告,更正后的境外子公司2019年亏损额由此前披露的3.31万港元变为3.31亿港元。这一“笔误”背后,也让市场聚焦于中原证券自身的业绩。在券商2019年业绩纷纷报喜之时,中原证券受累子公司大幅亏损,在2019年净利润逆势同

A股上市券商出现了一纸“万倍”的“笔误”。4月23日,中原证券发布了一则更正公告,更正后的境外子公司2019年亏损额由此前披露的3.31万港元变为3.31亿港元。这一“笔误”背后,也让市场聚焦于中原证券自身的业绩。在券商2019年业绩纷纷报喜之时,中原证券受累子公司大幅亏损,在2019年净利润逆势同比下滑11.5%,同时,2019年该公司持续消化往年一些风险因素、计提减值准备也成为公司业绩下滑的拖累项。

境外子公司大幅亏损

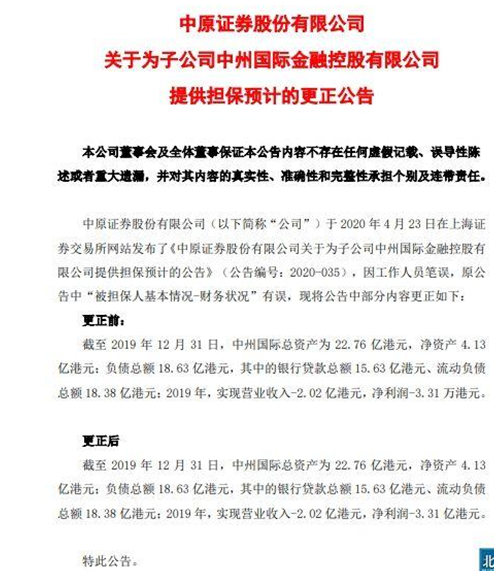

4月23日,中原证券发布《关于为子公司中州国际金融控股有限公司提供担保预计的更正公告》,其中,将中州国际金融控股有限公司(简称“中州国际”)的财务状况中的净利润从亏损3.31万港元,更正为亏损3.31亿港元。此前,4月22日,中原证券曾公告称,公司董事会会议同意公司为中州国际向银行借款或申请授信额度提供担保或反担保,金额不超过公司最近一期经审计净资产的10%,最高不超过10亿元。与此同时,中原证券介绍了被担保人中州国际的财务状况,但2019年亏损额较实际情况缩小了一万倍。中原证券将这一情况解释为“工作人员笔误”。

据了解,中原证券持有中州国际100%股权,目前中原证券主要依靠中州国际及其子公司开展境外业务。2019年,中州国际实现营业收入-2.02亿港元,净利润-3.31亿港元。

谈及中州国际业绩出现大幅波动的原因,中原证券指出,这由于经济调整和金融去杠杆导致债务违约的比例大幅提升,整个行业处于信用风险集中爆发的阶段,中州国际部分投资项目出现逾期,导致较大额计提减值准备。在2020年经营计划中,中原证券表示,中州国际将在妥善化解风险的基础上,以投行为导向,加强境内外业务联动,实现稳定发展。

关于本次“笔误”对于公司担保事项的影响,北京商报记者联系到中原证券,但截至发稿对方尚未作出回应。

沪上一位分析人士对北京商报记者指出,上市公司公告出现“笔误”的情形此前也有发生,如果一些公告中的“笔误”发生在敏感时点,且数字差距很大,可能会让投资者心生企业规避业绩不佳的质疑,但如果由于审核人员的粗心导致信息披露出现瑕疵,虽因一时疏忽也难免影响到上市公司的公信力。

自营、投行提振业绩

子公司亏损额“笔误”背后,也让市场聚焦于中原证券自身的业绩。

根据中原证券4月22日晚间公布的2019年年度报告,2019中原证券实现营业收入23.73亿元,同比增加43.82%;归属于母公司股东的净利润0.58亿元,同比下降11.5%。在2019年券商整体实现近85%盈利增幅的背景下,中原证券出现了11.5%的净利润下滑显得颇为惹眼。纵观行业整体数据,中国证券业协会公布的数据显示,2019年度,133家证券公司实现净利润1230.95亿元,同比增长84.77%。

中原证券主要业务包括经纪业务、投资银行业务、投资管理业务、自营交易业务和境外业务。

而境外业务的大幅亏损则成为中原证券业绩一大拖累项。年报显示,中原证券2019年境外业务营业收入出现负值,为-1.78亿元,同比下滑285.86%。

从其他主营业务经营情况来看,2019年该公司自营业务及投行业务表现突出,营业收入分别同比增长404.3%和145.92%。

年报显示,自营业务方面,2019年中原证券权益类投资扭亏为盈,实现收益4776.49万元。固定收益投资实现收益5.32亿元,较上年增长55.20%。投行业务方面,报告期内,中原证券完成IPO联席主承销项目1单,上市公司再融资项目3单,沪深两市股权主承销金额全年累计21.13亿元,较上年增长523.30%;债权类主承销金额全年累计人民币112.53亿元,较上年增长97.42%。

股票质押频“失血”

除了境外业务出现亏损,计提各项减值准备也正在蚕食中原证券的利润。年报显示,中原证券2019年报告期内新增资产减值准备3.59亿元。这一数字已超出公司当年净利润的6倍。梳理中原证券2019年发布的多条关于计提减值准备的公告可以发现,公司计提项目主要包括股票质押业务、债权投资、贷款及委托贷款等。其中涉及股票质押业务的计提减值达到1.77亿元。

而相关风险仍在持续出清,2020年第一季度中原证券对买入返售金融资产中的五笔股票质押式回购交易业务计提减值准备共计人民币6650.15万元,减少2020年第一季度利润总额6650.15万元。涉及的股票包括“新光圆成”、“神雾节能”、“银禧科技”、“长城影视”、“科迪乳业”。

中原证券对上述5笔股票质押式回购业务分别累计计提信用减值准备达到1.41亿元、1.74亿元、5308.54万元、6896万元、2731.93万元。

有分析人士表示,如果剔除减值因素,中原证券当年经营利润及增幅实际很可观,消化往年一些风险因素后也将为公司轻装前进、加快发展奠定基础。

对于后续是否仍会出现大幅计提减值以及如何防范化解股票质押回购业务风险等事项,中原证券尚未对北京商报记者的采访作出回应。

事实上,曾因利润可观成为券商“心头好”的股票质押业务,在2019年将基调转向了缓释存量风险、增量业务审慎经营。在风险出清期间,多家券商持续对股票质押式回购业务进行大额计提减值。

北方一家券商内部人士坦言,股票质押回购最大的风险是标的股票市值大幅缩水,导致其质押市值无法覆盖质押融资额,使得从事股票质押的券商处于风险之中。

业内人士指出,相较于2019年,预计今年股票质押回购业务增量风险可控。国金证券首席策略分析师李立峰表示,2019年以来,多家证券公司主动调整股票质押回购业务定位,审慎开展增量业务,降低业务规模并调整业务结构。在“降规模、调结构”的背景下,券商股票质押业务将“缩量提质”,业务风险相对可控。从上市券商披露年报数据来看,2018年下半年是信用减值的高峰期,2019年上半年减值规模开始出现边际下降,预计2020年券商信用减值风险将进一步下降。

北京商报记者 孟凡霞 马嫡