上市公司借钱买理财 算什么?

摘要 最近央行公布的一份中国城镇居民家庭资产报告,报告显示2019年城镇居民家庭户均总资产为317.9万,很多人看看这个数字,再看自己账户余额就觉得特扎心了,别急!还有更扎心的,北京居民家庭户均总资产892万,892万,四舍五入一下就是1000万了,很多人这辈子的奋斗目标也就是成为一个“千万富翁”吧?只是

最近央行公布的一份中国城镇居民家庭资产报告,报告显示2019年城镇居民家庭户均总资产为317.9万,很多人看看这个数字,再看自己账户余额就觉得特扎心了,别急!还有更扎心的,北京居民家庭户均总资产892万,892万,四舍五入一下就是1000万了,很多人这辈子的奋斗目标也就是成为一个“千万富翁”吧?只是人家北京人民的平均值。

其实仔细想想也觉得没啥奇怪的,在北京随便一套房就是500万上下,赶上拆迁福利的土著就不说了,很多在京买房早的80后,现在也都是身价千万。

比起317万的均值,我觉得163万的中位数,更能代表中国大部分家庭的资产状况。

2019年中国人均年收入刚突破7万人民币,假设一个家庭每年净结余5万,163万总资产大概需要积累30年,考虑到很多家庭买房早,近十年房价增速快,那这个积累期就可以大大缩短,估计大部分人可以在组建家庭5-10年达到这个水平。

报告还显示,中国家庭资产有70%都集中在房子上,受访的3万余户家庭,住房自有率达96%,并且户均有房1.5套,这个也符合实际情况,大部分30岁左右的人都有房,只不过可能不在一二线城市罢了。

很多人羡慕王思聪这位投胎达人,其实期望值不用那么高,投个一线城市土著就听可以了,有房产的加持,一线城市居民的财富增值速度就要比三四线城市的快得多。

从资产分布上,可以看出大部分财富集中在少数人手里,有10%的家庭平均资产为1511.5万,这10%家庭的资产和占到所有家庭总资产的47%。

163万可以靠省吃俭用从工资收入里攒下来,但是1500万的资产,绝对离不开投资,做生意(实业投资)、贷款买房子都算投资,这是高净值人群积累财富的主要手段,靠自己努力赚钱只能吃饱穿暖,要想在财富领域成为“人上人”,还得用钱赚钱,如果能用别人的钱赚钱,效果更好!

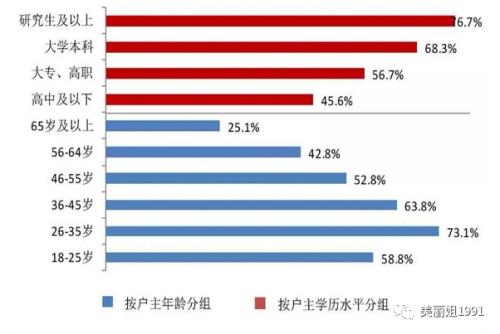

这张居民负债表只分析了两项:“学历”和“年龄”,我觉得再加上“资产”会更好,虽然表里面没有资产这一项,但是我个人觉得,资产越多的家庭,负债率一定越高。

看到年轻人负债那么高,突然想到一个词“消费升级”,记得2016年很多创投机构感觉国内经济一片兴兴向荣,都无比看好“消费升级”概念,结果几年过去了,极目望去,没有一家走“消费升级”路线的公司做起来,倒是大搞补贴的“瑞幸咖啡”和“拼多多”迅速做大做强,这是怎么了?居民平均收入不是增加了吗?

很多人分析是居民的消费力都被房贷榨干了,我不知道对不对,但是我知道社会发展越到后期,“马太效应”越明显,穷人越来越穷,富人越来越富,中间的中产向上进阶越来越难,倒是很容易滑到穷人的队伍里,这是历史规律,西方发达国家“民粹主义”越来猖獗原因就在此。

以后创业者可以务实一些,不要整哪些轻奢、消费升级哪些“假大空”的东西,忽悠忽悠的不知人间疾苦投资人还行,要想实实在在赚钱,得把顾客群体定位在极其有钱的富人和越来越多的穷人身上。

这是我昨天整理的几则新闻,中国前十年处于一个GDP和M2双增长的时代,当时投资收益和贷款利率都不低,而且增长减少的趋势基本一致。但是今年由于疫情影响,经济受到重创,GDP意外出现负增长,政府为了稳定市场,大量的往市场上投钱,又是降低企业贷款利率,又是增加地方政府发债额度,市场融资成本连接走低,理财产品收益自然全线下降。

虽然融资成本和理财收益同时下降,但是融资成本下降的更快,于是很多人趁机搞起了“套利”,深圳土豪从银行借来低成本的“房抵经营贷”投身炒房事业,上市公司也不甘落后,一边发债券募资,一边买理财赚差价。

很多人抱怨大环境不好,赚钱不容易,说这种话的人,好好反省一下自己吧!要怪就怪自己没有创新精神,不懂随机应变,大伙在家隔离,生产出东西卖不掉,没有营收,但是账上有钱,做点理财也是可以“贴补家用”的,账上没钱也没关系,可以发债券啊,3%借来钱,做一个8%的信托,轻松套利5个点。

你以为我在开玩笑?真有上市公司是这么干的,还不止一家。

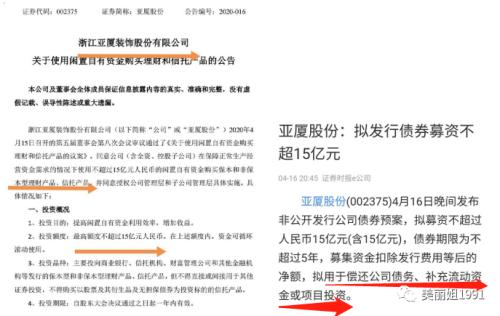

YX股份,4月15日开股东大会,要用闲置资金15亿做理财,结果16号就发布发债预案,准备募资15亿,不多不少,最让我搞不懂的是资金用途:“偿还公司债务、补充现金流或项目投资”,这算什么,自己有钱不还债,跟别人借钱来还,怎么这么能呢?不知道会不会有机构买它们的债,如果有,我真的为机构背后的哪些个人投资人感到悲哀。自己辛苦养大的“母鸡”,亲自送到别人手里,给人家下蛋去了。

有兴趣的朋友可以研究一下这家公司的股价和财报,看了之后,你就不会惊讶它这波奇葩操作了。

还有“ZC科技”,3月17日发公告要用8亿闲置资金理财,结果第二天3月18日就通过融资租赁借了3个亿,4月16号又发了5亿1年期债券,两项融资加起来不多不少正好8个亿,咋就这么巧呢?

看了一下ZC科技这只票,市值200来亿,最近三年的利润增长也挺稳,感觉不像是靠这点利差混日子的,实在没时间仔细研究它的财报,有兴趣的朋友自己研究吧。

截止到4月22日,今年已经有781家上市公司购买了各类理财产品,比如银行理财、结构存款、信托等,累计购买金额3524.32亿,公司做理财无可厚非,资金趴在账上,闲着也是闲着,做理财赚点利息大家都没意见,但是借钱做理财就有点不妥了吧,是搞资本套利吗?要跟银行抢饭吃?

如果出发点只是想赚点差价勉强还能接受,还有更龌龊的。

2017年A股风格骤变,一向受人追捧的小盘股概念股连续暴跌,结果引爆了一堆做市值管理的私募基金公司,知道为什么吗?

很多小市值公司,业绩不稳定,为了稳定股价,就通过理财的方式,将钱流入第三方的资金池,然后再与第三方暗中合谋,经过层层加杠杆,将资金输送到一个看上去跟上市公司,一点关系都没有的第四方,然后通过第四方,在二级市场上面拉抬上市公司的股价,这基本上可以做到一石二鸟,既拉升了自己公司的股价,又规避了监管,同时又获得了非法收益。

更不要脸的是他们的资金很多是通过发定增募集来的,募集自己的时候给投资人画大饼,要怎么扩大生产,如何做大做强,结果钱一到手,就去二级市场割韭菜了。对于这种人没什么好客气的,就是资本市场毒瘤,应该早发现早清理。

在善良的人看来,这个世界上人人都是平等的,大家应该互相尊重,友好相处,可是偏偏有些人,要把世界上的人分为两种,狼和羊,也就是资本市场上的:“镰刀”和“韭菜”,在“镰刀”眼里谁都是“韭菜”,平常他们只是静静的藏在幕后,摸清游戏规则,联合其他“镰刀”,谈好分成,做好计划,找准时机,就悄悄的出手了.......

多少人被收割了还浑然不觉,更可悲的是有人还把这些“镰刀”奉为偶像,把坑杀散户的过程美其名曰为“资本运作”,呵呵!干坏事还得好名声,真是奇观,不过随着现在信息越来越透明,很多镰刀藏身的草丛啊树林啊都被砍掉了,他们被曝光在众目睽睽之下,还想像过去哪样肆意妄为恐怕没那么容易了。

“马太效应”是客观市场规律导致的,个别极端利己主义者也起到推波助澜的作用,我希望每个人付出的每一份,就能获得应有的回报,过分的贫富差距会引发社会矛盾,到时候也会反噬哪些“金字塔尖的人”,对大家都没好处。