公募私募都相中了!数据说话 这些板块获大资金加持

摘要 今日早盘市场震荡上行,截至上午收盘,上证综指上涨0.7%,深证成指上涨0.85%,创业板指上涨1.42%。回顾今年以来的市场表现,医药、农业表现最为抢眼,医药股更是同时受到公私募基金的加仓。私募排排网数据显示,2020年来股票私募一直在不断加仓,仓位提升非常明显,主要加仓信息和医药两大行业。公募基金

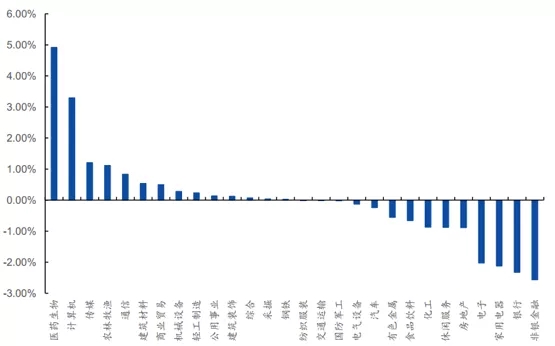

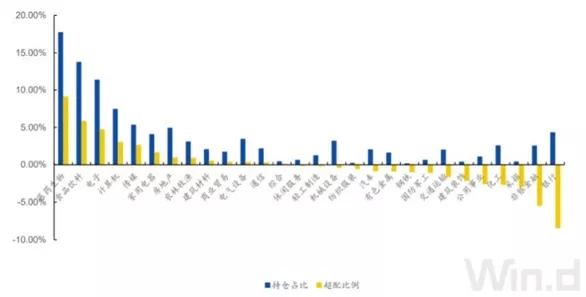

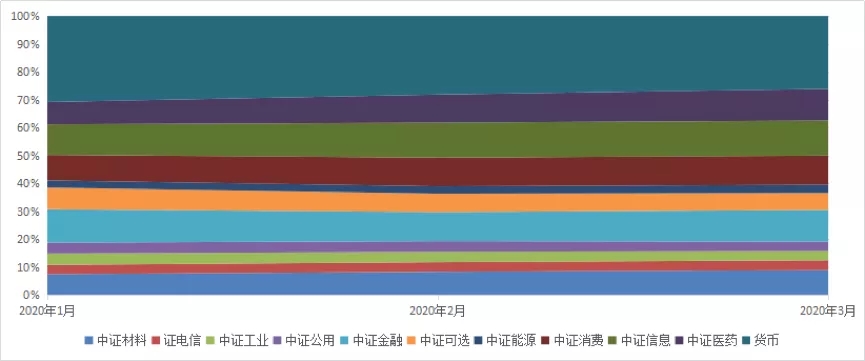

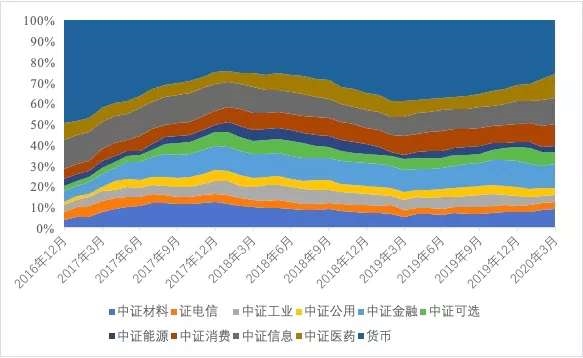

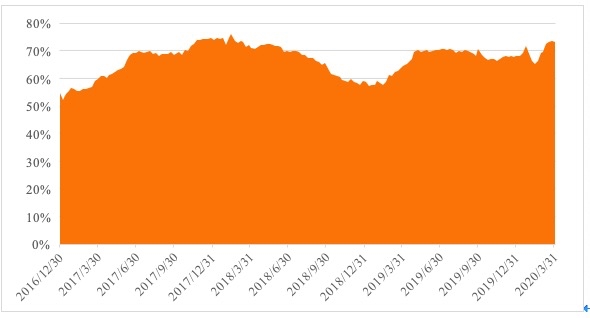

今日早盘市场震荡上行,截至上午收盘,上证综指上涨0.7%,深证成指上涨0.85%,创业板指上涨1.42%。 回顾今年以来的市场表现,医药、农业表现最为抢眼,医药股更是同时受到公私募基金的加仓。私募排排网数据显示,2020年来股票私募一直在不断加仓,仓位提升非常明显,主要加仓信息和医药两大行业。公募基金一季报显示,持仓占比提升前三的行业分别是医药、计算机、农林渔业。 展望后市,基金人士认为需要关注医药股的估值匹配度。 医药农业成最牛板块 从市场表现看,医药、农林牧渔等确定性行业今年以来表现居前。Wind数据显示,一季度申银万国行业中,农林牧渔板块表现最好,涨幅达18.42%;医药生物位列第二,涨幅为8.72%。 截至4月24日,今年以来表现最好的板块依旧是农林牧渔,涨幅达21.13%;涨幅第二的板块依旧是医药生物,涨幅达16.58%。 具体到个股,剔除2019年12月以来上市的新股,共有11只个股在一季度实现翻倍。其中的医药生物相关个股包括英科医疗、尚荣医疗等。  值得注意的是,医药板块成为公募基金的重点加仓方向。国元证券研报指出,根据申万一级行业分类,2020年一季度,主动偏股基金持仓市值排名前五的行业分别是医药、食品、电子、计算机、传媒;排名后五的行业分别是钢铁、纺织服装、建筑装饰、采掘、综合。 从持仓占比变动(相比于2019年四季度)上看,持仓占比提升前五的行业分别是医药、计算机、农林渔业、通信、建筑;持仓占比下降最多的前五行业分别是非银金融、银行、家用电器、电子、房地产。 主动偏股基金持仓行业占比环比变动 (2020年一季度)  来源:国元证券研报 更进一步,2020年一季度超配行业前五位分别为医药生物、食品饮料、电子、计算机、传媒,分别超配9.08%、5.81%、4.7%、3.01%以及2.58%;低配前五的行业分别是银行、非银金融、采掘、化工和公用事业。 2020年一季度的行业超低配情况  来源:国元证券研报 从公募基金前50大增持个股看,不少公司一季度涨幅较大。例如,英科医疗、上海洗霸、英维克一季度均实现翻倍,爱乐达、赤峰黄金、立昂技术、奥飞数据、新华制药的涨幅也都超过60%。  私募也青睐信息医药 从股票私募的一季度操作动向看,与公募基金买入方向有所重合。信息、金融、医药、消费四大行业最受股票私募青睐,是私募机构的重点持仓行业。 私募排排网最新公布的股票策略私募一季度报告显示,截至3月31日,信息、金融、医药、消费四大行业最受股票私募青睐,股票私募基金在这四大行业的配置均超10%。 与2019年相比,2020年来股票私募一直在不断加仓,仓位提升明显,主要加仓方向为信息和医药两大行业,另外在工业和能源行业减仓较为明显。 股票私募一季度行业持仓情况  近三年股票私募行业持仓情况  数据截至2020/03/31 具体到一季度百亿私募投资动向来看,私募排排网组合大师数据显示,头部私募偏爱大消费领域。重阳投资、景林投资、东方港湾、高毅投资、盘京投资主要配置了食品饮料和家用电器板块,淡水泉和星石投资虽然主要仓位配置了医药生物,但同时也配置了家用电器或食品饮料个股。 值得注意的是,今年以来私募仓位一直有所上升。从近3年仓位变化来看,2017年私募基金的仓位震荡向上,从年初的55%逐步上升到70%以上;2018年私募基金的仓位逐步下降,从年初的75%平均仓位下降到60%以下。2019年私募基金的整体仓位均维持在70%附近。近一段时间,仓位相比过去三年,整体有所上升。 近3年股票策略仓位指数  数据截至2020/03/31 关注估值匹配 展望后市,医药、农业等确定性板块还能够持续贡献超额收益吗? 中欧瑞博合伙人、对冲交易部总监黄松杰认为,医药板块目前上涨幅度的确不小,但是也要看到部分医药公司的业绩比较靓丽,很好地匹配了公司股价的上涨,未来还是坚持关注有业绩支撑的估值相对合理个股。全年看,医药股投资依然有机会取得不错的收益。 也有私募提示追高风险。圆融投资策略总监刘强表示,疫情发生至今,医药板块中多个细分行业如原料药、医疗器械和体外诊断等呈现较大涨幅,其中固然有基本面盈利因素的驱动,但部分公司在活跃资金热炒后已失去性价比,短期参与需要仔细甄别。中长期来看,由于医药行业是多个差异化行业的集合,不同细分行业成长周期不同,选择具有盈利持续性和确定性的细分赛道,如医疗机构、新药研发服务等,布局其中的优质公司。 某公募基金经理表示,近期医药、农林牧渔板块超额收益明显,估值安全边际已经不高,不排除部分资金出现短暂回避。整体看,今年业绩增长确定性强的个股有望获得更高的估值溢价。 |