1.57万亿!中信信托资产规模依然行业第一,融资类大增,通道类地产类下降

摘要 本周开始,信托行业进入年报密集公布期。4月27日,中信信托、平安信托、华润信托、中铁信托等多家公司公布2019年年报。“信托一哥”中信信托今日公布年报显示,报告期内公司信托资产余额为15741.56亿元,营业总收入71.83亿元,手续费及佣金收入49.49亿元,净利润35.93亿元——四项核心指标均

4月27日,中信信托、平安信托、华润信托、中铁信托等多家公司公布2019年年报。

“信托一哥”中信信托今日公布年报显示,报告期内公司信托资产余额为15741.56亿元,营业总收入71.83亿元,手续费及佣金收入49.49亿元,净利润35.93亿元——四项核心指标均位列行业第一。

信托百佬汇记者注意到,中信信托通道类业务及地产类业务规模收缩的同时,融资类信托大幅增长,佐证了监管人士此前的判断。

融资类信托增长93%

截至2019年末,中信信托信托资产余额为15741.56亿元,同比下降5%左右。

多位业界观察人士表示,中信信托受托1.57万亿元的资产规模毫无疑问仍是行业第一,而建信信托则将以13912.32亿元的受托管理资产规模位居行业第二。

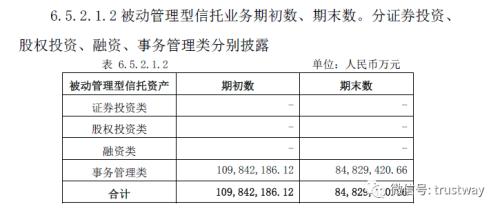

通道业务方面,2019年中信信托被动管理型信托资产由10984.11亿元降至8482.94亿元,下降幅度超20%。地产业务方面,2019年中信信托分布于房地产业的资产规模由3530.01亿元降至2717.82亿元,规模占比由21.37%降至17.27%。

中国银保监会信托监督管理部主任赖秀福在2019年底的信托业年会上表示,近年来,信托通道业务乱象治理取得显著成效,通道业务规模压降明显。但同时,融资类信托业务又“按下葫芦浮起瓢”,出现快速增长。

行业老大哥中信信托刚刚公布的年报数据亦可佐证监管人士的上述论断。

数据显示,2019年中信信托主动管理型信托资产规模占比46.23%,同比增长三成。其中证券投资类有所增长,股权投资类有一定收缩,而融资类信托资管规模增长幅度高达93.07%。

业界观察人士表示,融资类信托规模较大增速较快的信托公司,2020年或将面临一定收缩压力。据悉,主动管理类信托贷款系融资类业务的主要表现形式,包括工商企业类信托贷款、房地产信托贷款、政信类信托贷款等。

阐述四大不利因素

中信信托在年报中谈到未来影响业务发展的四大不利因素:

-

其一,宏观经济下行压力加大。中国经济正处于转变发展方式、优化经济结构、转换增长动力的攻关期,结构性、体制性、周期性问题相互交织,再加上世界经济增长持续放缓,经济下行压力进一步加大。面对国内外风险挑战明显上升的复杂局面,2019年我国GDP增速6.1%,创1991年以来新低,较2018年下降0.5个百分点。

-

其二,突发疫情带来不确定性。新冠肺炎疫情对中国经济乃至全球经济产生了广泛而深刻的影响,给信托公司未来的业务开展及风险管理带来更多的挑战和不确定性。

-

其三,市场信用风险频发。受经济下行的影响,报告期内,金融行业虽然整体运行平稳,但风险暴露显著增多;信用违约、债务兑付危机高发,且向高资质主体蔓延。

-

其四,监管环境更加严峻。报告期内,监管机构调控措施频出,资管新规过渡期也进入深度整改阶段,给信托公司传统展业模式造成一定的影响,带来一定的经营压力。

中信信托表示,尽管面临内外多重不利因素,中国经济发展始终坚持稳中求进的总基调,坚持以供给侧结构性改革为主线,加强宏观政策逆周期调节,全力推进“六稳”工作,保证了中国经济稳中向好、长期向好的基本趋势。

此外,央行实施稳健的货币政策、服务信托、财富管理信托、慈善信托等本源业务受政策支持鼓励等,都是信托业务发展的有利因素。

三大专业子公司“添彩”

专业子公司业务是中信信托构建综合金融服务平台的重要组成部分。

据介绍,中信信托已成立海外投资平台“中信信惠”、私募股权投资平台中中信聚信、消费金融平台中信消金等多家专业子公司,打造集股权投资基金、公募基金、货币经纪、海外投资、消费金融等业务于一体的综合金融服务平台。截至2019年底,中信信托下属专业子公司管理资产规模超人民币2000亿元,投向新兴科技、高端制造、文化教育、医疗健康等多个产业领域。

通过旗下中信聚信,中信信托探索尝试前沿另类投资标的,比如商业航天和太空产业等高科技领域。中信聚信参投了北京星际荣耀空间科技有限公司,助力中国首枚民营商业运载火箭发射并实现高精度入轨;参投北京天链测控技术有限公司,后者通过自主建设的国际商业航天测控网,完成中国首次运载火箭海上发射测控保障任务。

通过中信消金,中信信托成为中国信托行业中首家获得消费金融牌照的信托公司。2019年6月,中信消金正式注册成立,注册资本为人民币3亿元,中信股份、中信信托和金蝶软件分别持股35. 1%、34. 9%和30%。该公司已获批开展个人消费贷款相关的人民币业务。

经过五年经营,中信信惠在香港初步完成境外平台建设,具备香港证监委核准的第一、四、九类牌照、信托牌照和放债人牌照,支持境外业务多元化经营路线:报告期内管理资产余额近港币60亿元。