投资B站私募基金基岩资本巨亏!谁该负责?

摘要 2导读:《后浪》出圈刷屏,B站股价翻倍,可为何号称投资B站的私募基金却在近期现巨额亏损?在整个产品链条中,管理人基岩资本、代销方恒天财富和京东数科旗下的东家金服与托管机构国泰君安证券,究竟谁应为巨亏负责?来 源丨21世纪经济报道(ID:jjbd21)记 者丨包慧编 辑丨李伊琳哔哩哔哩(Nasd

2导读:《后浪》出圈刷屏,B站股价翻倍,可为何号称投资B站的私募基金却在近期现巨额亏损?

在整个产品链条中,管理人基岩资本、代销方恒天财富和京东数科旗下的东家金服与托管机构国泰君安证券,究竟谁应为巨亏负责?

来 源丨21世纪经济报道(ID:jjbd21)

记 者丨包慧

编 辑丨李伊琳

哔哩哔哩(Nasdaq:BILI;下称B站)的视频《后浪》在五四青年节期间刷爆朋友圈,B站的股价自5月4日以来涨幅超10%,如果从2018年3月28日上市时间点计算,B站股价已累计上涨195.92%。

图片来源 / 雷达财经

图片来源 / 雷达财经但是,号称投资B站的私募基金却在近期现巨额亏损,为什么?

事情要从私募基金公司基岩资本说起,基岩在2017年发行“东方价值基金一号私募基金”和“东方价值基金五号私募基金”两只基金合计约4.1亿元。100万起购,认购费为1%,管理费为2%。

虽然在宣传材料中,两支基金没表示投向中概股IPO项目,但基金管理人和代销机构都有对投资人口头承诺将投向B站。

2019年12月13日,基岩资本向投资者提供的净值公告显示,两只基金的每份基金净值为1.3103。但到2020年4月10日,净值都降到0.315。

4月初,基金的代销机构多方探查发现,基金实际投资标的与推介标的存在重大差异,几经波折得到的底层股票买卖记录显示,目前基金处于满仓持有中概股标的的状态。

2019年以来,中概股受到较大冲击。近期受新冠肺炎疫情全球蔓延等黑天鹅事件冲击,美股更是遭遇史无前例的四次熔断,净值也因此大幅下挫。

在整个产品链条中,管理人基岩资本、代销方恒天财富和京东数科旗下的东家金服与托管机构国泰君安证券,究竟谁应为巨亏负责?

祸及多方销售机构

“确实有延兑的情况,但基岩目前仍正常运作,公司高层们正在积极与投资者协商并达成一致共识,也陆续按照初步达成的方案去兑付。”5月11日,基岩资本相关负责人对21世纪经济报道记者表示。

5月11日,东家金服相关负责人对21世纪经济报道记者表示,2019年12月以来,基岩基金进入清算期,但管理人几次延长清算,目前尚未完成清算。

所以在2020年1月7日,东家金服正式发函件至基岩,要求其尽快向投资人披露净值数据、持仓明细、QDII资管计划变现安排、基金管理费用等信息,但基岩一直以春节及疫情等为借口拖延。

4月2日,基岩副总裁黄明麒首次在口头上对东家金服承认基岩之前发布的持仓信息和资产净值并不准确,基金最新实际净值在0.3左右。

东家金服表示对基岩基金违规操作十分愤怒,第一时间将敦促资金清算的措施升级为争取投资人合法权益的措施:

在4月3日派出人员驻场基岩总部,敦促对方为投资者妥善解决问题;

针对前来问询的投资人,设立了专人和专门的场所接待;

4月8日向管理人的监管部门反映相关情况;敦促基岩出面向投资人说明真实情况,并组织多场管理人与投资人的沟通会。同样的情况也出现在恒天财富。

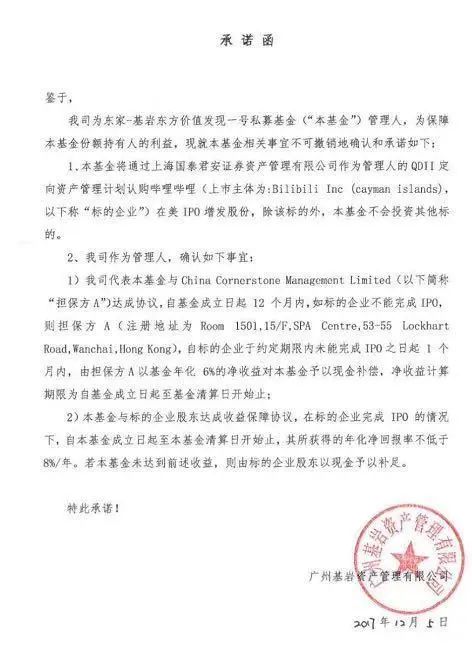

除了基金合同之外,基岩资本还和投资者签订补充协议,明确约定自基金成立日起12个月内,如标的企业不能完成IPO,担保方以基金年化6%净收益对基金予以现金补偿。如果顺利完成IPO,投资者所获得的年化净回报率将不低于8%/年。若基金未达到保底收益条件,则由担保方以现金予以补足。

《私募投资基金监督管理暂行办法》第十五条规定,私募基金管理人、私募基金销售机构不得向投资者承诺投资本金不受损失或者承诺最低收益。

至于当前整个事件的进展,基岩方面表示,公司已与投资人和所有代销机构共同协商确定了处理方案。基岩直销的投资人已经按照兑付方案收到了部分资金,在恒天和泛华等代销机构购买产品的投资人,也陆续收到部分资金。

东家金服也透露,基岩方面同样已向相关投资人提出“和解”方案,但方案的细节,东家金服则表示现在还不便透露,投资人和基岩还在协商中。

揭秘基岩资本的中概股联手炒作模式

作为事件的绝对主角基岩资本,是个什么公司?

基岩资本成立于2015年8月,主要业务为中概股一级半市场,其官网显示的成功案例包括B站、猎豹移动、虎牙直播、蘑菇街、趣头条等中概股公司。东方价值系列为基岩资本旗下标志性产品,主要投资标的为美国市场Pre-A阶段的中概股。

2018年6月,基岩资本向美国证券交易委员会(SEC)公开递交了招股说明书。如果成功,基岩资本将成为国内第一家在美上市的中国私募机构。

2019年8月底,基岩资本第四次更新招股书,募资金额调整为3000万美元,其首次递交的招股书中募资金额为7000万美元。

中国基金业协会网站显示,年仅35岁的赫旭为基岩资本法定代表人、总经理,持股比例为37.5%,创立基岩资本之前,曾在广州威登投资、广州科华创业投资、广州建智投资顾问任职。

赫旭日前在与投资人沟通时公开表示,基岩资本累计管理资金规模将近60亿元,整体估值约5.5亿美元,预计2020年在美上市。

一位知情人士对21世纪经济报道记者介绍,基岩资本的商业模式是以热门中概股为噱头,以管理人承诺兜底或中概股大股东承诺兜底为诱惑,从而超募资金。

基岩资本的操盘团队分别在北京和香港,但统一由其背后金主用超募资金进行其他中概股买卖,即所有资金统一下达买卖指令,标的雷同。并通过市值管理、操纵股价、内幕交易等方式,以新募集成立基金接盘到期基金所持有标的,先进先出(庞氏骗局变种)。

该知情人士称,以B站为例,基岩以其为噱头向市场公开募集13亿,但实际上它们拿到的IPO份额仅1亿。

一位中概股的实控人对21世纪经济报道记者表示,基岩资本曾在2019年主动联系他,表示愿意替他做市值管理,而且前期不收费,以股价为对赌标准向上梯级收费,目前可能接受基岩市值管理方案的中概股标的包括猎豹移动、老虎证券、泛华金融、如涵控股、趣头条、嘉银金科、阿玛琳、泰盈科技等。

基岩资本不单只靠用募集来的资金赚取管理收益和投资收益,还与合作的上市公司有业务关系。于是,基岩背后真正的商业逻辑浮现了。

图片来源 / 雷达财经

图片来源 / 雷达财经一位在纳斯达克上市的中概股高管回忆,因为基岩据称有正规QD通道可以参与基石轮,所以当时他带团队专门去了广州基岩总部,但双方最后没有达成合作,他认为基岩资本出问题不奇怪。

没有合作的最主要原因是,该中概股高管只是想要基岩正常购买他的股票,对方却Offer:“不要你们出一分钱,我帮你们把股票做上去,然后你们得利了再给我们一些收益。”

该中概股的高管就反问如果股价降下来后托盘的亏了怎么办,基岩方面则表示,公司有金主做长线,一部分资金来源是从市场上一些知名机构募来,真出问题投资者也只会找他们,基岩反正是看起来是很标准的投资,只不过选股不成功罢了。

从这个案例中可推测,基岩真实商业模式或是通过操控市值从合作中概股公司收取更大的收益。但在市场下行时期,就会出现产品亏损和延期兑付风险。

谁应负责?

从目前已披露出来的细节来看,基岩资本首要负有不可推卸的责任,涉嫌非法挪用基金财产、未如实披露基金投资和数据造假等严重问题。代销机构也存在销售人员的口头承诺等销售误导等违规行为。

21世纪经济报道记者从知情人士处了解到,广州市经侦已经对基岩展开调查。

互联网理财平台代销产品的踩雷史已相当悠久,东家金服并非孤例。蚂蚁金服旗下的招财宝曾在2017年踩雷代销的“侨兴私募债”,导致招财宝后期被一关了之。平安集团旗下陆金所也在2018年数次踩雷代销的大同证券理财产品。

一位第三方理财机构的相关负责人5月11日对21世纪经济报道记者表示,产品出现风险之后,如果产品管理人和代销机构都尽职尽责合法合规的话,没有一方应该兜底,资管新规对此也有明文规定。

反之,双方则应依照过错大小承担相应责任。

其中,管理人要承担责任的核心是,产品的投资方向和运作模式是否跟前期向投资者介绍的一致,如果出现挪用、资金池运作、未经核准的关联交易,底层资产和宣称的不符,管理人都该承担责任。

代销机构需要承担责任的关键前提是,存在销售误导、虚假陈述,没有履行合格投资者的认定,没有告知风险,或把产品推荐给不与该产品风险评级相匹配的客户。

在此前诸多纠纷案例中,若代销方在推介过程中存在不当行为,需按过错的大小相应承担一定比例的责任。

托管机构的义务根据《证券投资基金法》只对管理人托管的基金财产单独设置账户,确保基金财产的完整与独立,并根据管理人的投资指令及时办理清算和交割,对管理人的监管只是形式监管。

责任编辑:石秀珍 SF183