40家百亿私募实控人曝光,高瓴系证券私募礼仁投资成功冲刺百亿!

摘要 虽然私募行业机构数量与产品数量众多,但其中两类私募最易受到市场关注。一类是业绩脱颖而出,另一类则是规模胜出,不过由于市场风格的切换,前者的关注度并不持久,而规模的增长除了业绩,更有投研、风控、投资风格等多方配合发力,所以规模的持续性会更久。近期百亿私募频繁刷屏,除了无惧市场大跌逆势加仓的仓位创新高,

虽然私募行业机构数量与产品数量众多,但其中两类私募最易受到市场关注。一类是业绩脱颖而出,另一类则是规模胜出,不过由于市场风格的切换,前者的关注度并不持久,而规模的增长除了业绩,更有投研、风控、投资风格等多方配合发力,所以规模的持续性会更久。

近期百亿私募频繁刷屏,除了无惧市场大跌逆势加仓的仓位创新高,还有3月份金融市场震荡之际狂发产品的操作,吸金能力让同行羡慕不已。老牌百亿私募行稳致远,新锐私募爆发力十足,甚至有私募在不到两年的时间里管理规模就已经飙升百亿。

百亿私募大多以自然人出资持股的“个人系”私募为主,但也不乏有机构入局的私募。对于新锐百亿私募来说,究竟是后生可畏,还是“背靠大树好乘凉”?

刚刚2家私募晋升百亿,高瓴系二级私募入围

一般来说,在牛市行情中私募的管理规模往往会得以快速增长,一方面是由于行情给力,投资者参与热情高涨,另一方面则是因为牛市中基金的业绩也得以快速拉升。在外部资金注入,以及内生增长的双重作用下,牛市是规模急剧扩张的好时机,在2015年,就有不少私募完成2-3倍的规模增长。

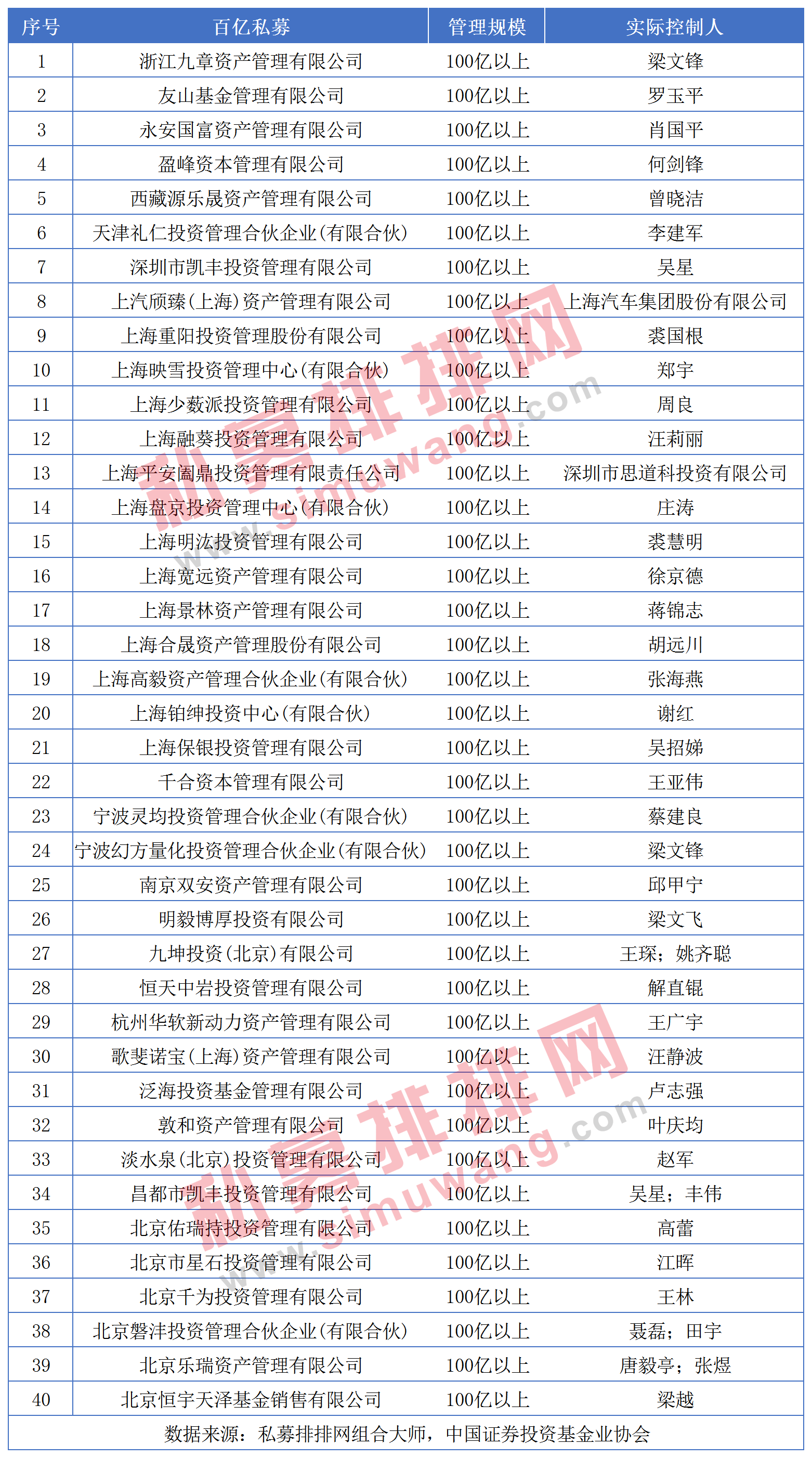

2020年一季度全球股市均不平静,欧美等成熟市场股市期间最大跌幅超过40%,A股虽然韧性十足,但大幅震荡行情下也让不少基金出现回撤,甚至回吐年内收益。但也有私募却逆流而上增规模。根据私募排排网组合大师统计,截至3月底,国内共有40家证券类私募机构晋升百亿,较2月底增加2家。3月份晋升百亿行列的两家私募正是礼仁投资与华软新动力。

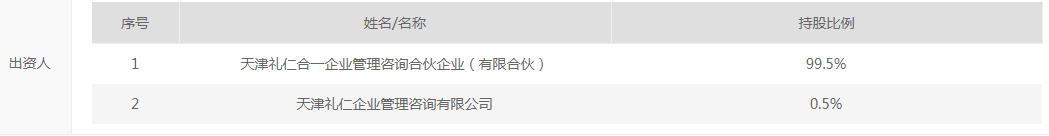

私募排排网组合大师数据显示,礼仁投资成立于2018年2月27日,同年7月5日完成备案登记,注册地与办公地均在在天津市滨海新区天津自贸试验区,注册资本1005万元。从出资人信息来看,天津礼仁合一企业管理咨询合伙企业(有限合伙)持股99.5%,天津礼仁企业管理咨询有限公司持股0.5%。

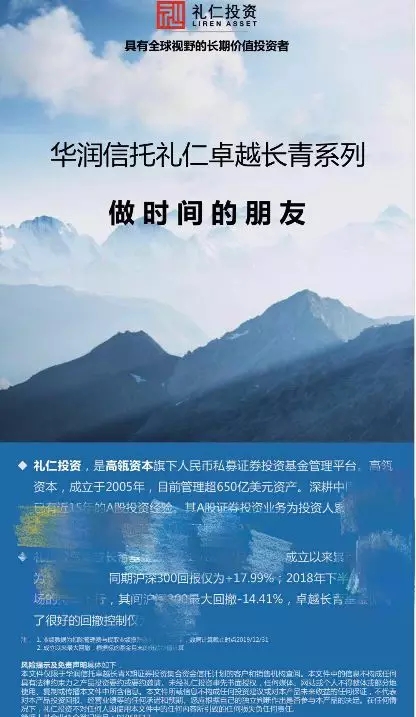

虽然从股权信息来看,礼仁投资与张磊的高瓴资本并无关联,但是礼仁投资2月份在某渠道募集资金的路演资料显示,募资后的资金将由礼仁投资管理,管理团队来自高瓴资本,其中高瓴资本创始人张磊亲自担纲任投资决策委员会主席,礼仁投资是高瓴资本旗下人民币私募证券基金管理平台。

虽然礼仁投资近期才进入市场视野,但由于背靠高瓴资本,截至4月2日,礼仁投资旗下共计备案38只私募基金产品,仅3月份就足足备案了包括带有卓越长青字样系列在内的24只基金产品,4月以来也已经备案8只,管理规模也是成功突破百亿元。

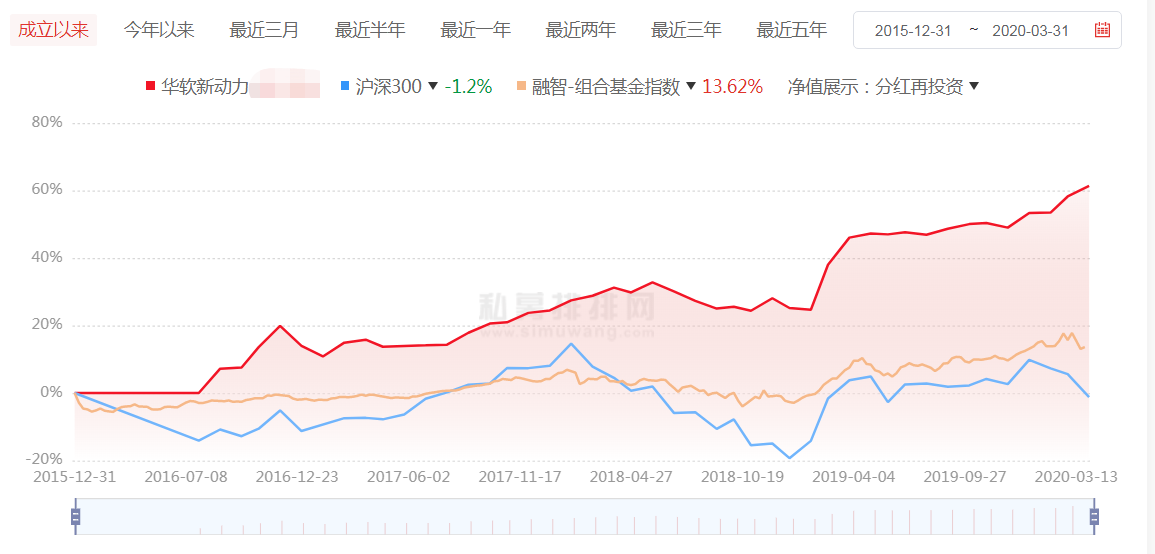

在3月份也成功冲刺百亿大关的还有华软新动力。作为国内知名的证券私募FOF投资管理机构,华软新动力通过多资产多策略的战略战术组合配置,聚焦量化类资产的合作。据徐以升介绍,目前华软新动力没有投任何主观类的资产,资金100%聚焦在量化的股票、商品和量化的衍生品上。

百亿私募实控人曝光,背靠机构股东更易扩规模

为加强社会监督,便于投资人及市场机构持续全面了解管理人展业情况,中国基金业协会还公示了私募基金管理人实际控制人。

根据注示,实际控制人是指控股股东(或派出董事最多的股东、互相之间签有一致行动协议的股东)或能够实际支配企业行为的自然人、法人或其他组织。认定实际控制人应一直追溯到最后的自然人、国资控股企业或集体企业、上市公司、受国外金融监管部门监管的境外机构。

从私募排排网统计来看,在40家百亿私募中,除了平安阖鼎的实际控制人为深圳市思道科投资有限公司,上汽颀臻(上海)资产的实际控制人为上海汽车集团股份有限公司外,其余38家百亿私募实际控制人均为自然人。

对于“个人系”私募机构来说,由于没有机构股东,在公司发展前期缺乏资金与口碑支持,大多需要经历较长时间的沉淀,在业绩步入正轨后方才容易获得机构、渠道资金亲睐,在此之后规模的扩张更容易水到渠成。

作为较早一批百亿私募,从公司成立到晋级百亿规模,重阳投资用了10年时间,星石投资用了8年时间。强大的投研团队、长期稳健的收益、稳定的投资风格,也是这批老牌“个人系”百亿私募得以傲视群雄的不二法宝。

随着公奔私浪潮的兴起,有明星基金经理和过往业绩加持的“个人系”私募在募资上更加容易。2012年王亚伟成立千合资本,在此之前王亚伟曾任华夏基金副总经理,在管理华夏大盘精选基金的6年多时间里回报高达1195.25%,明星基金经理光环加冕,千合资本成立后的首发产品“外贸信托-昀沣”一经问世就引起轰动。

在目前管理规模超过100亿元的40家私募机构中,成立时间最早的是2007年成立的星石投资与淡水泉,最年轻的百亿私募则是均为2018年成立的礼仁投资,上汽颀臻(上海)资产与磐沣投资。

从2018年成立的三家百亿私募来看,其出资人均非自然人,背靠集团或企业力量,或是规模快速增长的重要原因。礼仁投资有高瓴资本背景,上汽颀臻(上海)资产则是上汽集团的全资子公司。磐沣投资的实际控制人为聂磊和田宇,但磐沣投资还关联了股权私募机构北京磐茂投资管理有限公司。

十年长跑景林领先,近五年量化私募崛起

规模与业绩相辅相成,根据私募排排网组合大师数据,有十年以上业绩记录与净值更新的百亿私募有6家,分别是景林资产、淡水泉、保银投资、星石投资、重阳投资、盈峰资本。百亿私募近十年平均收益186.59%,其中最高收益333.4%,最低收益78.94%,景林资产与淡水泉在百亿私募中长跑业绩突出。

如果将统计周期缩至五年,有21家满足条件的百亿私募将纳入统计,他们的平均收益62.33%,最高收益288.24%,仅有一家百亿私募近五年收益出现亏损,跌幅3.19%。而明汯投资、高毅资产、少薮派投资业绩表现居前。

由于量化对冲基金在国内的快速发展,百亿私募近三年业绩前五中,除了高毅资产与盘京投资为传统股票多头外,其余三名均由明汯投资、幻方量化和九章资产占据,大有主观投资与量化投资平分秋色之势。

3月的A股在全球疫情蔓延之下出现“倒春寒”,科技股遭遇重挫,更有私募基金跌破止损线而清盘。面对市场的大幅下跌,百亿私募能否独善其身,敬请关注私募排排网官微即将发布的百亿私募一季度榜单!(只发公众号和官网)