连续五年赚钱!管理期货强势碾压,股票折戟多头却霸屏五星榜单!

摘要 2020年一季度,全球股市全面下挫,遭遇了2008年金融危机以来最高跌幅,标普500股票指数下跌20%,纽约道琼斯工业平均指数和伦敦富时100股票指数更是出现自1987年以来最大单季跌幅,分别下挫23%和25%。据不完全统计,在3月份,有包括美国、加拿大、巴西、韩国等在内的11国股市触发熔断。反观国

2020年一季度,全球股市全面下挫,遭遇了2008年金融危机以来最高跌幅,标普500股票指数下跌20%,纽约道琼斯工业平均指数和伦敦富时100股票指数更是出现自1987年以来最大单季跌幅,分别下挫23%和25%。据不完全统计,在3月份,有包括美国、加拿大、巴西、韩国等在内的11国股市触发熔断。

反观国内市场,在经历了前期攻势猛烈的上涨行情后,受外围市场暴跌和恐慌情绪影响,A股市场也陷入了震荡下探之中,沪深股指均出现了一定跌幅。股票市场跌宕起伏,但却丝毫不影响私募备案发行产品的热情,1月份受春节假期影响,私募产品备案数为1284只,2月份受新冠肺炎疫情影响,私募产品备案数量1219只,而在股市跌跌不休的3月份,却有2733只私募基金产品完成备案登记,数量出现了翻倍。

股票策略垫底,管理期货策略逆势“坚挺”

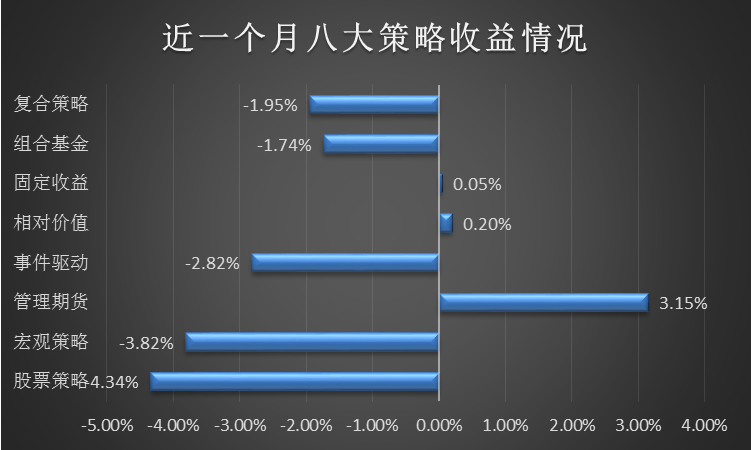

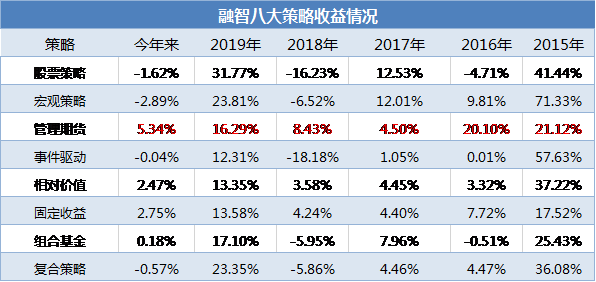

今年以来,在变幻莫测的环境下,八大策略表现喜忧参半,与市场呈高度相关的股票策略、宏观策略、事件驱动和复合策略均出现了不同程度的亏损,但管理期货、相对价值、固定收益和组合基金却逆势飘红。

3月份低迷的市场表现对私募产品的收益不容小觑,根据私募排排网数据显示,近一个月股票策略惨遭折戟,平均收益-4.34%垫底,抹去了前两个月的大部分涨幅,宏观策略同样受影响较大,平均收益-3.82%。在A股接连单日急剧下挫,同时出现持续数日调整下,不少私募基金产品也出现较大幅度的回撤,其中与股市紧密相关的股票策略产品更是从2月份的超六成产品赚钱在3月份变成将近八成产品出现亏损。

(数据来源:私募排排网,截至3月27日)

2020年3月,疫情在全球扩散,股市、黄金、原油等资产均出现了大幅震荡,“控制回撤”成了当前资本市场投资的关键词。在这样的大环境之下,管理期货策略表现突出,部分管理期货基金受到市场高度关注。

与股票策略相比,管理期货策略却走出了逆势的“坚挺”行情,平均收益为正3.15%,成为了八大策略平均收益的榜首。全球股市及商品市场都呈现持续下跌状态,在危机时刻CTA策略又再度发挥“危机alpha”的优势,靓眼的业绩表现使其成为近期的明星策略。

市场震荡股票虽折戟,主观多头仍霸屏五星榜单

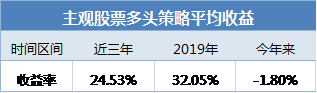

虽然2020年开局不利,但不得不说,对于股票主观多头而言,刚刚过去的2019年是一个“牛年”,年初和年尾的两波上涨行情,蓝筹价值和科技成长接力,让不同投资风格的管理人都斩获了不错的收益。在权益市场表现良好之下,虽然和同期沪深300指数36.07%的涨幅相比稍加逊色,但股票策略依旧以23.19%的收益率排名第一。大部分股票策略私募产品收益率为正,正收益率比例高达91.04%,其中收益率在50%以上的有1043只产品,可见2019年股票策略私募基金表现非常出色。

(数据来源:私募排排网,截至4月6日)

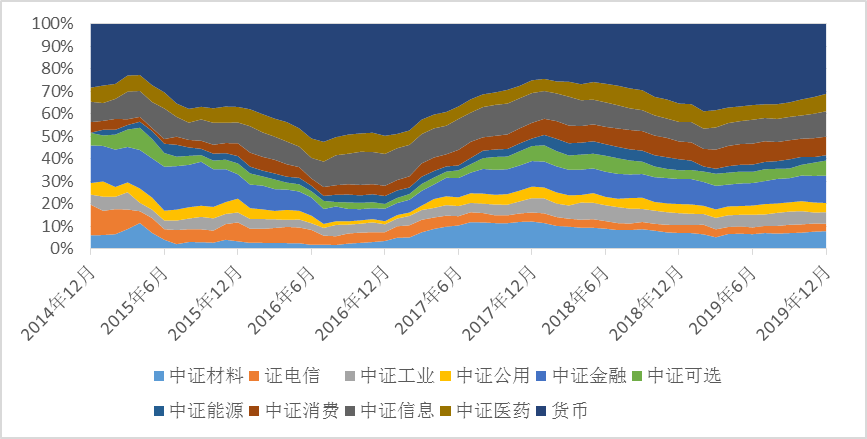

股票策略主要投资股票和股票衍生品,与相对价值策略相比,股票策略的净风险敞口相对较大。尤其是主观多头私募的业绩大多带有很强的周期性,这样很容易导致产品业绩跟随风格轮动而出现较大波动。从最近五年股票策略私募基金的行业风格可以看到,中证金融行业在最近三年出现较为明显的变化,行业敏感度上升明显,其次是消费行业,在2018年以来出现了较为明显的增加,在2019年以来继续保持着小幅上升的态势,也比较符合2019年白酒猪肉家禽板块等消费行业资金流入量较大的市场特征。

(数据来源:私募排排网-组合大师)

股票策略产品随着市场行情波动较大,但震荡市中依旧有不少产品表现得出来拔萃,股票策略仍然是私募机构和投资者偏爱的策略之一。根据私募排排网基金评级报告显示,随着评级周期的滚动,各榜单均有一定流动性,不过仍有部分私募及产品长期表现稳健,连续多个月摘得五星级评级。

在连续12个月获评五年期五星级的33只产品名单中,有88.89%的产品为主观多头策略,对应的入选私募有21家,上榜私募依然大部分是主观股票多头策略,整体看上榜股票策略产品近五年平均收益率为127.72%。新思哲投资、航长投资、汉和资本、少薮派投资、易鑫安资管、证大投资、银帆投资、奕金安投资、丰岭资本、诚盛投资、朱雀投资等旗下产品纷纷上榜。

(数据来源:私募排排网)

对投资组合中标的选入及剔除的标准,航长投资向私募排排网介绍,基本面和技术面的充分结合,对市场充分的尊重,主要是基于对于承担风险的精确度量,当潜在收益与风险是匹配的,则会关注与配置。这种选股的策略实际上是建立在统计上的概率优势的基础上去实现的。航长投资认为,短期来看,行情受资金面和情绪面的影响较大,海外市场同期也出现了较大的振幅,但对于处于历史中低位置的A 股而言,向下空间不大,复合筑底后,向上机会远大于向下的机会。

“危机稳定器”优势凸显,管理期货成明星策略

在近期的震荡市场下,管理期货颇受市场关注。面对资本市场“黑天鹅”突袭引发股市上蹿下跳的问题,管理期货策略显现出“越挫越勇”的坚挺姿态,成为不少投资者在应对的首选配置方案。由于近期备受市场追捧,不少CTA策略管理人甚至开始暂停申购,如思勰投资近期就发布了暂停CTA单策略产品申购的通知。

管理期货策略,即CTA策略,因其多空双向交易的特性常常可以对冲尾部风险,在历次危机爆发中表现平稳,故常被称为“危机稳定器”,在震荡市中起到分散风险的作用。管理期货策略主要使用多周期、多品种、趋势策略为主的多策略组合,且使用了杠杆和双向交易,因此,影响管理期货策略收益的因素主要有波动率、趋势幅度和波动一致性。

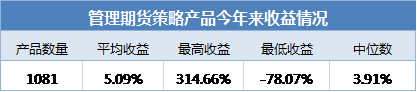

喜好高波动的CTA策略配置价值在今年一季度的市场下价值凸显,根据私募排排网数据显示,在纳入统计的1081只产品中,今年以来管理期货策略产品的平均收益为5.09%,稳居八大策略的榜首位置,其中最高收益超过314%。

(数据来源:私募排排网,截至4月6日)

在海外市场发生恐慌性下跌后,尤其是3月以来受疫情蔓延以及原油事件影响,股指和商品市场波动率都较去年明显放大。黑翼资产主要采用量化CTA策略投资于各种期货品种,其介绍到,2020年预期会看到一个波动率更大的市场环境,甚至出现一定的趋势行情,对于市场需要关注的风险主要是防止突然的波动带来的冲击。CTA策略本身是一种反脆弱策略,具有危机保护的功能,在市场突然出现大幅波动的情况下,往往有不错的收益,从而降低资产组合的波动。

回顾过去几年的市场可以看到,管理期货策略几乎每年都能斩获正收益。2019年管理期货策略基金表现不俗,策略指数上涨了10%,创近三年新高。2018 年的期货市场,趋势行情明显多于震荡行情,对管理期货策略私募而言,也是丰收的一年,在各大策略损失惨重之际,2018年管理期货策略平均收益在八大策略中以7.62%的收益率排名第一,其中68%的基金盈利,更有将近四成的产品全年收益超过了10%,在2018年A股市场的对照下十分耀眼。

(数据来源:私募排排网,截至4月6日)

近几年管理期货策略私募大多采用程序化交易,不仅能够做到全品种覆盖,还能把握多品种投资机会。由于是根据模型发出的信号来进行投资,投资品种也较为分散,所以目前管理期货策略的产品波动较小。

结语

A股市场长期震荡,市场风格切换较为频繁,每种策略属性不同,适合的市场环境也不尽相同,正如牛市更适合进攻性和满仓型,而熊市更适合交易性策略,以防御性为主。根据市场牛熊、风格的不同,选择相对应适合的策略类型,或许是跨越牛熊的方式之一。