30年港股第三次“破净”!2000亿资金南下扫货,是馅饼还是陷阱?

摘要 在2020年一季度,全球投资者都多次见证了历史,全球股市普跌,而港股位于A股与美股中间,一季度恒指下跌16.27%。虽然与经历了多次熔断的美股相比,港股相对较好,在疫情冲击和全球市场调整之下,港股年内将近八成新股遭遇破发,蒸发市值逾3000多亿元。对于许多投资者来说,2020年的开年犹如“噩梦”一般

在2020年一季度,全球投资者都多次见证了历史,全球股市普跌,而港股位于A股与美股中间,一季度恒指下跌16.27%。虽然与经历了多次熔断的美股相比,港股相对较好,在疫情冲击和全球市场调整之下,港股年内将近八成新股遭遇破发,蒸发市值逾3000多亿元。

对于许多投资者来说,2020年的开年犹如“噩梦”一般。1月下旬以来,随着新冠疫情蔓延、美股暴跌、经济基本面倍受影响等利空轮番肆虐,让本已脆弱的港股市场屡屡遭遇打击。恒指自1月20日的高点回落以来,最大跌幅已经高达27.54%,恒生指数当前的市净率仅有0.93,正处于跌破净资产的状态。

史上第三次破净,50只港股获南向资金扫货

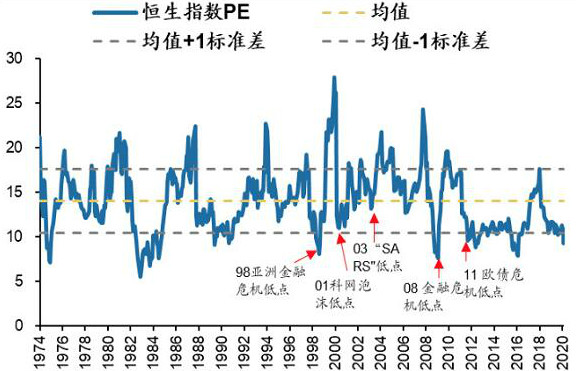

在港股历史上,近30年来仅出现过两次“破净”状态,第一次“破净”是在1997年亚洲金融风暴的最低点,而随后恒生指数在不到两年的时间内就走出了翻倍的行情。第二次出现“破净”是在2016年初,之后再2018年港股也走出了为期2年的“长牛”行情,而当前是第三次陷入“破净”。

值得注意的是,在2000年的“互联网泡沫”破裂和2008年全球金融危机期间,恒生指数的PB估值也未跌破净资产。从近30年港股PE走势看,当前恒指PE估值水位与历次危机时相当,仅略高于1998年亚洲金融危机和2008年全球金融危机时的低点。不过根据Wind数据显示,目前破净的蓝筹股只有26只,主要集中在银行、地产、能源及综合企业,而PB较高的公司集中在软件、消费、医药及新经济。

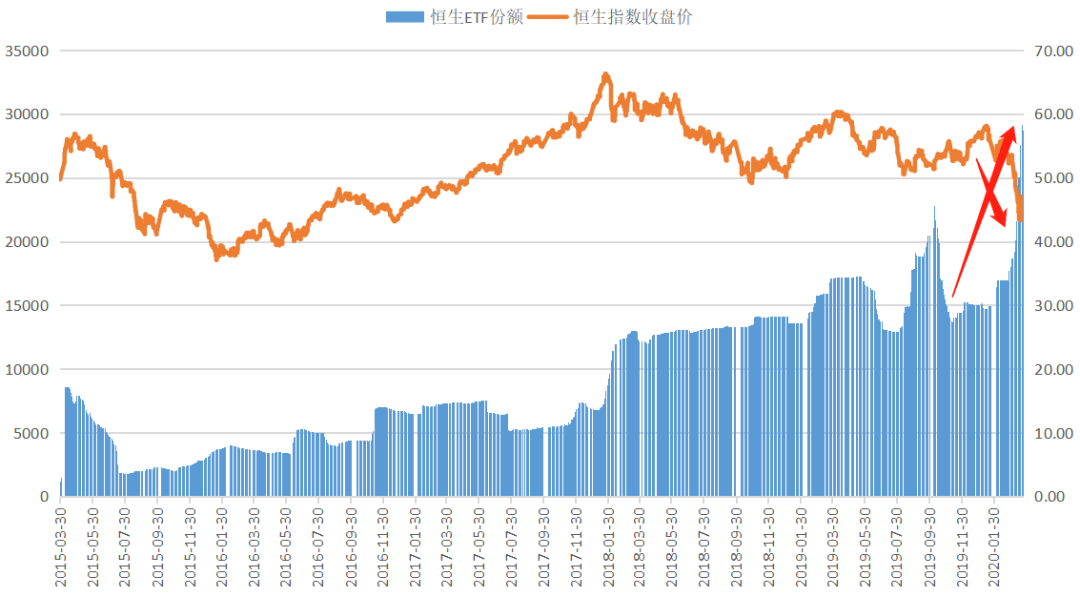

近期随着恒指的不断下跌,H股ETF和恒生ETF份额却在猛烈增长,而且是随着指数越跌越涨。恒生ETF的份额从30亿份额增长到60亿份,总规模翻了一倍,创出了历史最高记录。面对处于低洼地带的港股,资金除了借道基金之外,更多的资金开始通过港股通疯狂买入,与北向资金流出A股形成了鲜明对比。

互联互通机制下,内地投资者成为港股市场的重要参与者,港股通是目前内地资金投资港股的主要渠道之一。从2020年年初以来,已有超过2000亿的资金流入港股市场,逼近2019年全年2493.37亿港元的净买入规模。而且仅仅在3月份的下跌期间,就有将近1400亿元的资金流入港股,创出月度净买入规模历史新高。这也是港股通月度净买入额首次超过1000亿港元。

对比港股通当前持股数量与2019年底持股数量可以发现,2020年以来港股通资金对内地在港上市的公司青睐有加,持股比例超20%的个股主要集中在工业、金融业等行业,对建设银行、工商银行、中国银行、农业银行增持数量均超过10亿股。南向资金持股超20%的个股中,AH股共有41只,占比为82.00%;持有比例在10%~20%之间的个股中,AH股占比为51.72%。

低洼之下,港股投资价值如何?

当前全球资本市场仍存诸多不确定性仍存,港股市场仍在持续震荡,恒指已经处于历史估值低点。从历史上看,港股的每一场大跌之后都孕育着崭新的机会,那么这次是否还会重演历史呢?

对于港股的投资价值,止于至善基金经理何理向私募排排网介绍,港股也存在一些被低估的好公司,但是港股因为专业机构比较多,所以比较适合做真正的纯价值投资,短期交易标的很少,因此普通投资者投资必须要关注公司的持续竞争力,否则很难盈利。

私募排排网未来星基金经理夏风光认为,港股的估值低是由其特定的市场环境决定的,流动性不佳,投资人和上市公司两头在外,不利于价值的发现。当然受到近期海外疫情的冲击,港股市场也处于历史低位。港股中的蓝筹股红筹股估值不高,立足于长期财务投资可以进行关注。对于沪港深基金,夏风光指出,指数低迷对于基金的净值会有影响,特别对基金的销售可能会带来负面的冲击,但如果立足于大周期,用长期眼光来看,反而可能是有一定的投资机会。

美港资本创始合伙人张李冲表示,港股由于全球流动性以及新冠疫情的原因大幅下跌,目前的估值仍处于历史低位,分别在08年、16年出现了类似的情况,之后都迎来非常强劲的上涨行情,我们看到今年港股通南下资金不断涌入港股,将对港股的企稳和复苏起到非常关键的作用;沪港深基金的表现主要看在港股中的配置情况,一定会受到整个市场的影响,但长期来说,资金流入低估市场一定会有比较好的收益。

上海某私募基金经理表示,香港市场的优质股票仍然具有投资价值。其实香港市场资金集中在小部分股票中,这点和美股也比较相似,其它一部分股票的流动性并不活跃,在这些有流动性的股票,在下跌后,也更容易受到抄底资金的追捧。沪港深基金当中如果投资港股比例较大,那么净值肯定会受影响,不过港股目前估值并不贵,因此还是有安全边际,长期看问题并不大。

对于当下港股的投资价值,海通国际投资策略执行董事梁冠业也指出,从历史来看当差不多所有股票都看似便宜的时候,通常投资者都会看大蓝筹和大型股份,因为这些能够推动大市,然后再轮动到中小股份,循环如此,由于目前受到全球经济增长不明朗因素影响,大市仍未明显回升,目前资金依然还是会偏好大股票,但并不意味着其他股票没有价值,只是满地都是便宜股时,还需要寻找合适的投资标的,现在还不是入场时机。