长安基金这只产品,又一次成为倒数

摘要 长安宏观策略混合上一次跑赢沪深300指数,还是3年前的事情。又一个3年开始了,但它在5个月亏损超过8%,跑输沪深300指数4%。这个3年又是如此吗?长安宏观策略混合,成立于2012年3月9日,总收益68%,年化收益率6.54%,乍一看好像不错,实际上情况不容乐观。例如,近3年亏损20.14%,排名倒

长安宏观策略混合上一次跑赢沪深300指数,还是3年前的事情。

又一个3年开始了,但它在5个月亏损超过8%,跑输沪深300指数4%。

这个3年又是如此吗?

长安宏观策略混合,成立于2012年3月9日,总收益68%,年化收益率6.54%,乍一看好像不错,实际上情况不容乐观。

例如,近3年亏损20.14%,排名倒数第9名。近2年亏损23.36%,排名倒数第8名。近1年亏损11.24%,排名倒数第7名。今年以来亏损8.71%,排名也是倒数。

长安宏观策略混合自成立以来,基金经理频繁变动,8年内已经历过9次人事调整。从业绩上看,该基金成立以来的收益主要来源于雷宇在2012年8月至2015年5月的任职回报,其他基金经理的任职回报可以用惨淡形容。

雷宇管理期间从2013年开始至2015年2季度是其盈利的主要时期,而这段时间也正好是上一轮牛市的时间。从2015年之后随着市场走弱,该基金也随着低迷,业绩逐渐变差,排名也越来越靠后。

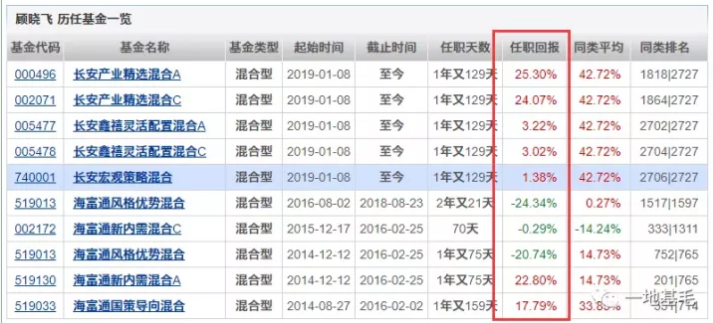

现任基金经理顾晓飞,从2019年接手至今,任职回报1.38%,同类排名倒数。据公开资料,顾晓飞累计任职时间近5年,经历过天治基金、东吴基金、国泰基金、海富通基金,于2019年初加入长安基金,现任长安基金权益投资总监、基金经理。

回看顾晓飞的成绩,确实一般,目前共管理5只基金(不同份额分开计算),全部跑输同类平均,且同类排名多为倒数!

从历史业绩来看,他在海富通基金期间管理的产品也多为亏损。其中任期时间最长的海富通风格优势混合,在2014年12月至2016年2月任期亏损20%,在2014年12月至2016年2月任期又亏损24%!

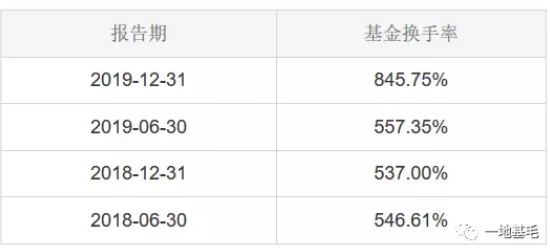

从投资风格来看,尽管顾晓飞从业时间不短,但是依然没有显示出成为一名优秀基金经理该有的特质,换手率高、频繁换股且重仓押宝等散户特征明显。

据历史数据显示,长安宏观策略混合的产品换手率一直较高,其中在2015年和2016年都在1500%附近。顾晓飞延续了这种激进的风格,在接手之后仅2019年上半年换手率就达到557%,全年换手率更是高达845%。

从持仓个股来看,顾晓飞投资风格不稳定,在2019年和2020年产品持仓出现巨变。据数据显示,2019年顾晓飞重仓配置银行、券商和保险,前十大重仓股中曾先后出现工商银行、农业银行、南京银行、光大银行,海通证券、中信证券。

今年1季度顾晓飞又将持仓全面转为科技题材,前十大重仓股包括厚普股份、格尔软件、武汉凡谷、中科曙光、千方科技。

但是尴尬的是,这样的资产配置,让顾晓飞错失了2019年的科技股大行情,又“吃”到了今年的科技股大回调。真是“吃肉回回没赶上,挨打次次没落下”。

对了,看到这里有没有觉得很熟悉?高换手率、投资风格不稳定,在此前的分析文章中,变现糟糕的基金经理都有这样的共性。真是,同样的配方,同样的味道。

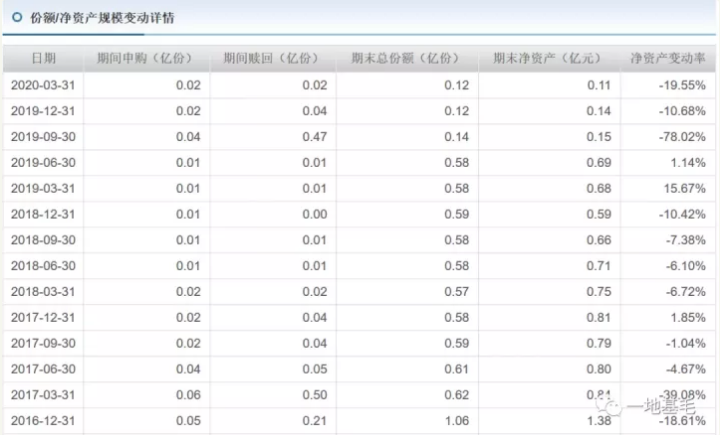

从资产规模上看,长安宏观策略混合规模常年在1亿元以下,除2015年和2016年之外,该基金其他年份的产品规模均小于1亿元,2016年之后,规模一路下滑,截止2020年3月31日,该基金资产规模减少至0.11亿元,处于清盘边缘。

但这并不是个例,顾晓飞总共管理5只基金(不同份额分开计算),总管理规模1亿元,其中有4只是迷你型基金。

长安基金目前总共管理35只基金(不同份额分开计算),总管理规模173.43亿元,其中资产规模低于5000万的基金有16只,也就是有接近一半的基金处于清盘边缘。资产规模高于5亿元的基金仅有5只,这5只基金产品规模合计138.83亿元,占长安基金公司总管理规模的80%。

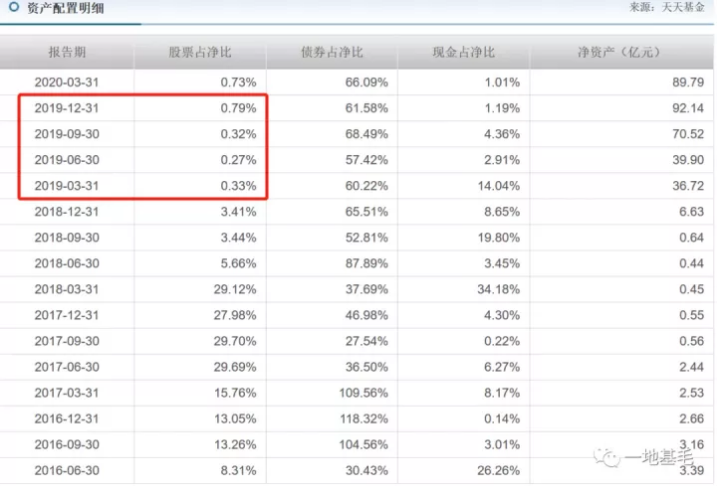

有意思的是,排名前二的长安鑫益增强混合C与长安裕腾混合C,两只均为混合型股票,但股票仓位非常的低,长安鑫益增强混合C的资产配置如下图,2019年时股票仓位甚至低至0.27%,说它是纯债基一点不为过。

再来看长安裕腾混合C的资产配置,同样的股票仓位配置超低,甚至有低至0.05%的情况。

而这在一方面,也可以看出,长安基金在于主动权益产品上,稍显一些不自信。

责任编辑:席文超