东北证券不平顺:卷入多起股权质押纠纷,计提减值损失1.7亿

摘要 来源:投资时报2019年年报显示,东北证券针对股票质押回购业务计提信用减值损失1.71亿元,占公司净利润的16.98%《投资时报》研究员金丽作为典型的强周期性行业,券商2019年业绩随着资本市场回暖而水涨船高。37家A股上市券商年报已经全部出炉,《投资时报》对其业绩情况进行详细梳理,并推出《2019

来源:投资时报

2019年年报显示,东北证券针对股票质押回购业务计提信用减值损失1.71亿元,占公司净利润的16.98%

《投资时报》研究员 金丽

作为典型的强周期性行业,券商2019年业绩随着资本市场回暖而水涨船高。

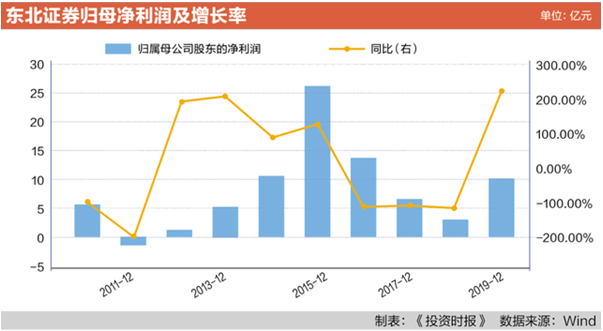

37家A股上市券商年报已经全部出炉,《投资时报》对其业绩情况进行详细梳理,并推出《2019年A股券商赚钱榜》。结果显示,有15家券商2019年归母净利润翻倍,占比达到四成。其中,东北证券股份有限公司(下称东北证券,000686.SZ)当年实现归母净利润10.07亿元,同比增长234.19%,这一增长率在37家券商中排名第7。

不过,今年一季度,随着外部环境趋于复杂、资本市场大幅波动,东北证券业绩同比大幅下滑。一季报显示,该公司实现营业总收入18.06亿元,同比下滑20.64%;实现归母净利润3.34亿元,同比下滑41.22%;基本每股收益0.14元。

据《投资时报》研究员观察,该公司一季度业绩下滑应与自营权益类投资收入下降有关。在各收入项目中,利息净收入、投行业务收入、公司承销收入、资管业务收入、投资收益等同比都实现了增长,只有公允价值变动为-2.02亿元,同比下降120.85%,公司表示主要是由于权益类投资公允价值下降。

自营业务利润贡献较大

A股上市之后,东北证券发展较快。截至2019年末,该公司在全国28个省、自治区、直辖市的68个大中城市设立了140家分支机构,其中包含41家分公司(含38家经纪业务区域分公司)和99家证券营业部。同时还设立了东证融通私募基金子公司、东证融达另类投资子公司、东证融汇证券资产管理子公司,并控股渤海期货、东方基金,参股银华基金,已经成为一家集证券、基金、期货为一体的开展综合金融服务的控股集团。

年报显示,东北证券目前业务主要包括大零售业务、大投行业务、投资与销售交易业务和资产管理业务四个板块。2019年其业绩增长情况较好,实现营业收入79.69亿元,同比增长17.53%;实现归母净利润10.07亿元,同比增长234.19%。

不过东北证券利息净收入同比大降202.39%,公司对此解释称是因为公司股票质押业务规模缩小,导致利息净收入减少。

发布2019年半年报时东北证券曾收到深交所问询函,要求其说明股票质押业务开展情况。根据半年报,截至2019年6月30日,东北证券以自有资金作为融出方参与股票质押式回购交易业务待购回初始交易金额为58.01亿元,同比增长11.43%。

下半年该公司对此进行了控制。截至2019年末,东北证券以自有资金作为融出方参与股票质押式回购交易业务的待购回初始交易金额38.78亿元,同比下降38.29%,总体履约保障比例为225.25 %,以自有资金参与纾困基金的待购回本金为4.35亿元。

同时,针对股票质押回购业务,东北证券计提信用减值损失1.71亿元,占公司净利润的16.98%。

《投资时报》研究员注意到,在该公司营业收入构成中,期货业务贡献最大。财报显示,营业收入中占比最高的是其他业务收入,在营收中占比高达52.58%,而其他业务收入中最主要的就是现货买卖。

东北证券主要通过控股子公司渤海期货开展期货业务,渤海期货总部位于上海,全国共有13家营业网点(含3家分公司)。2019年,渤海期货实现营业收入44.07亿元,同比增长5.66%。

值得一提的是,期货业务属于典型的增收不增利。渤海期货2019年营收增长,但净利同比却下滑了33%。对于2019年增收不增利的原因,渤海期货给出的解释是,手续费及佣金净收入同比下降了35.24%,主要原因是市场竞争加剧,传统手续费收入下滑,致使公司2019年交易量下降、手续费收入下降。利息净收入同比下降了92.89%,主要原因是子公司利息支出大幅增加。

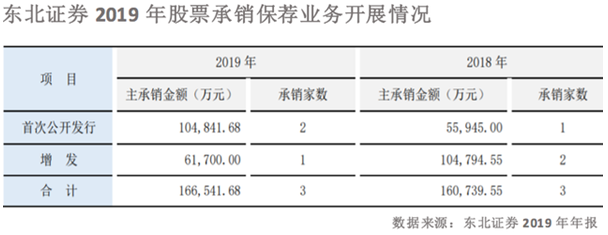

东北证券净利润主要还是来源于证券投资业务和信用交易业务,营业利润率分别为93.67%和77.03%。投行业务方面,2019年,受科创板注册制改革等政策刺激,股权一级市场融资总规模增长,但科创板市场份额向头部券商集中趋势明显,中小券商项目承揽面临较大挑战。东北证券2019年仅完成3个保荐项目,总数和上一年持平。

陷入股票质押纠纷

日前,中国裁判文书网披露数家券商向*ST利源(002501.SZ)及其实控人申请执行的裁定书,其中就有一份是关于东北证券与*ST利源、王民、张永侠之间的纠纷裁定书。在2019年1月,东北证券提起的诉讼已获得胜诉,法院支持其向被告要求偿付回购款3.89亿元及相应利息、违约金的诉求,9450万股质押股票的质权也获得支持。

然而尴尬的是,被执行人无可供执行财产。具体的表述是,除了已被冻结但享有质权的股票外,被执行人名下财产均已被其他法院查封或冻结,因此无可供执行财产。

截至2019年末,东北证券针对该事项已计提减值准备 1.94亿元。

在2018年的“纾困行情”之后,监管部门对于股票质押业务的监管力度也不断趋严。根据中国证券业协会统计,截至2019年末,市场股票质押回购融出资金为4311.46亿元,较上年末下降30.2%。

从股权质押业务本身来说,其对于纾解民企上市公司股东的融资困难也起到了重要作用。然而,由于企业本身易出现问题,其风险也传导给了券商。

根据东北证券2019年报,除了*ST利源股票质押风险外,还披露有另外3起股票质押风险事件。

通常而言,股票质押业务发生违约诉至法院时,券商基本都能获得胜诉,但是收回赔偿损失的过程比较艰难。

在东北证券与甘肃首富阙文彬之间的股票质押式回购合同纠纷案中,2018年11月东北证券就已胜诉,但身陷债务危机的阙文彬并没有执行法院判决,无奈之下,东北证券于2019年1月18日向吉林省高级人民法院申请强制执行。2019年4月23日,该案指定长春市中级人民法院执行。2019年6月13日,法院轮候查封阙文彬、何晓兰、四川恒康发展名下 6 处房产及所持有的股权。

截至2019年末,经长春市中级人民法院商请,北京一中院将东北证券享有优先受偿权的9887万股恒康医疗股票移送长春市中级人民法院执行,但截至2019年年报披露日即今年4月8日,该案件尚在执行阶段。

为此,截至2019年末,公司针对该事项已计提减值准备1.59亿元。

东北证券与金龙机电(300032.SZ)股票质押式回购合同纠纷案也和*ST利源案件类似,被执行人无可供查封财产未办理查封手续。因此2019年9月24日,长春市中级人民法院对被执行人采取限制高消费措施。截至财报披露日,因金龙控股集团有限公司移送破产审查,本次执行中止。

在东北证券与冯超的股票质押合同纠纷案件中,执行落到了实处,且耗费时间还不算太长。

2019年5月,长春市净月区人民法院做出一审判决,支持东北证券全部诉讼请求。因被告冯超未履行生效判决,东北证券很快就申请强制执行。截至财报披露日,该案已执行回款784万元,扣除司法成本净回款770.69万元,本次执行终结。

值得注意的是,针对“长沙事件”,东北证券已100%计提坏账准备。该事件发生时间较早,在2016年底监管层对东北证券下发的行政监管措施公告中披露,东北证券长沙芙蓉中路证券营业部前员工李蒙涉嫌合同诈骗罪,部分员工和经纪人私自推介或销售非东北证券股份自主发行或代销的金融产品。根据2019年年报披露,东北证券已经为“长沙事件”投资者垫付款项,坏账准备显示为2437.05万元。