火爆认购与首发失败!发起式都不灵了 凯石基金被1000万“难倒”

摘要 作者:赵静怡进入2020年,新基金发行市场呈现出“冰火两重天”的格局。有的新基金一日售罄、狂揽百亿;有的却是认购寥寥,发行失败。特别就部分中小公司仍然面临发行难题,连以业界公认好发的“发起式”也不灵了。回顾今年以来,短短15天时间已经出现了7只“日光基”产品。这些产品在首募阶段认购资金踊跃,散户热情

作者:赵静怡

进入2020年,新基金发行市场呈现出“冰火两重天”的格局。有的新基金一日售罄、狂揽百亿;有的却是认购寥寥,发行失败。特别就部分中小公司仍然面临发行难题,连以 业界公认好发的“发起式”也不灵了。

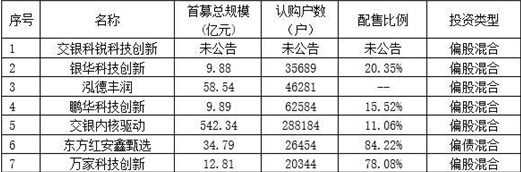

回顾今年以来,短短15天时间已经出现了7只“日光基”产品。这些产品在首募阶段认购资金踊跃,散户热情较高,出现比例配售现象。

今年以来“一日售罄”的基金们

金融界基金整理 数据截止2020年1月16日 据业内人士分析称,这些爆款基金出现的原因主要有以下三点:一是因为市场走好,权益类基金赚钱效应显著,基民投资热情高涨;二是“爆款”基金多由历史业绩优异的基金经理管理,普通投资者急于寻求好的投资标的;另外就是在发售过程中相关渠道的大力推荐使得这些基金格外受到散户青睐,这其中银行渠道销售贡献最大。

某银行渠道理财经理对金融界基金表示,今年的“日光基”均为偏股型基金,在大力发展权益产品背景下,受赚钱效应带动,投资人热情被引爆、投资信心被提振,再叠加优秀基金经理加持,可谓是真正的天时、地利、人和。

与此形成鲜明对比的,则是有的基金认购寥寥,发行遇到冷场,其中债券基金就是遭冷遇的典型类型。近日,以发起式募集的凯石秦纯债三个月定开债券基金因未能满足合同规定的基金备案条件,故基金合同未能生效。 “出师不利”,成为2020年的首只发行失败的基金产品。

在基金市场整体向好的大环境下,仅需1000万元就能成立的发起式债券型基金为何竟然以此方式黯然退场呢?”

“发起式基金募集失败比较少见,因为即便客户资金没到位,也不影响基金设立,只要基金公司认购不少于1000万且持有期不少于3年就可以成立。”一位市场人士说,发起式基金募集失败很可能是因为找不到客户资金,或谈好的资金没到位;另一方面,部分中小公司成立以来处于亏损状态,资本金不足,基金公司也可能从新基金成立性价比角度考虑,做出发行失败的决策。

在这位市场人士看来,发起式基金有以下几种情况:一是基金公司找到了客户,需要以定制基金形式设立,基金公司和客户资金同时到位,可以正常成立发起式基金;二是基金公司先发起式成立基金,再通过持续营销找客户资金买入,以“壳”基金形式布局产品线;三是基金公司在募集期间找不到客户资金,或客户资金爽约,基金公司也不愿出资,发起式基金就可能募集失败。

这位市场人士还表示,如果基金公司有钱却不认购,说明公司成立新基金缺乏诚意;如果公司没有钱认购就更麻烦了,可能公司正常业务开展都会受到影响。

反观今年以来发行的债券型基金首募情况并不理想,多只基金累计首募规模仅刚超过30多亿元,状况明显差于主动权益类基金。业内人士分析称,债基遭遇“冷场”主要是因为大众投资人对于债券型基金并不偏好。巨灵数据显示,2019年权益类基金的平均收益率超过35%,其中最牛基金产品收益率高达121.69%。相比而言,债基业绩表现“逊色”许多。债券类基金业绩最好的产品收益仅为38.95%。

金融界基金还发现,1月9日发售的鑫元锦利一年定开债与凯石秦纯债三个月定开债均为发起式基金,但“命运”却天差地别。公告资料显示,鑫元锦利仅在2天内就完成了5.2亿元的募集,购买总户数为2;而凯石秦纯债三个月定开债券型发起式基金则以失败收场。

所谓发起式基金,是指基金人及高管作为基金发起人,认购一定数额而发起设立的基金。因此此类一般是基金公司对策略和时机进行精挑细选的优质产品或是机构定制型基金。发起式通常运用在混合型基金和债券型基金产品中。

也有基金行业观察人士表示,本次凯石新基金募集失败的主要原因应该是凯石方面还没有做好十足的准备跨入公募领域;另外该产品作为凯石在固收产品领域的开山之作,公司可能是对于资源、成本收益的综合考量下最终选择了放弃本次募集。

华东某中型公募基金市场部人士认为,基金行业的“马太效应”越发明显,在机构资金不断规范的大趋势之下,中小型和新成立的基金公司生存空间受到挤压,以往的规模增长策略日益失效。而随着外资逐步进入国内市场,公募基金行业未来将面临更加全面的洗牌和白热化的竞争格局。