浦发银行遭监管通报背后:七旬客户踩雷私募 产品销售存硬伤

摘要 经过调查,银保监会认定浦发银行存在侵害消费者权益的行为。监管细数了浦发银行“五宗罪”,包括在代销产品准入环节尽职调查不到位;向部分客户销售产品时未按照监管要求在网点专门区域销售并双录;代销产品首页出现了明显的浦发银行标识,容易使消费者误解等。

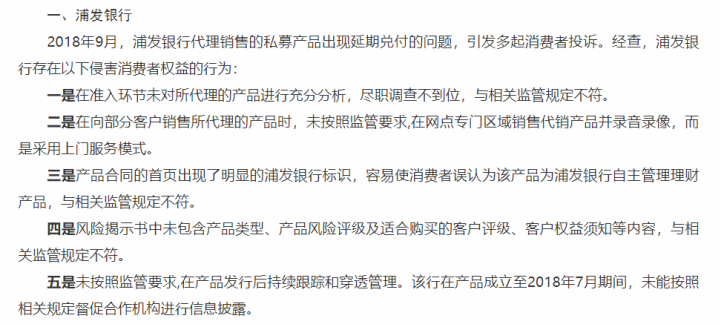

今年4月16日,银保监会消保局于官网发文对浦发银行进行了通报。银保监会指出,2018年9月,浦发银行代理销售的私募产品出现延期兑付的问题,引发多起消费者投诉。

经过调查,银保监会认定浦发银行存在侵害消费者权益的行为。监管细数了浦发银行“五宗罪”,包括在代销产品准入环节尽职调查不到位;向部分客户销售产品时未按照监管要求在网点专门区域销售并双录;代销产品首页出现了明显的浦发银行标识,容易使消费者误解等。

不过,监管并未在通报点名是哪款产品。近日新浪金融研究院独家获悉,相关的投资人已在通报后申请了政府信息公开,投资人收到的回函明确,通报所指产品为浦发银行代销的“西部利得-飞马分级资产管理计划”(下称飞马资管计划)。

银保监会通报公开后,作为事件的亲历者,林女士和众多踩雷的投资人终于看到了希望。2016年,林女士年近七旬的母亲在客户经理推荐下,购买了100万年化收益5.3%的“理财”。2018年产品“爆雷”,众多投资人才认识到这款投资于可交换债的私募产品中蕴含的风险。

截止目前,违约事件未有实质性进展。浦发银行回复新浪金融研究院称,将继续本着法治化原则,尽最大努力维护客户利益,并与客户积极沟通,希望促成各方共同形成解决方案。然而违规销售之下,“信任之柱”早已倒塌。

从火爆到爆雷

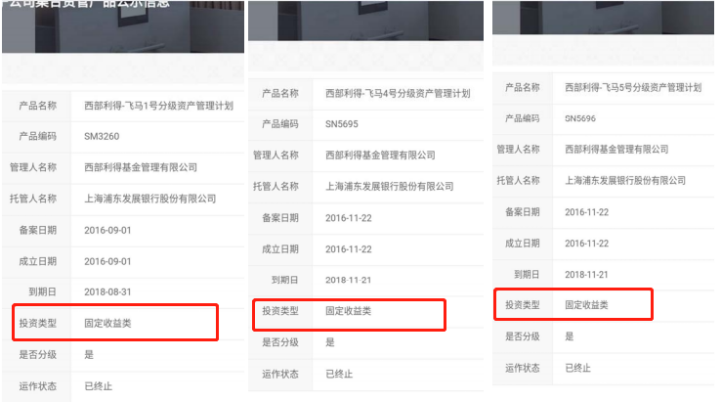

2016年下半年,浦发银行作为代销机构,销售了由西部利得基金管理有限公司(以下简称西部利得基金)负责管理的飞马资管计划。该资管计划分为5期销售,编号由1号至5号,投资范围是以上市公司飞马国际(现*ST飞马)股票为标的的可交换债。合同显示,飞马资管计划的资产托管人,是浦发银行深圳分行。

由于产品实质属于非保本私募基金,这款2年期的飞马资管计划在浦发银行销售的起点金额为100万。多名投资告诉新浪金融研究院,“额度紧张”“需要抢购”“回报优质客户”等,这些都是当年浦发银行基层销售人员向私行客户推介飞马资管计划的高频词汇,颇有一种“饥饿营销”的意味。

“一个支行可能就几百万的额度,然后好多人包括老年人就提前坐在那里等。”谈及当年的销售场面时林女士说道:“2年期产品才是5.3%(预期收益),那时候刚有了一点风险意识,就是这种产品不刚兑,所以也专门说别选高风险、收益高的产品”。

林女士年近七旬的母亲是浦发银行的老客户,2016年在客户经理推荐下,购买了100万飞马资管计划。持有产品两年间,林女士的母亲未收到任何风险提示。另外,据多名投资人反馈,出于对浦发银行的信任,当时甚至有投资人在没有看到协议的情况下就购买了产品。

“您的本金和收益可能面临损失。”2018年,飞马资管计划到期,一则风险提示函正式宣告产品“爆雷”,购买了产品的浦发银行客户自此陷入窘境。截止目前,这款违约一年多的产品仍然没有兑付。

按照投资人的理解,飞马资管计划收益为年化5.3%,是一款固定收益类产品,并不具有较高风险。而这款产品在基金协会的信息,也显示为固定收益类。那么,飞马资管计划是如何亏得让投资人至今未拿到回款的呢?先要从产品的投资范围说起。

飞马投资债券违约

2016年可交换债火爆,一时间成为了私募新宠。Wind数据显示,2015年和2016年发行的可交换债,远远超过了此前的年份。

所谓可交换债,是指上市公司股东把持有的股票抵押给金融机构,金融机构以此发行债券。债券投资者在将来的某个时期内,有权按预先约定的条件与债券发行人交换质押的上市公司股票。

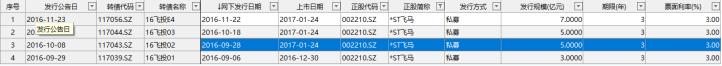

2016年9月至11月,飞马投资控股有限公司(以下简称飞马投资)先后发行了4期私募可交换债,分别为16飞投01(3亿元)、16飞投02(5亿元)、16飞投03(5亿元)和16飞投E4(7亿元),合计规模20亿元,票面利率3%,债券期限3年,附第二年末投资者回售选择权,国海证券承销兼任受托管理人。*ST飞马实控人黄壮勉以其持有股票质押进行担保。

数据来源:wind

值得注意的是,飞马投资在这一时期可谓动作频频。*ST飞马的公告显示,在2016年9月20日,飞马投资向国海证券质押8.22%的股份用于可交换债担保后,飞马投资累计质押股份达到其持有的*ST飞马股份的99.99%。而在2016年内,*ST飞马共发布了近30条股份质押、解押的公告,其中绝大多数都涉及飞马投资。

在飞马投资发行可交换债后,西部利得基金设立了飞马资管计划,投资了上述可交换债。据投资人向新浪金融研究院提供的合同,飞马资管计划将产品份额分为风险高低不同的两个级别,即A级计划份额和B级计划份额,两者份额配比原则上不超过3∶1,A级份额作为优先级的业绩比较基准为年化5.3%。

新浪金融研究院注意到,根据合同内容,西部利得基金并不承诺保证A级份额收益和本金。与此同时,该资管计划还设置了“虚拟清算”的参考净值。按照合同的说法,该资管计划的参考净值只是一个估值,并不代表计划份额持有人可获得的实际价值。据投资人反馈,其在持有产品时,净值显示没有异常,产品到期爆雷令其措手不及。

2018年,飞马投资陷入流动性危机,16飞投01、16飞投02于当年9月末宣告违约。上市公司*ST飞马也经历重组失败,股价“瀑布跌”,截至2020年5月27日收盘,*ST飞马股价为0.96元,面临着被实行退市风险警示或暂停上市的风险。

图片来源:wind

对于产品爆雷,浦发银行回应新浪金融研究院称,2018年9月产品管理人西部利得基金对该债券行使回售权利,发行人飞马投资未如约偿付债券回售资金。由于发行人债券违约,导致该系列资管计划暂时不能清盘兑付并进入延期兑付阶段。

浦发银行进一步表示,前期已经成立应急工作小组,并持续敦促管理人西部利得基金做好仲裁、资产保全等法律措施,切实维护产品持有人的利益。据了解,目前,西部利得基金已向华南国际经济贸易仲裁委员会提起仲裁,目前已胜诉并向法院申请了强制执行。浦发银行称,其与西部利得基金都在密切关注飞马投资及其飞马国际的生产经营活动和破产重整程序,正在推动相关风险依法依规化解与债务重整工作。

监管定性浦发销售存硬伤

在产品延期兑付后,投资人纷纷向浦发银行“讨说法”。据对维权情况了解较为深入的投资人反馈,浦发银行各分行已无权对此事做出进一步回应,因此投资人曾多次“组团”到位于上海的浦发银行总部申诉,却未得到任何实质性的回复。

投资人称,浦发银行相关负责人也曾找到个别投资人进行私下沟通,但口头承诺终究未落于纸面。综合来看,投资人多对浦发银行未与其形成畅通的沟通机制颇为不满。投资人陆续向监管递交投诉函,也有少数投资人选择了走法律途径维权。

今年4月16日,银保监会消保局于官网发文对浦发银行进行了通报。银保监会指出,浦发银行存在五方面问题。包括在代销产品准入环节尽职调查不到位;向部分客户销售产品时未按照监管要求在网点专门区域销售并双录等。

令投资人不满的是,在监管通报公布后,他曾到浦发银行网点“讨说法”,网点相关负责人回复称,通报未提及是哪款产品,具体情况该负责人也并不清楚。投资人认为这是在“侮辱智商”。

由于监管在通报中并未列出是浦发银行的哪款产品存在违规,投资人心里并不踏实。因此,投资人在监管通报后申请了政府信息公开,并于5月25日拿到了回复。新浪金融研究院独家获悉,银保监会在答复函中明确指出,通报所指产品为飞马资管计划1号、2号、3号等产品。

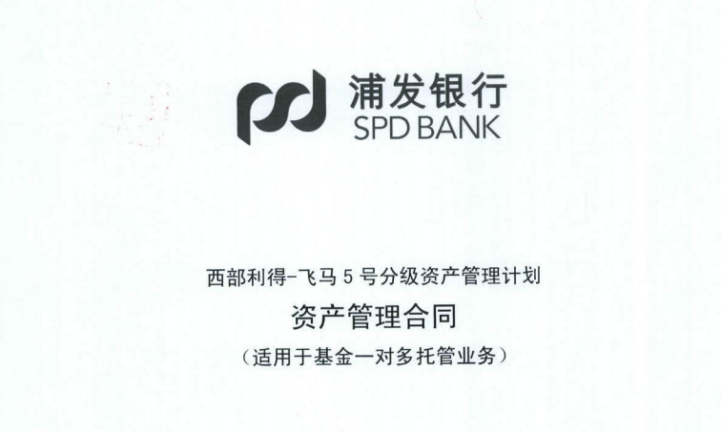

图片来源:银保监会官网

实际上,在整个产品销售过程中让不少投资人困惑的是,作为一款代销产品,为何合同首页却赫然出现了浦发银行的标志?有投资人对新浪金融研究院表示,这让他误以为产品是浦发银行发行的。在今年的通报中,银保监会消保局认定,产品合同的首页出现了明显的浦发银行标识,容易使消费者误认为该产品为浦发银行自主管理理财产品,与相关监管规定不符。

至于监管指出的“在向部分客户销售所代理的产品时,未按照监管要求,在网点专门区域销售代销产品并录音录像,而是采用上门服务模式”,也是投资人对新浪金融研究院反应较多的问题。

有投资人表示,由于购买该款产品的为私行客户,出于“做好服务”角度考虑,确实有在非银行场所营销的情况出现;也有的投资人表示,是在“抢购”后约一、两个小时后对双录进行了补录。

另外,合同显示,适合购买飞马资管计划的自然人,应当金融资产不低于300万元或最近三年个人年均收入不低于50万元的个人,且能够识别、判断和承担相应投资风险。据投资人反馈,购买飞马资管计划的老年人并非个例,这其中是否存在适应性的问题,尚有待监管、司法进一步认定。

浦发银行对新浪金融研究院表示,浦发银行也在密切跟进事件进展,已建立产品处置进展信息披露机制,根据产品管理人提供的实质性进展情况,及时向客户披露,依法保护投资者合法权益。同时,浦发银行将继续本着法治化原则,尽最大努力维护客户利益,并与客户积极沟通,希望促成各方共同形成解决方案。