ST信威债务连环“雷”:东吴基金旗下4债基遭殃

摘要 原标题:ST信威债务连环“雷”:东吴基金旗下4债基遭殃来源:金色光近日,*ST信威披露,子公司北京信威的三期PPN没能按期偿付本息,继上市公司的三期私募债和北京信威的三期公募债发生债务逾期之后,再度“爆雷”。据统计,北京银行、华夏银行和国泰君安,由于为上述9期债务融资工具提供承销和受托管理服务,可能

原标题:ST信威债务连环“雷”:东吴基金旗下4债基遭殃 来源:金色光

近日,*ST信威披露,子公司北京信威的三期PPN没能按期偿付本息,继上市公司的三期私募债和北京信威的三期公募债发生债务逾期之后,再度“爆雷”。据统计,北京银行、华夏银行和国泰君安,由于为上述9期债务融资工具提供承销和受托管理服务,可能间接受到债务逾期的影响。而东吴基金旗下的4只债券类基金,纷纷踩雷*ST信威,使东吴基金成了受逾期影响更为明显的那家金融机构。

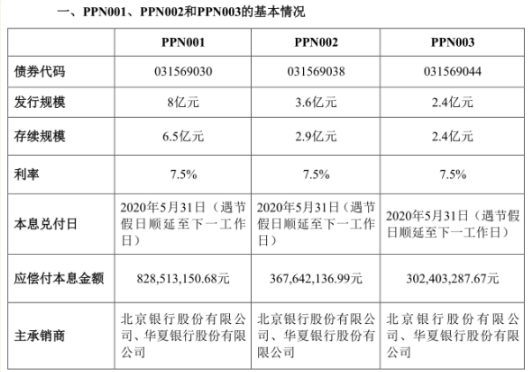

*ST信威三期PPN逾期兑付,涉及金额近15亿

上述公告显示,本次债务逾期的三只PPN,其发行规模分别为8.00亿元、3.60亿元和2.40亿元,合计发行总规模为14.00亿元;截至2020年5月31日,存续规模分别为6.50亿元、2.90亿元和2.40亿元,合计11.80亿元;目前北京信威应偿付本息金额分别为8.29亿元、3.68亿元和3.02亿元,合计14.99亿元。这三期PPN的主承销商都是北京银行股份有限公司(证券简称:北京银行,证券代码:601169.SH)和华夏银行股份有限公司(证券简称:华夏银行,证券代码:600015.SH)。

数据来源:*ST信威临时公告

关于导致本次债务逾期的原因,据上述公告披露,主要是*ST信威为海外项目提供的担保事项,陆续发生担保履约,造成公司巨额资金损失,而且公司正在进行的重大资产重组程序较为复杂,导致公司融资能力受限,整体资金压力较大,无法按期兑付三期PPN,使得公司又陷入了债务违约的风险。

*ST信威债务逾期不是第一次了

为什么是“又”陷入了债务违约风险呢?原来早在本次三期PPN本息兑付逾期之前,*ST信威和北京信威发行的三期私募债和三期公募债,就都已经出现债务逾期的情况。

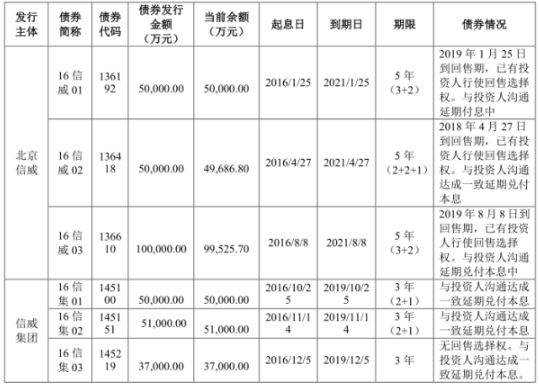

先看已经到期的三期私募债:2020年3月7日,*ST信威披露的风险提示公告显示,截至当天,上市公司海外项目担保风险敞口金额约为17亿元,表内有息负债本金合计约为93亿元,偿债压力较大,不排除发生债务违约的风险。其中,上市公司于2016年非公开发行的三期私募债,主承销商是国泰君安证券股份有限公司(证券简称:国泰君安,证券代码:601211.SH),证券简称分别为16信集01、16信集02和16信集03;债券发行金额分别为5.00亿元、5.10亿元和3.70亿元,合计发行总规模为13.80亿元;当前合计余额也是13.80亿元。三期私募债本应分别于2019年10月25日、11月14日和12月5日到期,可是截至到期日终了,上市公司仍然无法按时兑付本息,只能与投资人沟通,要求延期兑付。

2020年4月21日,*ST信威披露了2019年年度报告。据年报披露,截至4月20日,上市公司已经与16信集01和16信集03的持有人关于延期兑付达成和解,至于16信集02,则还有个别持有债券的机构并未与上市公司达成一致。

数据来源:*ST信威风险提示公告

再看尚未到期的三期公募债:据上述风险提示公告披露,除了*ST信威非公开发行的三期私募债之外,子公司北京信威也在2016年公开发行了三期公募债,债券的主承销商和受托管理人都是国泰君安,证券简称分别为16信威01、16信威02和16信威03;债券发行金额分别为5.00亿元、5.00亿元和10.00亿元,合计发行总规模为20.00亿元;当前余额分别为5.00亿元、4.97亿元和9.95亿元,当前余额合计为19.92亿元。截至目前,上述三期公募债都还未到期,未来的到期日分别为2021年1月25日、4月27日和8月8日。

虽然三期公募债的本金还未到期,但是北京信威资金压力较大,连按时付息都存在问题。

2020年3月9日,*ST信威披露第一个子公司债券进展公告。该公告显示,1月25日,北京信威本应支付16信威01公募债2019年度的利息,可是北京信威到期无法按时付息,通过与债券投资机构进行沟通,取得了大部分投资机构同意延期付息,仅有个别机构尚未达成一致。

2020年3月28日、4月25日和5月27日,*ST信威先后发布三个子公司债券进展公告,介绍了16信威02公募债逾期的情况。据这三个公告披露,3月24日,16信威02的第二次债券持有人会议召开,会议通过一系列议案,主要包括:要求北京信威落实之前债券持有人会议的相关议案,宣布16信威02的本金和相应利息立即到期应付,并授权受托管理人国泰君安采取法律措施。

值得一提的是,早在2018年8月,出于为16信威02增信的需要,北京信威子公司涿鹿华大房地产开发有限公司(以下简称:华达地产),就已将开发的在建工程抵押给国泰君安。2020年4月23日,华达地产收到法院通知,国泰君安对华达地产提起诉讼,请求判令准许拍卖上述抵押的在建工程及相应的土地使用权。5月26日,华达地产收到法院裁定书,准许国泰君安拍卖、变卖华达地产先前抵押的资产。

至于16信威03,据风险提示公告披露,截至2020年3月7日,已有投资人行使回售选择权,也正在与投资人沟通延期兑付本息。

东吴基金旗下4只债基踩“雷”,损失惨重

对于北京银行、华夏银行和国泰君安三家承销商来说,由于16信威01等三期公募债采取余额包销的承销方式,国泰君安风险或许最大。可是真正被*ST信威债务逾期“雷”到的,还属东吴基金管理有限公司(以下简称:东吴基金)。

2020年5月20日,东吴基金旗下的东吴增利债券型证券投资基金(以下简称:东吴增利)、东吴优信稳健债券型证券投资基金(以下简称:东吴优信)、东吴鼎元双债债券型证券投资基金(以下简称:东吴鼎元)和东吴鼎利债券型证券投资基金(LOF)(LOF即:上市型开放式基金)(以下简称:东吴鼎利LOF)等4只债券型基金,因持有上交所公开挂牌交易的16信威01和16信威03两期公募债,在东吴基金披露估值调整公告之后,一次性大幅下调基金的估值。

据天天基金网与上述4只基金相关的净值数据显示,2020年5月19日,东吴增利A(注:债券基金A类份额)、东吴优信A、东吴鼎元A和东吴鼎利LOF的单位净值分别为1.3092元、1.1082元、1.0088元和0.9846元。到了5月20日,估值调整之后,上述4类基金份额的单位净值分别为1.2670元、1.9967元、0.9680元和0.9376元。一天之内,单位净值分别下跌了3.22%、1.04%、4.04%和4.77%。与大起大落的股票型基金不同,债券型基金常见的波动幅度仅为零点几,甚至零点零几个百分点。本次这四只债基单日调整了几个百分点,是日常跌幅的几十甚至几百倍,几乎是一天内完成了持续下跌一年的幅度,损失之大,可想而知。