业绩冰火两重天:创金合信11只基金年内收益率告负 靠债基撬动规模

摘要 创金合信金融地产A/C今年以来收益率分别为-7.59%、-7.87%,同类排名靠后。此外,债券型基金创金合信尊盈纯债成立以来收益为负,目前该产品已转型《投资时报》研究员齐文健今年以来,医疗板块强势领涨A股,主动权益基金前20席位几乎被医疗主题包揽,其中创金合信医疗保健行业A/C分别暂列第一、二名,今

创金合信金融地产A/C今年以来收益率分别为-7.59%、-7.87%,同类排名靠后。此外,债券型基金创金合信尊盈纯债成立以来收益为负,目前该产品已转型

《投资时报》研究员 齐文健

今年以来,医疗板块强势领涨A股,主动权益基金前20席位几乎被医疗主题包揽,其中创金合信医疗保健行业A/C分别暂列第一、二名,今年以来净值增长率均超过50%。

不过,创金合信基金旗下产品业绩分化也较为明显。Wind数据显示,截至6月4日,公司旗下有11只基金年内收益率飘绿(各类份额分开计算,下同),其中创金合信金融地产A/C今年以来收益率分别为-7.59%、-7.87%,在410只普通股票型基金中分别排第405位和406位。与创金合信医疗保健行业A/C相比,业绩相差超60%。

另外,从成立以来的业绩来看,创金合信基金旗下有10只基金收益告负,其中创金合信上证超大盘量化A/C、创金合信价值红利C跌幅均超5%。

此外,创金合信基金长期重点发展的债券型基金也表现平平。今年以来,创金合信尊盈纯债的净值增长率为0.59%,同类排名为1680/1767。若拉长时间来看,该基金成立以来累计下跌4.11%。

对此,创金合信基金向《投资时报》表示,总体看,公司对基金产品的评价更注重长期性、超额收益、夏普比率等标准,适当淡化短期排名。公司成立了组合风险部,对基金产品进行质量控制,了解基金获得收益背后的风险,引导基金经理打造定义清晰、风格不漂移、追求稳定超额收益的产品。

该公司方面同时称,今年以来,公司旗下净值增长率为负的基金主要是定位清晰的工具型产品,如创金合信金融地产等。对这类工具型产品,公司内部有明确的风险预算约束,要求基金与业绩比较基准的跟踪误差控制在一定范围内,对这类产品在评价时更多关注基金经理的alpha能力。

基金业绩冰火两重天

开年迄今,A股市场震荡上升,各个板块的处境各不相同,譬如医药、科技板块备受资金青睐,而金融、房地产等板块则表现欠佳。

Wind数据显示,截至6月4日,主动权益基金中排名前20名几乎被带有“医疗”“健康”“保健”字样的产品承包,暂时排名前二的基金是创金合信医疗保健行业A/C,今年以来的收益均超过50%,不过其规模却难言乐观,今年一季度末管理规模仅为1.35亿元,较上一季度仅增加0.72亿元。

观察创金合信旗下其他产品,截至6月4日,有11只基金年内收益率飘绿,如创金合信上证超大盘量化A/C、创金合信红利波动A/C等;若拉长时间来看,公司有10只基金成立以来收益告负,如创金合信鑫益A/C、创金合信价值红利C等。

具体来看,创金合信金融地产A/C年内收益在公司存量基金中排名垫底,分别为-7.59%、-7.87%。另外,该基金中长期业绩也表现一般,近一年、近两年、近三年的净值增长率分别为5.23%/4.33%、0.26%/-0.6%、2.47%/2.29%,同类排名均在后10。

对于创金合信金融地产A/C今年以来业绩情况,创金合信基金表示,由于其所跟踪的行业主题指数今年beta收益为负,市场上同类金融地产行业主题基金今年以来的收益率也基本为负。基金合同规定,基金股票类投资占基金资产的比例为80—95%,其中投资于金融地产行业的股票不低于非现金基金资产的80%,但该基金的超额收益(相对该基金的合同基准)为3.7%。

创金合信金融地产C业绩表现

数据来源:Wind

另外,成立于2019年12月27日的创金合信上证超大盘量化A/C亦表现欠佳。Wind数据显示,该基金今年以来的净值增长率分别为-5.57%、-5.76%,同类排名分别为399/410、401/410;成立以来收益率分别为-5.45%、-5.65%。

对此,创金合信基金表示,投资策略上,该产品采取定量方法进行组合管理,力争在控制该基金净值增长率与业绩比较基准之间的日均跟踪偏离度的绝对值不超过0.5%、年跟踪误差不超过7.5%的基础上,追求获得超越业绩比较基准的回报。截至6月3日,上证50指数年内下跌5.7%,这是该基金业绩不佳的主要原因。

债券型基金方面,《投资时报》研究员发现,创金合信尊盈纯债打破了投资者对纯债产品的固有印象。截至6月4日,该基金近一年、近两年、近三年的收益率分别为-9.68%、-12.18%、-7.87%,同类排名徘徊在垫底边缘,成立以来收益率仅为-4.11%。

“创金合信尊盈纯债基金正在实施转型,拟转型为创金合信季安鑫3个月持有期债券型证券投资基金,转型后拟通过持续营销扩大规模。产品此前业绩不佳,缘于规模小,固定的产品费用影响基金收益。”创金合信基金表示。

Wind数据显示,目前创金合信基金旗下有17位基金经理,累计任职年限不足3年的基金经理超10位,而孙雨、王林峰、王妍、吕沂洋四位基金经理累计任职年限不足1年。

创金合信基金表示,目前公司有17位基金经理,大都具有丰富从业经验,平均从业年限超过10年,Wind数据只展示基金经理注册年限,并不代表过往全部的从业经历。

产品结构失衡

自去年以来,新基金发行市场持续回暖,基金公司的管理规模也受到提振。

Wind数据显示,截至今年一季度末,创金合信基金管理规模为257.15亿元,较去年同期增长近50亿元,其中固收类基金、权益类基金规模分别为200.94亿元、56.21亿元,占比分别为78.14%、21.86%。

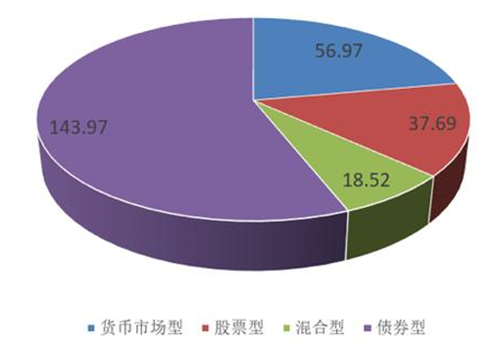

具体来看,货币型基金、股票型基金、混合型基金、债券型基金规模分别为56.97亿元、37.69亿元、18.52亿元、143.97亿元,较去年同期分别增长3.54亿元、18.23亿元、2.74亿元、25.3亿元。

2020年一季度末创金合信基金各类产品规模(单位:亿元)

数据来源:Wind

据统计,2019年至今,该公司先后成立了23只基金,其中混合型基金、债券型基金、股票型基金、货币型基金分别有7只、11只、4只、1只,而新成立混合型基金数量的增加,带给该类基金规模的刺激并不大。

对此,创金合信基金表示,公司存量混合型基金多为灵活配置型及偏股混合型,2019年以来受到外部环境不稳定因素的影响,股票市场呈现剧烈震荡的态势,而灵活配置型和偏股混合型的股票资产占基金资产比例较高,在复杂多变的市场环境下,投资者参与股票市场的积极性受到打击,对于偏股混合及灵活配置型基金的投资也趋于谨慎观望。从全市场同类基金对比来看,公司混合型基金的规模大多处于中位数附近,属于正常水平。

就债券型基金规模增加的原因,创金合信基金向《投资时报》表示,公司固收类产品线布局丰富,是近两年的业务亮点。2019年以来,以创金合信恒利超短债和创金合信恒兴中短债规模上升最为明显,主要得益于符合市场需求的产品设计以及优秀的投资业绩。