五矿证券将吃掉东海证券?传闻到现实还差多远

摘要 东海证券的被收购传闻,成了近两天券业的热点谈资,传闻中的收购方,正是央企五矿集团旗下的五矿证券。在一些行业人士看来,东海证券遭遇央企强势介入也许并不意外,常州市国资委或许难以控盘。也有不看好并购的行业人士认为,两者股东背景不同或成为收购难点。近期券业的并购传闻并不少见。中信证券与中信建投传出合并传闻

东海证券的被收购传闻,成了近两天券业的热点谈资,传闻中的收购方,正是央企五矿集团旗下的五矿证券。

在一些行业人士看来,东海证券遭遇央企强势介入也许并不意外,常州市国资委或许难以控盘。也有不看好并购的行业人士认为,两者股东背景不同或成为收购难点。

近期券业的并购传闻并不少见。中信证券与中信建投传出合并传闻,虽遭两家公司的公开否认,但业界对头部券商合并,打造航母券商的预期却不减。华创证券近期公告放弃对太平洋证券的收购,却也同样点燃着同业间的并购预期。

这同时也意味着,尽管从去年以来,监管从“航母券商”等政策上引导券商做大做强,鼓励收购兼并,但从实际情况来看,券商现实的收并购之路依然困难重重。

东海证券VS五矿证券,谁胜出?

东海证券即将被收购的传闻受到了券业人士的广泛关注,由哪家券商来完成收购?市场上的众说纷纭。根据目前市场上猜测的信息来看,五矿证券或是可能性最大的买家。

有华东地区的资深券业人士表示曾听到过类似传闻。该人士指出,五矿证券为央企背景,而东海证券是常州国资委控股的券商,股东背景而言五矿证券显然更具实力。

而同属华东地区的另一位行业人士则持不同看法。据该人士透露,常州市国资委对东海证券寄予厚望,后续或许将有更多动作。

从可能性上看,五矿证券要完成收购难度有多大?

从资产规模上看,五矿证券要完成此举意味着“蛇吞象”。2019年报显示,五矿证券总资产为213亿元,而东海证券总资产高达373亿元,总资产在业内排名分别为69和48位。但从资本金来看,五矿证券更有发力的机会。目前东海证券注册资本仅为16.7亿元,五矿证券注册资本为72.9亿元。

此外,五矿证券还获得了来自股东的25亿增资。5月29日晚间,五矿资本公告显示,公司拟非公开发行优先股。本次发行的优先股数量为不超过8000万股,发行募集资金总额不超过80亿元,扣除发行费用后的募集资金净额拟用于对子公司五矿国际信托有限公司增资不超过55亿元,对子公司五矿证券有限公司增资不超过25亿元,募集资金不足部分由公司以自有资金或通过其他合规融资方式解决。

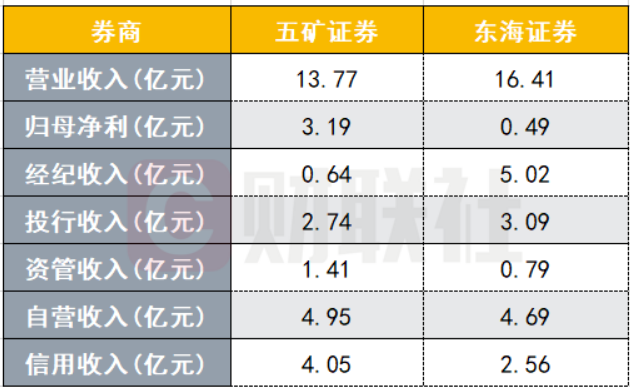

不过以经营业绩来看,2019年两家券商营业收入相近。五矿证券营收为13.77亿元,东海证券稍高,为16.41亿元。归母净利润上五矿证券占优,2019年为3.19亿元,比东海证券0.49亿元高出2.7亿元。

具体看,五矿证券2019年营业收入为13.77亿元,同比增加70.74%;利润总额4.22亿元,同比增长31.58%;净利润3.19亿元,同比增长31.82%。

东海证券2019年实现营业收入16.42亿元,同比增加10.01%;利润总额为2.19亿元,较上年同期增长59.98%;实现归母净利润4941.66万元,同比下降37.2%。

分业务收入来看,五矿证券在五个业务中有3项高于东海证券。经纪业务是东海证券的强项,2019年收入5.02亿元,五矿证券仅为0.64亿元;投行业务收入相近,2019年五矿证券和东海证券分别为2.74亿元和3.09亿元;资管业务2019年五矿证券以1.41亿元领先,东海证券仅为0.79亿元。自营业务去年两家相差仅为0.26亿元,五矿证券略占优势;信用业务上五矿证券、东海证券去年收入分别为4.05亿元和2.56亿元,五矿证券胜出。

从公司管理层上看,两家券商近期均有高管变动。

五矿证券去年12月迎来了新任董事长,五矿资本董秘、副总经理郭泽林同时担任公司董事长、党委书记。几乎同一时间,来自税务系统的钱俊文转任东海证券董事长,今年1月,来自证监系统的殷建华履新东海证券总裁。

分类评级上看,五矿证券2019年被评为BBB级,东海证券稍低,仅为BB级。

也有券业人士表示,五矿证券与东海证券的股东背景不同,央企收购地方国企的收购整合难度较大,其次,东海证券本身总资产规模比五矿证券更大,五矿证券本身不是上市券商,要通过非公开市场完成融资难度较大。

并购传闻为何频传?

根据方正证券研究所统计,2010年以来,行业累计发生42件并购事件,交易规模突破700亿元,单笔来看,交易规模屡创新高,如中金公司167亿元收购中投证券;分类型来看,既有包括头部券商整合中小券商拓展布局区域,如中信134.6亿元收购广州证券,也包括中小券商间的联合以及“一参一控”要求下同一派系的整合,同时国内券商积极通过海外并购拓展海外业务,如中信收购里昂证券。

券业人士认为,并购消息频传与两方面因素有关。

一方面,并购对券商的经营要素增加、战略定位的提升帮助颇大。

分析人士认为,券商横向并购能够实现客户资源、营业网点的整合,提升机构业务经营效率,同时壮大资本金、在投资交易上输出规模优势。

另一方面,从政策引导来看,外资券商加速进入的同时,监管层有意打造头部券商,而外延式并购是券业扩大规模的最优解。2019年11月29日,根据证监会网站发布的“关于政协十三届全国委员会第二次会议第3353号提案答复的函”,其中提到推动打造航母级券商,并开展六方面工作。

4月14日午后,“中信证券和中信建投合并”传闻引爆券商板块行情,中信建投盘中涨停,中信证券一度大涨6%。盘后,两家券商迅速发出澄清公告,均表示“未获悉二者合并传闻相关信息”。

相比头部券商之间互有“暧昧”的传闻,中型券商收并购之路也并非一帆风顺。

6月3日,华创阳安发布公告称,公司董事会同意华创证券终止收购太平洋证券股份事项。当华创证券宣布收购太平洋证券之时,有市场猜测,相比此前大券商合并小券商的案例,两家中小型券商“联姻”,或许将成为未来不少规模中等、实力和业务辐射范围有限的券商通过资产重组做大做强的模板。

方正证券非银首席分析师左欣然在研究中曾指出,行业横向与纵向的并购事件频发,而青睐并购的原因有三:

一是经济转型中打造多层次资本市场,对券商规模提出更高需求,而并购重组能够迅速帮助券商实现资金的扩充、能力的补足或加强、资源的扩充、人才的支持;

二是资本市场改革政策红利频现,外资持股比例放开,抓取市场改革红利+应对海外竞争,需要券商有充足的资本金与创新能力;

三是并购整合是从同质化行业竞争中走出、在行业集中度提升过程中前进的必然要求,并购整合能够改善行业资源配置效率,带动整体ROE水平提升。

券商增资动作频繁

今年2月再融资新规调整后,券业也加大了融资力度。

定增市场持续火爆,证券公司方面也在快速推进,而证券行业的重资本特征,又让更多券商加大补血,夯实资本实力。今年以来共9家券商的定增预案尚未实施,分别是海通证券、中信建投、第一创业、西部证券、中原证券、南京证券、国信证券、西南证券、浙商证券,拟募集资金达898亿元。

四家券商定增超过百亿,包括海通证券、国信证券、中信建投以及最新公布预案的浙商证券,计划募集资金分别不超过200亿元、150亿元、130亿元和100亿元。定增规模随着新规的施行,规模持续扩大。

另一方面是股东投入,除了上述的五矿证券获得股东增资外,还有两家券商也因此受益。

5月18日,开源证券完成第七次增资扩股缴款验资工作,获得增资28亿元。公司原股东陕煤集团和陕财投分别注资10亿元,新晋股东陕电投首次入股出资8亿元。此次增资开源的3家投资者都是陕西省国资企业,开源证券因此获得省国资和财政体系双重加持,公司净资产规模突破100亿元。

开源证券表示,此次增资扩股将进一步增强公司的资本实力、盈利能力和抗风险能力,为加速推动公司IPO进程增添新的强大动能。

同日,英大证券也收获国网英大和英大信托合计增资的22.75亿元。增资完成后,英大证券注册资本变更为43.36亿元。预计本次增资完成后,英大证券注册资本将从27亿元变更为43.36亿元,增幅约60%。国网英大表示,本次增资将提升英大证券的资金实力,符合证券行业发展趋势和监管导向。将督促英大证券推进新增资金投资项目的落地实施,提高资金使用效率,将之打造成为具有能源特色的金融科技证券公司。

责任编辑:杨斌_NF4368