最后冲刺!中国太保披露上市意向函,GDR上限调减至1.13亿份,国际化布局野心彰显

摘要 中国太保(行情601601,诊股)发行全球存托凭证(以下简称“GDR”)再迈关键一步。太保6月10日晚公告称,公司已于伦敦时间6月10日在伦交所正式刊发《中国太平(港股00966)洋保险(集团)股份有限公司于伦敦证券交易所发行全球存托凭证的意向确认函》,以向境外市场公开表明上市发行意向。业内人士分析

中国太保(601601,诊股)发行全球存托凭证(以下简称“GDR”)再迈关键一步。

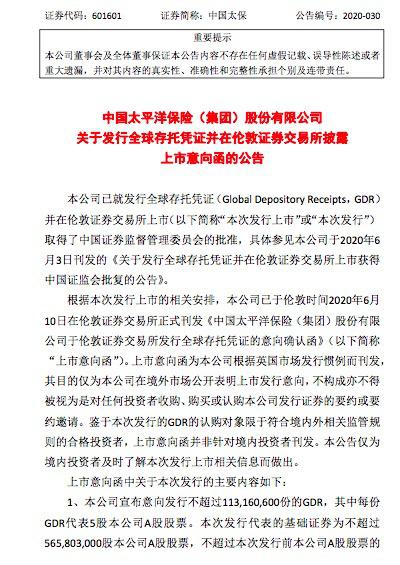

太保6月10日晚公告称,公司已于伦敦时间6月10日在伦交所正式刊发《中国太平(港股00966)洋保险(集团)股份有限公司于伦敦证券交易所发行全球存托凭证的意向确认函》,以向境外市场公开表明上市发行意向。

业内人士分析称,此前中国太保已经拿到了中国证监会的批文,此次披露意向函是GDR发行的必经步骤,经过这个步骤后,本次发行上市还需取得英国证券监管机构及相关证券交易所的最终批准。此后,相关行政审批流程将全部结束,太保可开始询价和冲刺发行。

根据意向函,太保意向发行不超过1.13亿份的GDR,其中每份GDR代表5股太保A股股票。本次发行代表的基础证券为不超过约5.66亿股公司A股股票,不超过本次发行前太保A股股票的9%。最新调整后的GDR发行规模上限比原计划少了0.13亿份。

对于这一调整,太保独家回复券商中国记者表示,正如此前多次表达的,公司希望通过本次发行GDR,在全球范围内引入优质投资者、丰富股东构成、持续完善公司治理,并不以融资为主要目的。在此基础上,主动适度合理收缩发行规模上限,一方面在股价背离基本面的背景下有助于进一步维护现有股东利益;另一方面充分体现了公司希望减少短期套利,引入认可公司长远投资价值、愿意长期持有公司GDR的长线投资者的决心与信心。

完成本次GDR发行并在伦交所上市后,太保将成为第一家A+H+G上市(上海、香港、伦敦)的保险公司。

另据披露,UBS AG London Branch及华泰金融控股(香港)担任本次发行联席全球协调人及联席账簿管理人,HSBC Bank plc及中金(英国)公司担任本次发行联席账簿管理人。

GDR发行规模上限调整

全球存托凭证又名“国际存托凭证”,指在全球公开发行,可在两个或更多金融市场上交易的股票或债券。较之在国外发行和上市股票,可克服国外投资者在股票买卖、分红派息、配股及行使其他股东权利等方面的诸多不便。

去年9月,太保宣布了发行GDR并在伦交所上市的计划。根据规划,发行的GDR所代表的新增基础证券A股股票不超过6.2867亿股,不超过此次发行前公司A股股份的10%。

去年11月召开的临时股东大会通过了关于太保发行GDR并在伦交所上市的相关议案。此后太保便一直在积极推动GDR发行的准备工作,近两月相继获得中国银保监会、中国证监会批复。

此次最新调整后的GDR发行规模上限,较公司前期董事会及股东大会批准的规模上限及证监会核准的规模上限有所降低,太保回复券商中国记者称:

1)正如此前多次表达的,公司希望通过本次发行GDR,在全球范围内引入优质投资者,丰富股东构成,持续完善公司治理;不以融资为主要目的,分红后偿付能力充足率仍达到288%。此前引入瑞再作为基石正是落实上述目标的重要举措之一。

2)在此基础上,主动适度合理收缩发行规模上限,一方面在股价背离基本面的背景下有助于进一步维护现有股东利益;另一方面充分体现了公司希望减少短期套利,引入认可公司长远投资价值、愿意长期持有公司GDR的长线投资者的决心与信心。

业内人士分析认为,调整后的发行份额教此前规划差距不大,且在此前规划范围内,属于正常调整。

据披露,本次发行的GDR将全部基于太保新增A股股票。公司现有股东预计将不会出售任何证券作为本次发行基础证券的一部分。GDR的最终价格将通过簿记建档确定。

太保此次发行的GDR预计将在英国金融行为监管局维护的正式清单中的标准板块上市,并于伦交所上市证券主板市场的沪伦通板块交易。

太保也将向上交所就基础证券A股股票的上市提出申请。基础证券A股股票在上交所的上市日期预计与GDR在伦敦证券交易所的上市日期一致。

募集资金主要用于推进国际化

根据此前规划,本次发行GDR拟募集资金将在扣除发行费用后,用于稳步推进太保国际化布局及补充资本金。

太保最新公告披露了资金详细用途:

(1)70%以上的募集资金净额将会围绕保险主业,用于在境外发达市场及新兴市场择机进行股权投资、合作结盟及兼并收购,逐步发展境外业务;

(2)最多达30%或剩余的募集资金净额将依托本公司境外投资平台,用于搭建海外创新领域投资平台,包括但不限于健康、养老、科技等方向。

太保同时表示,如果公司认为在上文所述的任何特定领域没有符合预期的机会,则对应的募集资金净额部分将用于补充营运资金及满足一般企业用途。

太保通过GDR布局国际化的思路非常清晰。除了募资用途,太保本次GDR发售对象为合格国际投资者,及其他符合相关规定的投资者。

6月2日,太保已经与Swiss Re签订了《基石投资协议》。根据协议,在满足一定条件的情况下,Swiss Re将按发售价格认购太保拟发行的GDR。Swiss Re认购的GDR数量所代表的普通股股数应不超过本次发行之后太保已发行普通股股数的1.5%,且原则上受限于三年的禁售期。Swiss Re是Swiss Re Ltd 的全资子公司,是瑞士再保险集团成员之一。

平安证券研报认为,本次GDR发行引入基石投资Swiss Re,在改善公司治理结构的同时,将打开与头部再保公司在产品定价、设计和再保险业务等方面的合作空间,引入海外经验、拓展海外业务,探索负债端的新增长源,多元化布局。

此次发行GDR并登陆伦交所对太保意义重大。太保管理层曾表示,中国太保历经2007年(A股)和2009年(H股)上市,以及2012年的定增,每次资本市场的一小步,实际都是公司治理完善的一大步。本次公司借助沪伦通平台发行GDR,将为公司长远发展战略形成有力支撑。

总体而言,此次发行GDR并上市主要有三大因素:一是有助于公司在全球范围内引入优质投资者,丰富股东构成,持续完善公司治理;二是有助于公司稳步推进国际化布局,进一步提升全球影响力;三是有助于公司夯实资本基础,提升该公司稳健经营能力和风险管理水平,支持该公司转型战略的全面实施。