第二单沪伦通落定!中国太保GDR正式登陆伦交所,拿下多个"第一次"…

摘要 第二单沪伦通正式上市!北京时间6月22日下午4点,中国太保发行的沪伦通GDR在伦交所正式上市(证券代码:CPIC)。中国太保正式成为第一家在上海、香港、伦敦三地上市的中国保险企业。此次GDR发行也创下沪伦通机制下多项“第一次”:第一次使用中国会计准则的GDR,第一次采用基石投资者机制的GDR,第一次

第二单沪伦通正式上市!

北京时间6月22日下午4点,中国太保发行的沪伦通GDR在伦交所正式上市(证券代码:CPIC)。中国太保正式成为第一家在上海、香港、伦敦三地上市的中国保险企业。

此次GDR发行也创下沪伦通机制下多项“第一次”:第一次使用中国会计准则的GDR,第一次采用基石投资者机制的GDR,第一次非欧洲企业得到大众持股比例豁免的GDR,第一次在沪伦两地之间实施“云上市”的GDR。

北京6月17日16点(伦敦时间6月17日上午9时),太保GDR已经在伦交所开始附条件交易,期间投资者交易的GDR以正式在伦交所上市为交割前提条件。6月22日在伦交所正式上市之日起,投资者交易的GDR的交割不附前提条件。

本次发行GDR的最终价格为17.60美元/每份,截至6月22日伦敦时间收盘,太保GDR交易价格为18.00美元/每份GDR,较发行价涨2.27%,较开盘价18.050美元略有下降。太保GDR挂牌交易4天来,在上海、香港、伦敦三地的股价总体比较平稳,略有上涨。

太保本次发行GDR对应的新增基础证券A股股票约5.14亿股(超额配售权行使前),于6月22日在上海证券交易所上市,新增A股上市后太保总股本变更为约95.76亿股。

GDR发行后股价波动较小

沪伦通是指上交所与伦交所互联互通的机制。符合条件的两地上市公司,可以发行全球存托凭证(GDR)并在对方市场上市交易。

太保本次发行的GDR数量约1.03亿份,所代表的基础证券A股股票为5.14亿股,募集资金总额为18.106亿美元。如果行使超额配售权,本次太保合计发行GDR不超过约1.13亿份,其代表的新增基础证券为不超过约5.66亿股的A股股票,募集资金总额为19.916亿美元。

太保本次发行GDR的最终价格为17.60美元/每份,由于每份GDR代表5股太保A股股票,对应每股新股价格为3.52美元。按照6月17日人民币兑美元中间价7.0873折算,对应每股价格为24.95元。太保A股6月17日收盘价为27.52元/股,以此计算,太保GDR对应的每股新股约为当时A股股价的90%。

6月17日GDR挂牌交易以来,太保A股和GDR交易价格总体比较平稳,在大盘震荡上升的同时亦小幅上涨。6月17日、18日、19日和22日,太保A股收盘价分别为每股27.52元、27.78元、27.98元和27.88元。6月22日收盘价较6月17日涨1.3%。太保H股收盘价亦从6月17日的每股21.300港元微增升至6月22日的21.350港元。

截至6月22日伦敦时间收盘,太保GDR交易价格为18.00美元/每份GDR,较发行价17.60美元涨2.27%。

从折价表现来看, 6月22日,太保GDR当日在伦交所开盘前交易价格为18.050美元/每份GDR,对应每股新股价为3.612美元。按照6月22日人民币兑美元中间价7.0865折算,对应每股价格为25.6元。太保6月22日A股收盘价为27.88元/股,每股新股股价较A股折价从17日的10%减少至8.9%。

光大证券研报分析认为,太保GDR发行价差不大,若考虑沪伦两地之间的交易成本、外汇远期成本、资金成本低,无风险套利空间较小。瑞再作为基石投资者认购了28.08%的GDR,且原则上受限于三年的禁售期。这显著缓解了GDR转换A股解禁后短期内的抛售压力,进一步减小了此次GDR发行对股价的压力。

该分析认为,预计转换A股解禁时,太保A股价格与GDR价格在10月20日解禁期满时应当接近无套利空间。相较于华泰证券,中国太保GDR发行时与A股价差较小,因此A股价格下行压力也较小。

根据该研报,华泰证券于2019年6月17日发行了GDR,同年10月17日兑回限制期满。2019年6月21日,华泰证券A股价格22.9元,GDR价格相当于16.72元/每股,与市场价差约27%。2019年10月21日,A股价格17.2元,GDR价格相当于16.75元人民币/每股,与市场差价仅2.6%。华泰证券的GDR对应的A股占公司总股份的9.09%,相对规模与中国太保相似。

根据境内的相关监管规定,本次发行的GDR预计自2020年6月22日(伦敦时间)至2020年10月19日(伦敦时间)不得转换为A股股票。兑回限制期满后,GDR可以兑回为A股股票并在上海证券交易所出售,可以兑回的GDR对应的A股数量上限为约5.66亿股,因公司送股、股份分拆或者合并、转换比例调整等原因导致GDR增加或者减少的,对应的A股数量上限相应调整。

太保总股本增至95.76亿股

成立于1991年的中国太保,明年将步入“而立之年”。中国太保历经2007年(A股)和2009年(H股)上市,以及2012年的定增。此次发行GDR并在伦交所上市,是太保在资本市场又一重要举措,对太保意义重大。

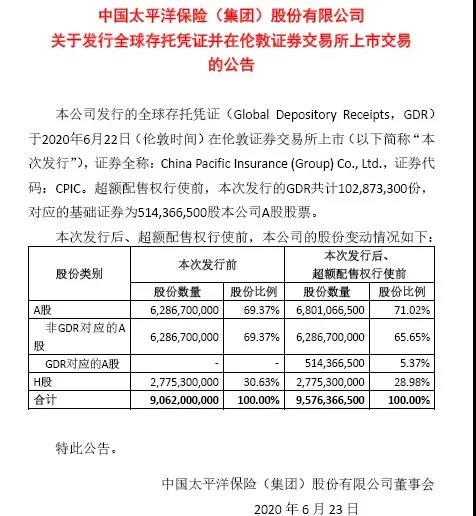

本次GDR发行前,太保的总股本为90.62亿股。发行完成后、超额配售权行使前,太保的总股本变更为约95.76亿股。

本次发行前(截至2020年3月31日),太保前十大股东持股情况如下:

本次发行完成后、超额配售权行使前(截至2020年6月17日),太保前十大股东持股情况如下:

本次发行后、超额配售权行使前,太保的股份变动情况如下:

据了解,在中国太保GDR发行路演期间,全球投资者兴趣浓厚、下单踊跃。簿记建档认购倍数约3倍(不含基石投资者),最终投资者结构以基石投资者和长线投资者为主。

本次发行中,最受外界关注的瑞再作为基石投资者认购2888.3409万份GDR,占本次发行GDR总数(超额配售权行使前)的28.08%,且锁定了三年的禁售期。

此次GDR发行亦创下沪伦通机制下多项第一:第一次使用中国会计准则的GDR,第一次采用基石投资者机制的GDR,第一次非欧洲企业得到大众持股比例豁免的GDR,第一次在沪伦两地之间实施“云上市”的GDR。

借助沪伦通平台发行GDR,太保希望进一步丰富股东构成,提升董事会专业能力,完善公司治理机制。太保集团董事长孔庆伟表示,期待本次GDR的成功发行能够为太保的国际化、专业化、市场化和科技化进程注入正能量,为转型2.0冲刺和未来长远发展提供新引擎。

根据规划,太保本次发行GDR拟募集资金将在扣除发行费用后,用于稳步推进太保国际化布局及补充资本金。具体而言,一方面,将围绕保险主业,择机通过股权投资、合作结盟及/或兼并收购等方式,逐步发展境外业务;另一方面,搭建海外创新领域投资平台,关注健康、养老、科技等方向的布局,支持保险主业的发展。

孔庆伟表示,公司会在相关股东大会决议和上市意向函载明的募集资金用途框架内,围绕保险主业,发掘符合股东和公司长远利益的投资机会,审慎制定资金使用计划,为股东创造长期价值回报,并在必要情况下依据相关监管要求及时履行披露义务。