重磅!目标2022年 1.7万亿保费:财险业高质量发展三年规划 征求意见

摘要 据上海证券报报道,监管部门已起草《加快财产保险业高质量发展三年行动方案(2020-2022年)(征求意见稿)》,正在业内征求意见。银保监会起草财产保险业高质量发展三年行动方案(2020-2022年)12022年目标1.2022年的“四大”目标到2022年①财产险保费收入达到1.7万亿元(预计复合增长

据上海证券报报道,监管部门已起草《加快财产保险业高质量发展三年行动方案(2020-2022年)(征求意见稿)》,正在业内征求意见。

银保监会起草

财产保险业

高质量发展三年行动方案

(2020-2022年)

1

2022年目标

1.2022年的“四大”目标

到2022年

①财产险保费收入

达到1.7万亿元

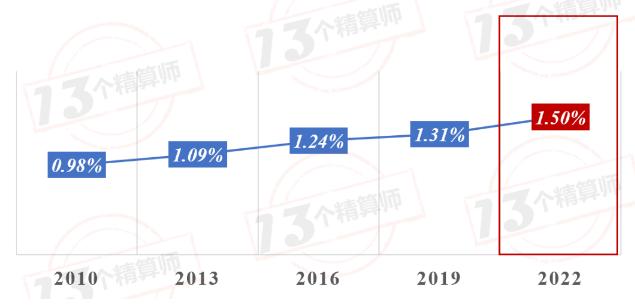

②保险深度达到1.5%

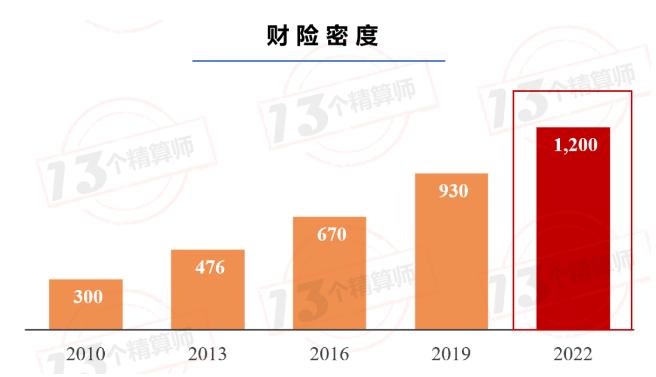

③保险密度达到1200元

④98%以上的公司

监管评级达到B级以上

根据规划提出的四大目标,小编根据财险公司历史保费数据进行了测算,完成2022年的高质量发展目标,意味着接下来三年的复合增长率预计在9.3%左右,财险业的发展还是能够跑赢GDP的。所以,保险深度和保险密度也都会显著提升。

对于98%监管评级达到B级以上,按照最新一季度的风险评级结果,目前行业也是达标的,未来还要继续保持这一态势。

除此之外,《三年计划》还指出要努力实现结构合理、功能完备、治理科学、竞争有序的财产险市场体系。

财产险产品和服务向生产生活各领域进一步渗透,覆盖面进一步提高,成为企业风险管理、居民风险保障的重要手段,成为政府改进公共服务、加强社会治理的有效工具。

2.四大基本原则

①坚持回归风险保障

积极发挥经济“减震器”和社会“稳定器”功能作用,聚焦重大战略,服务实体经济。

②坚持科技创新引领

加快科技创新与财产保险业发展融合,推动转变发展方式,激发市场创新活力。

③坚持深化改革开放

推进关键领域供给侧结构性改革,扩大对外开放,促进国际合作。

④坚持强化综合监管

加强机构监管,突出功能监管和行为监管,守住不发生系统性风险底线。

2

加快转型升级

提升数字科技、完善公司治理

1.车险、非车险并重,深耕细分市场

推动行业从以车险为主向车险、非车险发展并重转变,从销售驱动向产品服务驱动转型,从传统经济补偿向风险管理和增值服务升级,激发高质量发展动力和活力。

推动财产险公司实现专业化、精细化发展,改进业态模式,深耕细分市场,开发多元化产品,推动服务创新,打造围绕保险的生态圈服务体系。

2.制定数字化转型战略

支持财险公司制定数字化转型战略,加大科技投入和智力支持,打造具备科技赋能优势的现代保险企业。

鼓励财险公司利用大数据、云计算、区块链、人工智能等科技手段,对传统保险操作流程进行更新再造,提高数字化、线上化、智能化建设水平,到2022年,主要财险业务领域线上化率要达到80%以上。

参见《财险业务线上化目标80%以上,2022年基本建成》

鼓励财险公司通过数字化升级风险管控能力,提升风险定价、细分客户以及反欺诈等核心竞争力。

3.完善治理体系、压实主体责任

把党的领导与现代企业制度有机结合起来,推进财险公司治理体系和治理能力现代化。

推动财险公司增强资本实力,强化股权管理,规范股东行为和关联交易,公司治理运作更加透明、合规。

压实公司主体责任,建立健全董事会有效履职、高管层职责规范、监事会监督到位的风险防范长效机制。

完善科学合理的绩效考核体系,形成有利于高质量发展的激励约束机制。

3

支持产品创新

服务国家重大战略

1.服务国家重大战略实施

提升财险业服务“一带一路”建设的质量和水平,积极对接京津冀协同发展、长江经济带、长三角区域一体化、粤港澳大湾区、海南自由贸易港等国家重大战略的风险保障需求,探索提供重点项目一揽子风险管理与金融服务,有效支撑区域经济协同发展。

2.支持社会治理体系建设

围绕国家社会治理现代化要求,积极推动责任保险和保证保险发展,发挥好财险业在污染治理、安全生产、食药安全、校园安全、医疗纠纷等领域辅助社会治理的作用,支持国家政策落地和治理机制优化。

完善巨灾保险制度,推动巨灾保险立法,做好灾害事故保险应急处置工作,服务国家灾害救助体系建设。

3.保障国民经济产业发展

推动农业保险高质量发展,持续推进扩面、增品、提标,推进重要农产品(000061,诊股)完全成本保险和收入保险试点,提升服务“三农”质效。

关于农险发展的文章,参见:

《农险迎新规,两家公司要退出?涉及300+省级分公司,看农险经营的三大梯队!》

发展科技保险、专利保险,支持战略性新兴产业、先进制造业转型升级服务5G应用等新型基础设施建设。

支持财险公司开展营业中断和延迟取消类保险,发挥好融资性信用保险及融资性保证保险融资增信功能,助力小微企业和民营经济发展。

4

坚持对外开放

支持财险公司走出去

1.支持保险公司走出去

鼓励财险公司加大对“一带一路”项目的保险、再保险服务和保险资金支持,简化审批流程。

支持符合条件的中资保险机构在海外有序发展,围绕“一带一路”倡议,提升金融服务水平和国际竞争力。

支持财险公司加强国际交流合作,提升中国保险业国际影响力。

2.扩大财险业对外开放

落实金融业对外开放重大举措,按照内外一致原则,公平对待境内外各主体,指导外资保险公司优化网点布局,合理增设分支机构,有序拓宽业务范围。

支持符合条件的境外金融机构投资入股国内财险公司和再保险公司,为国内市场引入先进业务模式、管理经验和金融服务,提升市场活力和竞争力。

关于对外开放的文章,参见:

《真来了!首家外资保险控股公司获批开业,安联(中国)保险控股,携两位高管亮相!》

3.加快再保险市场发展

推动增加再保险市场主体,鼓励有条件的财险公司设立专门的再保险功能性机构,提升再保险承保能力和服务能力,健全完善再保险市场体系。

支持外资再保险公司增加投入,强化和突出风险管理服务、产品开发技术支持。

完善上海陆家嘴(600663,诊股)国际再保险会议交流机制功能,推进再保险中心建设,提升我国再保险市场影响力。

5

聚焦高质量发展的

监管政策和体制机制

1.深入推进改革

稳妥推进车险综合改革,建立起商车险条款费率市场化形成机制。

设立中国农业再保险公司,推动渔业互助保险系统体制改革,有效实施农险改革和产品改革,确保改有所进、改有所成。

深入推进“放管服”改革,优化监管职责体系,统一监管标准,发挥好上下联动合力。

2.全风险监测预警

建立健全风险监测预警机制,持续做好风险分析研判。完善风险应急预案,优化风险处置流程和制度,提升监管前瞻性。

加强创新型业务监管,防范交叉性金融产品风险。完善融资性信用保险及融资性保证保险风险监测机制,做到行业风险总体可控、个案风险有效处置。

3.完善准入机制,探索退出机制

加强非现场监管与现场调查联动,力口大对违法违规行为的监督检查和处罚力度,精准打击、有效治理市场乱象,为行业高质量发展营造公开透明、公平有序的市场环境。

完善以专业化为导向、以偿付能力和服务能力为核心、以风险管控为基础的市场准入制度,探索建立市场退出机制。

4.补齐制度短板

加强监管制度建设,消除监管空白,出台示范型商车险、农险等精算制度,修订准备金管理、条款费率管理、再保险业务管理等监管规定,建立产品创新保护机制,着力解决由于制度缺失或不完备带来的问题。

指导行业强化风险基础定价与产品研发能力,推动行业基础数据库建设,完善行业基础设施。

5.提升监管质效

强化机构监管,深化监管主体职责改革。突出功能监管,进一步优化完善体制机制。推动机构监管和功能监管有机结合,着力构建全流程综合监管体系。

积极运用现代科技丰富监管手段,进一步推进监管工作精细化、科学化水平。

加强监管能力和廉洁建设,不断增强风险识别、处置化解和依法行政能力,培养造就忠诚干净担当的高素质专业化监管队伍,维护和保障好高质量发展成果。