李伟:科技赋能全民健康保障

摘要 为了传播金融创新典范,推进金融供给侧结构性改革,推动金融业服务实体经济,以及促进实现经济高质量、发展的目的,由北京市地方金融监督管理局指导,清华大学五道口金融学院、清华大学金融科技研究院主办,未央网承办推出“首都金融创新与发展”公开课,邀请金融行业嘉宾分享金融项目的创新模式,以及对行业未来发展前景的

为了传播金融创新典范,推进金融供给侧结构性改革,推动金融业服务实体经济,以及促进实现经济高质量、发展的目的,由北京市地方金融监督管理局指导,清华大学五道口金融学院、清华大学金融科技研究院主办,未央网承办推出“首都金融创新与发展”公开课,邀请金融行业嘉宾分享金融项目的创新模式,以及对行业未来发展前景的深度思考。

本期嘉宾:医渡云集团副总裁李伟以下整理来自嘉宾分享实录:

中国健康险市场分析

从人口结构上分析,中国健康人群的比例只有10%左右,更多是亚健康人群(75%)和疾病人群(15%)。亚健康人群和疾病人群有强烈的健康保障需求,但实际上出于风险考虑,保险公司更倾向于承保健康人群,导致国民保障需求与供应端存在较大缺口,主要体现在:第一,健康人群缺少预防性保障和质优价廉的产品,产品同质化问题严重,导致激烈的竞争和随之而来的高额营销成本;第二,亚健康人群缺乏简易有效的核保方式与个性化的产品匹配,目前国内商业健康险还处于粗放经营状态,缺乏精细化风控能力与动态健康定价能力;第三,针对疾病人群,在中国没有针对性保障与优质医药服务,这是一个空白市场,主要是由于保险公司缺乏基于疾病的精算数据支撑和医疗资源整合控费能力。

中国商业健康险是基本医疗保险的重要补充,市场发展潜力巨大。根据世界卫生组织2015年的统计数据显示,中国的个人医疗自费支出占总医疗费用支出32.4%,远高于英美等发达国家,也高于世卫组织的目标15%-20%,中国的个人医疗负担较重,保险深度和保险密度距离发达国家有很大的差距。从2002年到2020年,基本上每3-4年都会有政策出台支持商业健康险的发展,特别是2019年新版《健康保险管理办法》,鼓励保险公司采用人工智能等新技术提高风险管理水平,并将健康保险产品与健康管理服务相结合。

健康险是近年来发展非常快的险种之一,已超越车险成为我国第二大险种。另一方面,健康险的赔付增速迅速攀升,已经超越保费增速。从市场结构来看,疾病险特别是重疾险依然是健康险的主力,占市场的2/3,在医疗险中,百万医疗险异军突起,是互联网渠道中销售很好的一款保险,但是长期医疗险产品较少,护理险、失能险供给也严重不足。

总结起来,中国商业健康险有六大痛点:一是泛寿险化、同质化。中国保险市场没有对产品条款进行专利保护,爆款产品有很多保险公司去复制,如百万医疗险,只是在叠加服务上有细微差异。二是在渠道上缺少实现精准触达、场景化、个性化设计。三是健康险的业务特征和运营模式贴合度低,不利于运营效率的提升和运营成本的管控。四是缺乏针对健康需求和客户体征的健康服务设计。五是依赖核保、理赔人员专业经验,不能平衡风控效果和时效性要求。六是多沿用财险或寿险核心,专业性、扩展性、灵活性不足。

科技如何赋能健康险

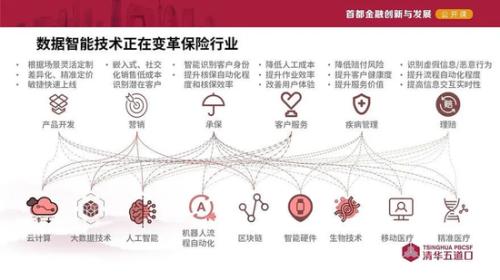

随着保险与科技的深度融合,云计算、大数据技术、人工智能、区块链以及生物技术,甚至移动医疗5G这些新技术,都贯穿于保险行业的全流程,推动健康险的个性化、智能化、精细化。

特别是今年年初以来,新冠疫情加速了保险业的数字化转型。首先是线下服务和运营受到了巨大冲击,特别是以代理人为主的保险公司,线下销售业务、集中化作业的运营中心业务均受到了极大的限制。疫情同时加速了线上服务发展,如互联网医院、远程医疗、视频问诊,在疫情期间都起到非常大的作用。疫情也唤醒了大众保障型产品的需求,2020年第一季度,健康险依然保持较快增速,实现保费收入2640.76亿元。并且,各大保险公司在疫情期间快速做出响应,加大了对线上数字化、智能化服务的投入。

下面从医渡云集团对保险科技的探索来具体分析。医渡云集团旗下设有保险科技业务板块——因数云,其保险业务分成三个方向:第一是聚焦保险科技,帮助保险公司进行数字化转型。第二是利用大数据技术和人工智能开发创新产品和渠道,覆盖更多人群的需求。第三是健康服务,协同集团内外的医疗和医药资源,为保险产品和保险公司赋能。

(一)基于“医学大脑”的保险行业全流程解决方案

因数云基于医学知识图谱研发逐步形成了医学大脑,包括了超过3000种的专病疾病模型,以患者为中心研究疾病的发生发展和影响因子构成与占比,同时通过对疾病病例和体检报告的知识提取,形成疾病知识图谱。基于医学大脑,因数云形成保险行业全流程解决方案:包括新型健康险的定制,精准营销和智能客服,通过数据科学和人工智能为保险公司提供智能医学核保,智能理赔的全流程服务以及健康管理服务。

(二)科技驱动的个性化健康险产品

基于大数据的合规处理分析与AI建模,保险公司可以对客户进行分群,区别需求特征,设计差异化的保险产品与服务,实现个性化定价。具体流程是在取得必要授权同意的前提下采集数据,得到合规授权的体检报告、就诊病历以及保单的理赔数据等,再通过图像识别、文本解析以及结构化和归一化形成用户信息的仓库,然后基于用户的健康数据、理赔数据等信息把客户分成不同类别。保险公司根据不同的人群画像,通过人工智能分析,向客户推荐其所需要的有保障缺口的产品。

该类型的案例是美国的恒康人寿交互式保险。2018年恒康人寿就宣布只承保基于可穿戴设备的用户的保险业务,放弃了传统的保险,每年恒康人寿和保单持有人的互动达500多次,而传统的保险公司只有2~3次。参加互动计划的用户理赔率降低了68%,退保率降低了60%,其用户平均保费降低10%。整个保险产品分成两层,第一层是基础计划,自动附加到所有人寿保险的保单中,不需要额外付费,完成个人健康目标可以获得健康设备和健康食品的折扣,是一个良性循环。第二层是升级计划,每月需缴纳2美元,可以获得每年15%的保费折扣、免费体检及更多的健康产品折扣和优惠。这个计划使客户健康水平提高,理赔降低,客户和保险公司之间的粘度也更高。

因数云也基于这种理念,与保险公司合作开发了一系列专病险,包括试管婴儿保险、乳腺癌复发保险和少儿特定血液病保险。比如,乳腺癌术后人群担心复发,对于医疗和心理咨询的需求迫切,因数云在产品中叠加心理咨询和医生随访的服务。又如,我们通过真实世界研究发现少儿白血病的治愈率非常高,但如果发病初期在转诊方面遇到了障碍,错过最佳治疗期后,其医疗费用会大幅增加,生存率也会降低,因此因数云连接北京、上海和广州等地以治疗儿科血液病闻名的三甲医院资源,可以实现迅速转诊,降低重疾发生风险。

(三)科技驱动健康险精准营销

保险行业目前还是一种营销文化,需要快速精准地匹配客户和营销。这依旧需要从数据挖掘开始,根据授权对客户健康数据和保单数据进行分析,判断其疾病风险,通过核心的算法结合客户的保障缺口,提供保险产品和服务的组合方案。举个例子,因数云研发了在线智能核保问答辅助决策系统,是一个交互式问答的机器人(300024,诊股)(13.520, -0.12, -0.88%)。因为在购买保险产品的时候,由于健康告知非常复杂,很多人没有细读就直接购买保险或者干脆放弃投保。所以因数云把整个过程用机器人的方式和用户友好交互,使健康告知变成选择题,就可以迅速对客户进行需求分析和风险评估,帮助保险公司实现客户的投保。

(四)医学AI驱动智能核保和理赔

由于医院的数据并不能共享给保险公司,所以保险公司大多是理赔数据或者是客户在投保环节提供的病历或体验报告,在取得必要授权同意前提下,处理这些影像文件第一步就是要进行OCR识别,把它们变成可编辑的电子版,然后再把电子数据变成结构化、归一化的数据。下一步是自然语言处理,即让机器能够读懂病历,把保险公司需要的字段自动选取出来,甚至是根据文字描述能够形成疾病判定,这需要人工智能对海量数据(603138,诊股)(21.810, -0.16, -0.73%)进行样本训练后才能形成这种能力。第三步是疾病判定和保险核保规则结合,由智能核保引擎自动形成核保结论。因此人工智能会助力保险公司快速实现核保。

(五)以客户为中心的健康管理方案

因数云的健康服务平台配置有智能硬件可穿戴设备,比如监测血氧饱和度的智能指环,可以随时监控心脑血管患者的风险值,并且这些数据可以同步到医生随诊队列里,一旦有高风险可以第一时间预警。同时因数云配置有基于疾病图谱训练出来的健康问问,解答用户关于疾病和症状的问题,提供辅助决策依据。

健康管理的国外代表案例是Clover Health,该公司的客户人群都是65岁以上的老年人,风险较高。Clover Health通过基于大数据的机器学习预测的技术对慢性病客户进行健康管理,控制医疗费用支出。通过收集7000多名会员的医疗数据以有效降低并发症及急性症状的发生,Clover Health的再住院率降低了一半,糖尿病病人的血糖控制率与基准年度相比几乎翻倍。由此可见,健康管理极大节约了医疗资源,减少了患者痛苦。

健康险发展趋势展望

(一)客户需求驱动健康险细分化

随着客户需求日益多元化,健康险市场会进一步细分化。首先是像上述提到的针对特定人群、特定病种的保险,比如少儿人群、三高人群以及一些单一病种。第二是区域普惠式商业健康险,也是利用人工智能技术,基于该区域去年或者前年的人群结构和医疗花费情况,针对这个区域提供定制化的保险。第三是叠加健康服务,能够更好地使投保人和保险公司增加交互。第四是特药险,能够基本覆盖在医保目录之外的、价格昂贵的药品。最后还有终身或者长期的医疗险。

(二)保险科技驱动健康险数字化

未来保险科技继续助力健康险数字化,在产品定制、精准产品服务推荐、针对不同疾病的快速风险评估和核保以及健康管理上更加优化,这依然要依靠底层的核心技术,比如人工智能、大数据技术、云计算、区块链以及智能硬件。

(三)健康服务驱动管理式健康险

传统的寿险更多是支付性、保障性的,是以保单为中心,而新型的管理式健康险是以客户为中心,客户购买保单,然后通过健康管理变得更加健康,同时对于亚健康和疾病人群,还会有一些涉及药品的健康管理,比如定时服药、定期随诊等。

(四)面向未来的健康险生态体系

未来的健康险生态体系是线上和线下的结合。

具体到场景中,一种是内部生态场景,需要整合内部生态,推动产品、服务创新。一种是外部生态场景,比如社交场景、购物场景,以及智能硬件和新闻资讯等场景,在不同场景中有不同的健康险匹配。未来在全方位的生活场景里,健康险能够陪伴每一类需要保障的人群。

要服务于不同场景类型的客户,服务于客户的全生命周期,保险公司需要具备三种能力:第一是技术能力,包括自然语言处理、知识图谱、深度学习等;第二是业务能力,包括精准营销、智慧运营和精准定价等;第三是服务能力,通过智能保单管理、健康管理、慢病重病管理,减少重疾的发生,从而降低商业健康险和医保的赔付率。